이건희 회장의 생명 지분 승계 때 쓸 듯

상장 과정서 계속 보유할 지 주목

-

[본 콘텐츠는 5월 14일 11:39에 인베스트조선(Invest.chosun.com)의 유료고객 서비스를 통해 소개되었습니다.]

# 이재용 삼성전자 부회장은 지난해 4월 일본 출장길에 신동빈 롯데그룹 회장과 동석했다. 현지 고객사들과의 신춘 인사회를 겸한 출장 자리였다. 이 자리에서 이 부회장은 신 회장에게 "롯데그룹의 정보기술(IT) 인프라를 삼성이 맡게 해달라"고 전격 제안했다. 이 제안은 "그룹의 핵심 솔루션을 외부에 맡길 수 없다"는 롯데그룹 실무진의 반대로 성사되지 않았다.

삼성SDS의 '신 수익원 발굴'에 대한 이 부회장의 고민이 엿보이는 대목이다. 이는 삼성SDS의 가치가 커질수록 이 부회장이 좀 더 그룹의 경영권을 안정적으로 확보할 수 있다는 맥락과도 맞닿아 있다.

-

삼성SDS 상장은 이 부회장의 그룹 승계의 마지막 한 획으로 꼽힌다. 상장 과정에서 구주매출을 통해 현금을 확보할 수도 있고, 보유하다가 추후 지분교환(스왑)이나 세금 현물납부 용도로 활용할 수 있다. 삼성SDS가 환금성과 시장가격을 갖게 된다는 게 핵심이다.

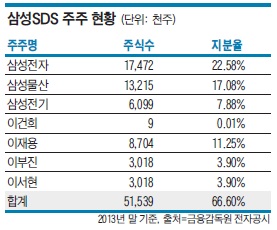

시장의 관심사 중 하나는 이 부회장을 비롯해 그룹 3세들이 구주매출에 나설 지 여부다. 이 부회장은 11.25%, 이부진 호텔신라 사장과 이서현 에버랜드 패션부문 사장이 각각 3.9%의 지분을 보유하고 있다.

이 부회장이 삼성SDS 지분을 이건희 회장이 보유한 삼성생명 지분 20.76%를 물려받는 데 쓸 거라는 전망에 이견은 많지 않다. 이 회장의 지분 가치는 3조6000억원, 예상되는 증여세는 1조8000억원이다. 이 부회장이 삼성SDS 지분을 활용해 대응이 가능하다.

남은 이슈는 이 부회장이 상장 과정에서 현금화를 시킬지, 아니면 계속 보유할 지 여부다. 보유를 택한다면 추후 대량매매(블록세일)를 통해 다시 현금화에 나서거나, 증여세 대신 주식을 직접 납부할 수 있다.

최근의 기류는 3세들이 구주매출에 나설 수 있다는 전망에 대해 부정적이다. 승계 구도를 두고 수많은 시나리오가 오가는 상황에서 굳이 눈에 띄는 행동을 선택할 이유가 없다는 것이다. 전량이 아니라고 하더라도 굳이 일부를 현금화할 필요성이 있느냐에 대해서도 의문이 제기된다.

이들 외에 삼성SDS의 주요 주주로는 삼성전자(22.58%)와 삼성물산(17.08%), 삼성전기(7.88%)가 있다. 삼성전자는 최대주주로서 자회사의 상장 과정에서 지분율에 변화를 주는 선택을 하기 어렵다. 남은건 삼성물산과 삼성전기지만, 재무가 탄탄해 당장 계열사 지분을 팔아 현금을 마련할 이유는 적다는 평가다.

이 때문에 기업공개(IPO) 주관사를 노리고 있는 증권사 상당수는 신주 발행에 방점을 찍고 있다. 신주 발행의 경우 삼성SDS에 공모 자금이 흘러들어가기 때문에 '해외 진출 자금 마련을 통한 성장'이라는 상장 목적에도 부합한다.

물론 이 부회장 등 3세들의 지분율 유지를 위한 안배가 있을 수 있다. 한국거래소 상장 규정상 삼성SDS는 현재 발행 주식 수의 10%인 773만주 이상을 공모해야 한다. 삼성물산과 삼성전기가 일부 지분을 구주매출해 신주 발행 수를 줄이고, 이를 통해 지분율 희석을 최소화할 가능성이 언급된다.

-

10%만 공모한다 해도 삼성SDS의 상장 공모 규모는 최대 1조9000억원으로 추정된다. 지난 2010년 삼성생명 이후 첫 조 단위 초대형 거래다. 현재 동종업계 가치를 바탕으로 산정한 예상 시가총액이 19조원에 달하는 까닭이다.

삼성SDS는 앞서 2009년 상장한 동종업체 SK C&C와 유사한 방식으로 가치평가(밸류에이션)을 진행할 것으로 예상된다. SK C&C는 당시 영업가치와 비영업가치를 별도로 구해 합치는 혼합방식인 '썸 오브 파트'(sum of part) 방식을 활용했다.

SK C&C의 현재 주가순이익비율(PER) 39배를 감안한 삼성SDS의 예상 시가총액은 13조원, 기업가치 대비 상각전 이익(EV/EBITDA) 배수 28배를 감안한 예상치는 24조원으로 계산된다. 이를 평균한 뒤 계열사 지분 등 비영업가치를 합산하면 대략 19조원의 기업가치가 산출된다.

여기에 시장에서는 공모 과정에서 이 부회장이 지분을 보유하고 있다는 사실이 부각될 것으로 내다보고 있다. 이 부회장의 원활한 승계를 위해서는 삼성SDS의 지분 가치가 커져야 하는 까닭이다. 추후 삼성SDS의 사업 확장이나 해외 진출은 물론, 주가 관리 차원에서도 기대를 걸어볼 수 있다는 것이다.

물론 이 같은 가정을 반박하는 의견도 있다. 동종업계 가치가 현재 고평가 상태라는 것이다. SK C&C의 PER은 2012년 실적을 기준으로 했을 때 16배 안팎이었다. 지난해 당기순이익이 3560억원에서 1890억원으로 줄어들며 상대적으로 PER 수치가 높아졌다. EV/EBITDA 배수 역시 마찬가지다.

시스템통합(SI) 업계의 전체적인 문제인 수익성 감소도 넘어야 한다. 전산시스템의 고도화와 금융기관 차세대시스템 도입이 일단락 된데다 경기 침체의 장기화로 신규 수요가 감소하고 있다. 이런 와중에 공공부문 정보화사업에 대기업의 참여가 제한됐고, 금융IT시장의 경쟁은 심화하고 있다.

삼성SDS의 지난해 연결기준 영업이익과 당기순이익은 5060억원, 3260억원으로 전년대비 각각 10%, 20% 가까이 줄었다. 탄탄한 그룹 내 전속시장(Captive market)을 바탕으로 둔 시장 점유율 1위 업체가 최근 10년새 처음으로 역성장한 것이다.

삼성SDS가 상장의 배경으로 꼽은 해외 시장 진출도 성장성·수익성 제고를 위한 방법 중 하나다. 남은 건 이를 어떻게 포장해 투자자를 설득하느냐다.

이미지 크게보기

이미지 크게보기