인력 감축·M&A로 미래 성장성 확인

-

[본 콘텐츠는 5월 14일 11:44에 인베스트조선(Invest.chosun.com)의 유료고객 서비스를 통해 소개되었습니다.]

삼성그룹은 삼성생명을 중심으로 한 금융계열사들의 태스크포스(TF)인 '삼성금융일류화팀'을 운영하고 있다. '미래전략실'과 비슷한 역할을 하는 금융계열사의 콘트롤타워다.

삼성 금융계열사들은 삼성전자 등 산업계열사들과는 달리 시장 장악력이 부족하다는 평가를 받아왔다. 이를 어떤 방향으로 극복하느냐는 금융계열사들과 더불어 삼성금융일류화팀의 오랜 고민이다.

최근 삼성그룹 계열사들의 잇딴 사업부문 및 지분정리와 함께 금융계열사들의 움직임도 시작됐다. 비대해진 조직을 추스르고 삼성생명을 중심으로 안정적인 지배구조를 구축하며 이를 바탕으로 미래의 성장성을 찾으려는 것이다.

-

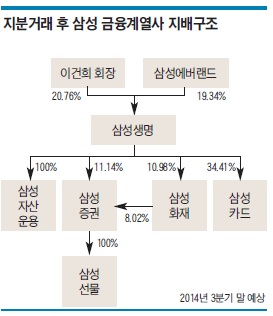

삼성생명은 9일 삼성증권이 보유한 지분(65.25%)을 비롯 계열사 등이 보유 중인 삼성자산운용 지분을 3950억여원을 들여 사들이기로 결정했다. 오는 3분기 중 매입이 마무리되면 삼성자산운용은 삼성생명의 100% 자회사가 된다. 삼성생명은 같은 날 삼성선물 지분 41%를 삼성증권에 매각하기로 했다. 삼성증권은 삼성선물 지분 100%를 보유하게 된다.

시장에서는 삼성화재가 보유한 삼성증권 지분 8.02%도 조만간 삼성생명이 사들일 것으로 내다보고 있다. 이어 삼성생명이 10%대에 불과한 삼성화재 지분율을 끌어올릴 가능성도 제기된다. 삼성전자가 보유한 삼성카드 지분(37.45%) 역시 삼성생명이 인수해 갈 가능성이 크게 점쳐진다.

이 거래가 마무리되면 삼성생명의 삼성전자 지분(7.21%)을 제외하고 그룹 내 금산분리가 거의 마무리된다. 삼성생명이 삼성카드 지분 73% 가까이를 보유하게 되는만큼 장기적으로 잔여지분을 모두 취득해 비상장사로 전환할 가능성도 언급된다. 일련의 작업이 끝나고 나면 삼성생명이 준 지주회사로서 금융계열사를 완전히 총괄하게 된다.

삼성생명의 삼성자산운용 완전자회사 편입은 ▲삼성생명을 중심으로한 금융계열사 수직계열화 공고화와 ▲자산운용부문 강화를 통한 삼성생명 성장성 제고라는 의미로 분석된다. 이는 푸르덴셜생명·알리안츠생명 등 해외 선진 생명보험사들의 사업 모델이기도 하다.

삼성생명과 삼성증권은 대규모 인력 구조조정에도 나서고 있다. 삼성생명은 1000여명, 삼성증권은 500여명을 감축한다는 계획이다. 단순히 인력만 줄인다고 수익성이 좋아지는 건 아니다. 결국 삼성생명을 비롯해 금융계열사 내부에 쌓인 20조원의 현금을 어떻게 활용하느냐가 열쇠다.

이 때문에 현재 진행되고 있는 일련의 구조조정과 지배구조 전환이 끝나고 나면 삼성 금융계열사들이 하나로 뭉쳐 적극적인 인수합병(M&A)에 나서지 않겠느냐는 전망이 제기된다. 시장 점유율을 높이기 위한 국내 M&A는 물론, 신성장을 위한 해외 M&A가 동시다발적으로 진행될 수 있다는 것이다.

국내에서는 삼성카드와 삼성증권이 M&A에 나설 주체로 평가된다. 삼성생명은 해외 보험사 인수에 나설 가능성이 제기된다. 특히 국내에서는 사실상 인수가 어려운 은행업 진출을 해외에서 추진할 지가 관심사다.

일련의 움직임의 한복판에 서 있는 삼성생명의 지분은 이건희 삼성그룹 회장(지분율 20.76%)과 에버랜드(19.34%), 그리고 두 곳의 삼성계열 공익재단이 나눠가지고 있다. 후계구도를 생각하면 결국 이재용 삼성전자 부회장이 이 회장의 지분을 고스란히 물려받을 전망이다.

일각에서는 지분 승계 후 삼성그룹이 '제 2의 KCC'를 찾을 가능성을 제시한다. 최근 삼성전기 등 산업계열사 4곳이 외부에 보유 지분을 모두 매각했음에도 지배주주의 지분율이 50%에 육박하는 까닭이다. 핵심 지분만 남기고 나머지는 전략적 투자자에게 매각하면 우호지분을 확보하는 동시에 현금을 마련해 구조조정에 활용할 수 있다.