2008년 MBK 인수 이후 실적ㆍ수익성 안정화

성장세 둔화가 문제…마땅한 인수자 찾기 어려워 고민

-

[본 콘텐츠는 5월 9일 10:51에 인베스트조선(Invest.chosun.com)의 유료고객 서비스를 통해 소개되었습니다.]

복수종합유선방송사업자(MSO) 씨앤앰(C&M)은 국내 사모펀드(PEF) 업계에서 가장 많은 관심을 받아온 포트폴리오 기업이다. 국내 최대 PEF MBK파트너스가 맥쿼리코리아오퍼튜니티즈 및 미래에셋과 함께 2조원이 넘는 자금을 투자해 인수했지만 IPTV의 보편화 등 시장환경 급변화를 맞이했다.

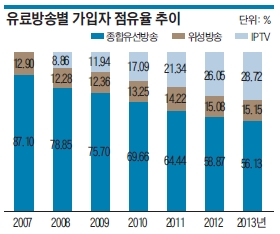

씨앤앰이 인수된 2008년은 케이블TV 업계가 정점을 찍은 시기로 평가된다. 당시 씨앤앰의 가치가 가장 높았다는 분석과 함께 그 이후의 성장성이 크지 않을 것이란 예상이 가능하다.

-

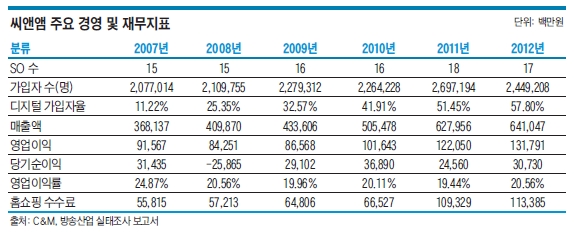

그럼에도 씨앤앰은 안정적인 영업실적을 이어갔다. 계열 종합유선방송사업자(SO)의 증감에 따른 가입자 수 변동은 있었지만, 매출액은 매년 상승 추이를 보였고 영업이익률도 20% 전후를 꾸준히 유지했다. 아날로그방송의 디지털 전환 및 홈쇼핑 송출 수수료 증가에 힘입었다는 분석이다.

디지털방송은 아날로그에 비해 고품질의 방송이 가능하며 판매 상품도 다양하다. 수신료 역시 훨씬 높아 디지털 전환은 수익 증대로 이어진다. 지난 2007년 씨앤앰의 디지털방송 가입자 비율은 11.22%에 불과했지만 지난해 6월말 기준 60%를 돌파했다.

홈쇼핑은 유료방송을 통한 판매가 전체 매출의 70% 가량을 차지하는데 지난 몇 년간 유료방송 가입자 증가와 물류산업 발달에 힘입어 가파른 성장세를 보였다. 이와 동시에 SO의 수익도 늘어났는데 지난 2007년 씨앤앰의 홈쇼핑 방송 송출 수수료는 558억원에서 2012년 1134억원으로 성장했다.

-

다만 수익성 전망이 밝지 않다.

증권업계 관계자는 “유료방송은 수익성 변동이 크지 않은 산업이지만 경쟁이 심화하고 있다”며 “가입자 수, 디지털 전환율, 홈쇼핑 송출 수수료 등 대부분의 요소에서 성장성이 크지 않다”고 말했다. 유료방송 시장이 포화 수준이고 경쟁에 따른 요금 인하 압력까지 거세지고 있다.

지난해 말 기준 전체 케이블TV의 디지털방송 가입자 비중이 40% 수준인데 반해 씨앤앰은 60%를 넘어서 성장 잠재력도 높지 않다. 홈쇼핑도 유료방송 가입자 증가 없이 과거와 같은 높은 성장률을 이어가기 어렵고, 이에 따라 수수료 인상도 최소화될 전망이다.

이런 상황에서 씨앤앰 매각이 추진되는 터라 결과에도 관심이 모아지고 있다. 씨앤앰에 투자한 MBK 1호 펀드의 만기가 내년에 도래하고 차입금 상환도 고려해야 하기 때문에 다양한 매각 방안을 강구 중이다.

씨앤앰은 케이블TV 업계 3위, 수도권 최대 MSO로서 강남·서초·송파 등 우량 고객이 많은 지역에서 사업을 하고 있다. 이는 신규 상품 판매 및 홈쇼핑 사업자에 대한 영향력 확대에 긍정적이다. 2010년 GS강남방송을 인수한 것도 인접 지역과의 시너지 효과를 내고 있다.

▲장기적으로 케이블TV 업계가 경쟁력 확보를 위해 3~4개 사업자로 통합될 것이란 전망 ▲올해 초 방송법 시행령 개정으로 1위 CJ헬로비전과 2위 티브로드의 씨앤앰 인수가 가능해진 점 ▲최근 각광받는 울트라HD(UHD) 시장을 선도하고 있다는 점은 매각에 긍정적인 요소다.

그러나 선뜻 씨앤앰 인수를 추진할 후보가 있을지는 미지수다.

인수·합병(M&A) 업계 관계자는 “매각자 측은 애초 동종 사업자보다 SK 등 IPTV 사업자가 시너지 효과를 위해 관심을 가질 것으로 생각했지만 여의치 않았다”며 “CJ헬로비전과 티브로드 역시 오너의 부재로 대형 M&A를 진행하기 어려운 상황”이라고 말했다.

가장 큰 걸림돌은 역시 가격이다. 국민유선방송투자는 씨앤앰 인수에 차입금 포함 2조원 이상을 투입했고, 씨앤앰은 기존 외화사채 상환 및 설비투자(CAPEX) 자금을 추가로 차입했다. 2012년 이들 차입금에 대해 리파이낸싱을 실시하며 시간적 여유를 벌었지만 경영 상황을 꾸준히 개선하기로 하는 부가 조건도 받아들여야 했다.

그 동안의 금융비용은 영업을 통해 충당했다고 가정하더라도 매각자 입장에선 투입자금 이상의 가격을 원할 가능성이 크다.

증권업계 관계자는 “씨앤앰의 가입자당 영업가치는 2008년에 비해 절반 수준으로 떨어진 것으로 추정된다”며 “씨앤앰이 관심을 끌만한 매물인 것은 맞지만 너무 높은 가격에 인수했던 것이 부담요소”라고 말했다. 매각자의 인식이 2008년에 머물러 있다면 매각이 장기화 할 것이란 분석이다.

이미지 크게보기

이미지 크게보기