KDB대우증권 1위 차지…1조3206억어치 주선

1월~5월 누적 발행 규모 8조7440억원 기록

1월~5월 누적 발행 규모 8조7440억원 기록

-

[05월14일 18:34 인베스트조선 유료서비스 게재]

-

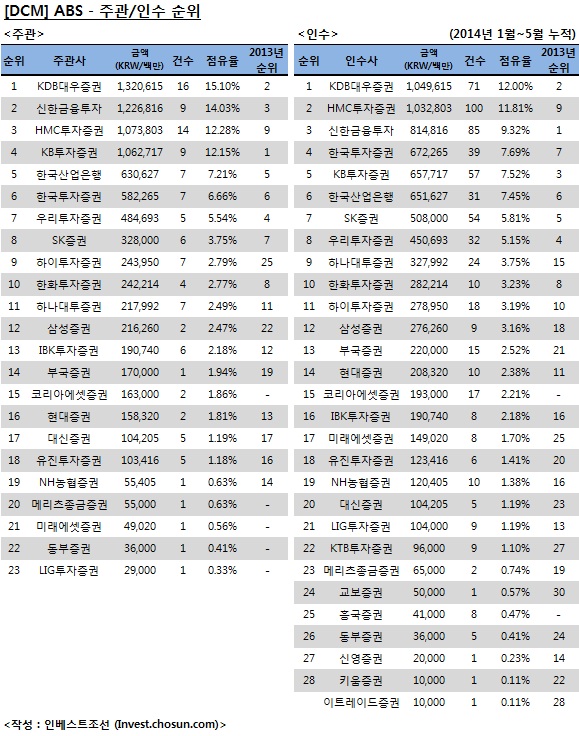

5월 자산유동화증권(ABS) 주선 부문 1위는 KDB대우증권이 차지했다. 지난달 1위와 4위를 차지했던 신한금융투자와 HMC투자증권이 각각 2위, 3위에 이름을 올렸다.

30일 인베스트조선이 집계한 리그테이블 자료에 따르면 올들어 5월까지 발행된 ABS 규모는 8조7440억원이다. 이 중 5월에만 2조3659억원어치의 ABS가 발행됐다.

KDB대우증권은 5월에 1조3206억원어치의 ABS 주선을 맡았다. 신용보증기금이 발행한 ABS(3429억원), 현대캐피탈의 오토리스 및 오토론 채권(1000억원) ABS 등의 주관에 참여했다.

신한금융투자와 HMC투자증권은 각각 1조3206억원, 1조2268억원 규모의 ABS 주선을 맡으며 2위와 3위를 차지했다.

5월 발행 중 가장 눈에 띄는 거래는 대한항공의 1500억원 규모 ABS 발행이었다. 지난 2~3월 화물운송채권 유동화로 5000억원을 조달한 데 이어 여객신용판매대금채권도 유동화했다. 한진해운에 대한 지원 부담으로 5월초 등급 전망이 부정적(신용등급 A-)으로 변경된 대한항공은 일반 회사채 발행이 여의치 않은 상황이다.

이미지 크게보기

이미지 크게보기