1·2그룹 교차 참여 허용 여부는 '미지수'

매각 실패 대비해 MOU 변경 등 검토

-

[06월17일 10:34 인베스트조선 유료서비스 게재]

우리은행 매각방안이 윤곽을 거의 드러냈지만 어떤 결실을 거둘지는 미지수다. 이번에도 완전한 민영화는 어려울 것이라는 의견이 많다.

-

정부는 오는 23일 우리은행 지분을 30% 이상(1그룹)과 10% 미만(2그룹)으로 나눠 매각하는 방안을 확정할 계획이다. 2그룹엔 향후 지분을 추가로 인수할 수 있는 콜옵션이 부여된다. 덩치를 줄여 매각 확률을 높이면서도 경영권 프리미엄을 확보하기 위해 고심한 구조다.

현재까지 1그룹에 참여할 후보자는 교보생명 외엔 마땅치 않다. 금융기관 관계자는 “보험업법상 교보생명이 동원할 수 있는 자금은 약 1조7000억원으로 추산된다”며 “유동성을 확보해야 하는 보험사의 특성상 보유 현금을 사용하기도 어려운 상황”이라고 말했다. 이어 “교보생명의 경우 7000억원을 지출할 때마다 지급여력비율(RBC)이 10% 정도 떨어질 것으로 예상된다”고 덧붙였다. 지난 3월말 기준 교보생명의 RBC 비율은 약 260%다.

교보생명이 3조원가량으로 평가되는 지분 30%를 인수하기 위해선 투자자를 끌어들여야 한다. 경남은행 인수를 추진했던 MBK파트너스의 사례를 볼 때 선뜻 산업자본을 끌어들이기 부담스럽다. 유효경쟁 성립 여부도 변수다.

금융연구기관 관계자는 “유효경쟁 성립이 어려운 1그룹 뿐만 아니라 2그룹에도 참여하는 것이 나을 것”이라며 “컨소시엄이 금융주력자일 경우 의결권을 공동행사하고 향후 콜옵션 행사로 경영권도 확보할 수 있다"고 말했다.

정부 관계자는 “순수한 의도라면 2곳 모두 참여하는 것을 막을 이유는 없다"면서도 "1그룹에 참여해야 할 후보가 2그룹에 참여하는 것을 제어할 장치를 마련하는 중"이라고 말했다.

교보생명이 지분 30%를 인수하게 될 경우에도 문제는 있다. 교보생명은 신창재 회장 개인이 최대주주로 은행 주주를 분산하는 최근 추세와 맞지 않다는 비판 가능성이 있다.

-

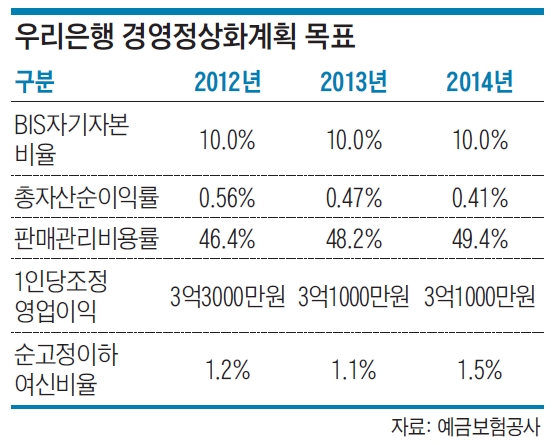

2그룹은 지분 인수규모가 작고, 콜옵션이 부여돼 있어 매각 가능성이 상대적으로 크다. 다만 예금보험공사와 체결한 경영정상화이행약정(MOU)이 문제다. MOU는 정부 지분이 모두 매각돼야 자동 해제된다. 30% 매각 실패 시 2그룹에 참여한 투자자는 영향력 행사가 어려운 것은 물론 배당을 받기도 쉽지 않다.

정부 관계자는 “아직 구체적인 논의는 없지만 투자자들이 관심을 가질만한 내용을 담아 MOU를 변경할 필요성이 있을 것”이라며 “투자자는 부담을 덜게 되고 정부도 공적자금 회수 극대화에 도움이 될 것”이라고 말했다.

제반 사정을 고려할 때 이번 민영화 역시 정부 지분 일부를 줄이는 데 그칠 것이란 분석이 많다. 정부도 이를 대비하고 있다. 정부 관계자는 "30% 매각이 유찰될 경우 상황이 호전될 때까지 기다렸다 팔거나, 2그룹에 참여한 FI의 수요를 살펴 과점 주주들에 적정하게 매각하는 방안 등을 검토할 것"이라고 말했다.

이미지 크게보기

이미지 크게보기