3년내 유가증권 시장 상장…지분 분산 및 프리 IPO 차원으로 풀이

증자대금, AJ그룹내 계열사 주식 매입용도로 사용 예정

-

[06월19일 18:26 인베스트조선 유료서비스 게재]

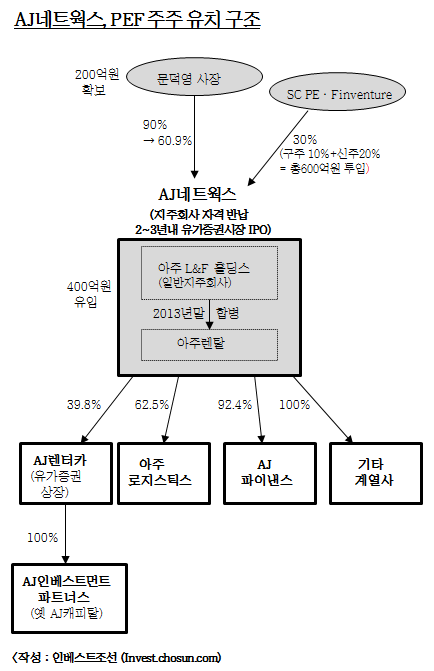

유가증권시장 상장사인 AJ렌터카의 모회사이자, AJ그룹 최상위 지배회사인 AJ네트웍스가 사모펀드(PEF)를 재무적 투자자(FI)로 유치한다.

총 600억원의 현금이 문덕영 AJ네트웍스 사장과 AJ네트웍스에 제공된다. 이번 거래는 AJ네트웍스의 상장을 고려한 프리IPO(Pre-IPO) 성격으로 풀이된다.

19일 AJ네트웍스는 총 400억원 규모의 제3자 배정 유상증자를 단행한다고 밝혔다.

-

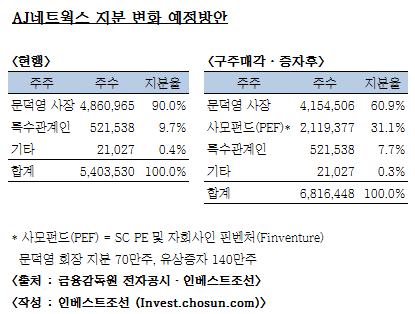

유상증자에 참여하는 투자자는 스탠다드차타드 PE(SC PE), 또 SC PE의 자회사인 핀벤처(Finventure) 2곳의 사모펀드다. 두 회사는 주당 2만9161원에 각 200억씩을 투입, 총 지분 20.8%을 사모펀드들이 보유하게 된다.

별도로 공시되지는 않았지만 문덕영 사장도 보유한 AJ네트웍스 지분 486만여주(89.96%) 가운데 일부인 70만여주를 따로 매각한다. 매각가격은 증자금액과 동일하다. 200억원의 현금이 문덕영 사장에게 매각대금으로 제공된다. 오는 7월18일께 신주교부ㆍ매각이 완료될 전망이다.

AJ네트웍스 등은 이렇게 마련된 자금으로 계열사 지분을 추가 매입하는 데 사용한다. 문덕영 사장 역시 지분 매각대금을 계열사 지분 매입 등으로 재투자한다고 회사측은 밝혔다.

AJ그룹은 아주그룹의 창업자 문태식 명예회장의 3남인 문덕영 사장이 2007년 아주그룹에서 계열분리한 곳이다.

계열분리 당시에는 지주회사 체제로 출범했다. 아주L&F홀딩스가 지주회사였고, 그 아래 아주렌탈, AJ렌터카 등이 자회사로 자리잡았다. 그리고 AJ렌터카는 금융리스 회사인 AJ캐피탈(현 AJ인베스트먼트파트너스) 지분 100%를 손자회사로 보유했다.

이러다보니 공정거래법상 금지된 일반지주회사가 금융손자회사를 보유하는 구도가 발생, 공정거래위원회로부터 과징금을 부과받는 일이 발생했다. 결국 지주회사 체제를 포기하고자 아주L&F홀딩스와 아주렌탈을 합병했고, 이렇게 탄생된 회사가 AJ네트웍스다.

현재 AJ네트웍스는 AJ렌터카 (39.8%), 아주로지스틱스(62.5%), AJ파이낸스(92.4%) 등의 자회사를 보유하고 있다. 또 AJ렌터카가 지분 100%를 보유해왔던 AJ캐피탈은 'AJ인베스트먼트파트너스'로 이름을 바꾸고 PE시장 진출을 계획하고 있다. 이를 위해 이 회사는 작년말 김윤모 전 KTB PE 부회장과 권재완 KTB PE 대표 등을 대표이사로 영입하기도 했다.

-

증자대금과 구주매각 대금이 계열사에 재투입 될 경우, 현금이 AJ그룹 계열사로 유입되는 효과가 생긴다. 그룹 내 렌탈사업체들이 많다보니 부채비율이 높은 회사들이 있는데 이에 현금을 유입시킬 필요가 있다는 것이다.

일례로 AJ네트웍스가 AJ렌터카의 자회사인 AJ인베스트먼트파트너스를 직접 인수할 경우, 매각대금은 AJ렌터카로 직접 유입될 수 있다. 동시에 AJ인베스트먼트파트너스는 손자회사에서 자회사로 바뀌게 된다. AJ렌터카는 지난 2010년께 하나대투PE를 비롯한 재무적투자자(FI)로부터 연 복리 6.45%금리에 풋백옵션 계약을 맺고 자금을 유치한 이력이 있다.

AJ네트웍스는 어느 계열사 지분을 살지, 얼마를 투입할지는 확정되지 않았다고 밝혔다. 현재 AJ네트웍스 자회사 중 지분 100%미만인 곳은 AJ렌터카ㆍ아주로시지스틱스ㆍJ파이낸스 등에 그친다.

AJ네트웍스는 2~3년내 유가증권 시장 상장을 계획하고 있다. 이를 감안할 경우, 이번 거래는 상장을 앞둔 프리 IPO 성격으로 풀이된다.

이미지 크게보기

이미지 크게보기