현대캐피탈, 주식매수청구권 활용해 지분 현금화

투자금 대비 200억원가량 손해볼 듯

-

[06월20일 20:21 인베스트조선 유료서비스 게재]

현대캐피탈이 HK저축은행 지분을 인수한지 8년 만에 투자금을 회수하게 됐다. 이는 HK저축은행이 부산HK저축은행 흡수합병하는 과정에서 주식매수청구권 행사로 자연스럽게 진행될 예정이다. 다만 그간 HK저축은행에 투입했던 금액에 비해면 손해 규모가 클 것으로 보인다.20일 HK저축은행은 19일 이사회를 열고 자회사인 부산HK저축은행을 흡수합병하기로 결정했다고 공시했다. HK저축은행 주주들의 주식매수청구권 행사 기간은 내달 30일부터 8월 8일까지다. 합병기일은 오는 9월 18일로 예정돼 있다.

-

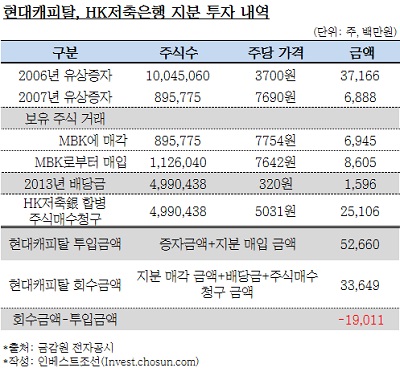

MBK파트너스와 현대캐피탈은 지난 2006년 1174억여원을 들여 HK저축은행(옛 한솔저축은행) 지분을 함께 인수했다. 유상증자과 감자, 상장폐지 등을 거쳐 현재 MBK파트너스와 현대캐피탈은 각각 78.38%, 19.99%씩 지분을 나눠 갖고 있다.

현대캐피탈이 이 합병에 '반대'의사를 표명하면 주식매수청구권을 행사하게 된다. 이때 MBK파트너스가 매수청구 행사 규모에 해당하는 금액을 현대캐피탈에 지급하며 투자 회수는 완료된다.

현대캐피탈이 합병에 반대한다 해도 합병자체에 무리는 없다. HK저축은행은 MBK파트너스와 현대캐피탈만 주요 주주로 있고 부산HK저축은행 역시 HK저축은행이 지분 100%를 갖고 있기 때문이다. 현대캐피탈을 제외하면 반대매수 수요는 거의 없다.

주식매수청구 가격은 HK저축은행 보통주 1주당 5031원이다. 현대캐피탈이 보유 주식 499만여주 전량에 대해 매수청구를 하면 약 251억원가량을 현금화할 수 있다.

현대캐피탈은 지난 2006년부터 두 차례, 약 440억원을 들여 HK저축은행 유상증자에 참여했다. 이후 MBK파트너스와 지분 거래 및 지난해 배당금(15억여원) 등을 감안하면 투자금 대비 약 190억원의 손해가 발생했고 이자율을 감안하면 200억원 이상의 손실을 볼 것으로 관측된다.

이미지 크게보기

이미지 크게보기