대신F&I(舊 우리F&I) 거래 끝났지만 주주 은행 협의회 아직

NPL시장 경쟁 심화 전망…매각 지체되면 유암코 지분 가치 유지 힘들 듯

-

[06월22일 12:00 인베스트조선 유료서비스 게재]

지난 5월 대신F&I(舊 우리F&I)가 출범했다. 우리F&I 매각이 끝나면 곧장 연합자산관리(UAMCO·유암코)도 시장에 매물로 나올 것처럼 보였다. 현재까지 진행 상황은 그때와 달라진 게 없다. 아직 매각에 관한 첫 논의 조차 이뤄지지 않고 있다.외한캐피탈를 비롯해 세빌스코리아 등 부실채권(NPL)시장에 진입은 점점 늘고 있다. 유암코가 누려온 독점적 지위에도 위협이 되고 있어 매각 지연이 가치 하락으로 이어질 수 있다는 지적도 나오고 있다.

-

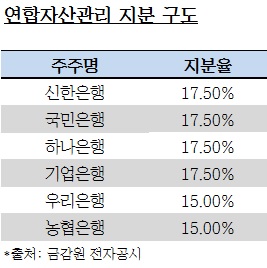

유암코는 지난 2009년 금융위기 이후 급증한 부실채권을 정리할 목적으로 신한·국민·하나·기업·우리·농협 등 6개 은행이 공동 출자해 만든 회사다. 지난 2012년에 존속기한을 2014년에서 오는 2019년 5월까지로 늘렸다. 주주 은행들의 주식 매각 등을 통한 지분 분산이 전제된 결정이었다. 주주 구성이 바뀌면 유암코는 영구법인이 된다.

주주은행들은 올해 9월까지 지분율 조정을 계획했지만 우리F&I가 인수·합병(M&A) 시장에 나오며 매각 시점을 변경했다. 정부의 우리금융민영화에 영향을 줄 수 있다는 지적 때문이었다. 우리F&I가 좋은 가격이 팔리면 유암코도 높은 가격에 팔릴 수 있을 것이란 기대도 컸다.

-

대신F&I 거래가 끝난 지 한 달. 현재까지 주주은행들은 뚜렷한 움직임을 보이고 있지 않다. KB국민·하나·우리은행 등은 각자 내부 사정으로 인해 유암코 매각까지 챙길 겨를이 없다는 설명이다. 매각 시점에 구속력도 없어 다급하게 거래를 개시할 이유가 없다는 입장이다. 다만 시간이 지나도 유암코의 현재 가치가 유지될 지 미지수라는 점이다.

NPL시장에 다수의 경쟁업체가 등장하며 유암코의 독보적 자리를 위협하고 있는 상태다. 실제 주인이 바뀐 대신F&I는 올 들어 시장점유율을 기존 25%에서 38.3%로 늘리며 유암코를 제치고 점유율 1위를 꿰찼다.

화인자산관리와 외환F&I도 올해 초와 작년 말 NPL 시장에 진입했으며 신용정보법 개정을 기점으로 신용정보회사들 역시 NPL사업을 준비 중이다. 국내 자산운용사뿐 아니라 골드만삭스, 도이치뱅크 등 외국계 투자자들도 NPL시장에 눈독을 들이고 있다.

매각이 지체되면 우리F&I 매각 가격을 기준점으로 삼기가 애매하다는 점도 변수다. 우리F&I는 지분 100%가 3900억원에 팔렸다. 앞으로 시장 상황이 급변하고 경쟁업체들의 존재감이 뚜렷해질 경우 우리F&I 가치 이상을 받을 수 있을지 여부는 장담하기 어렵다.

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기