금호산업 아닌, 금호터미널이 권리보유…행사여부ㆍ자금마련 관심

-

[06월23일 08:30 인베스트조선 유료서비스 게재]

금호고속 매각이 시작된 가운데, 금호그룹이 이를 되살 수 있는 기한이 연내에 국한된 것으로 전해진다. 우선매수권(Right of First Refusal)이 투자 시점(2012년 8월)부터 2년6개월로 제한되어 있기 때문이다.

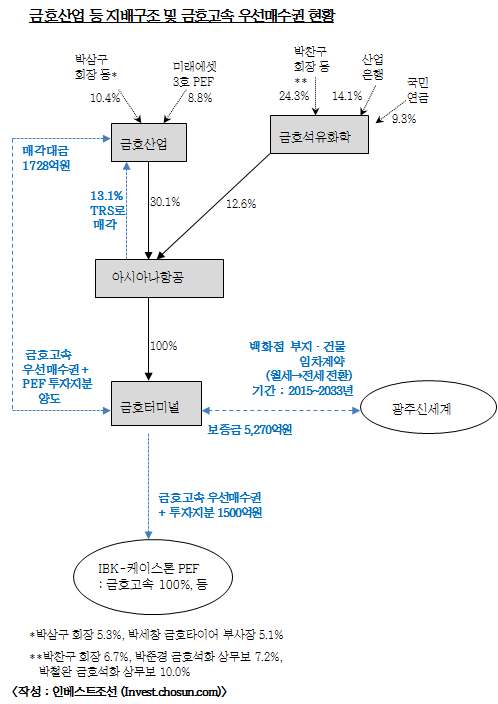

우선매수권은 금호산업이 아닌, 아시아나항공 산하의 금호터미널이 보유하고 있다. 금호터미널이 금호고속을 인수할 자금을 어떻게 마련할지가 향후 관심사다.

금호고속 최대주주인 IBK투자증권-케이스톤파트너스 사모펀드(PEF)는 최근 BoA메릴린치를 주관사로, 안진회계법인을 회계자문사로 선정해 매각작업을 준비하고 있다.

금호산업은 우리은행 등 채권단의 주도 아래 재무구조개선을 위해 2012년8월 금호고속(100%)-서울고속버스터미날 지분 (38.7%)-대우건설 지분(12.3%) 등을 패키지로 묶어 매각한 바 있다.

IBK투자증권 등이 5000억원 규모 PEF를 조성해 이를 인수했는데, 펀드에는 ▲정책금융공사 (2000억원ㆍ40%) ▲금호산업 (1500억원ㆍ30%) ▲증권금융ㆍ새마을금고ㆍ교원공제회 등 (1500억원ㆍ30%)이 투자자(LP)로 참여했다. 여기에 약 4500억원의 인수금융(우리ㆍ신한ㆍ하나은행)을 더해 자산매각이 완료됐다.

거래 과정에서 금호산업의 요청으로 금호그룹의 모태격인 금호고속에 대해서는 우선매수권이 부여됐다. 또 작년 4월에 서울고속버스터미날 지분이 2200억원에 신세계 센트럴시티에 매각, 투자금 회수가 진행됐다.

-

이 펀드는 만기 3년으로 내년 6월말이면 해산될 예정이다. 또 금호고속 지분에 대해서는 투자기간(2012년 8월 9일)을 기점으로 2년간 매각제한(Lock-up)ㆍ2년6개월내 우선매수권 행사가능 조건이 부여돼 있다.

결국 우선매수권 기간이 내년 2월 초인터라, 금호그룹이 금호고속을 되찾으려면 연내에 인수작업을 진행해야 한다는 결론이 나온다.

현재 우선매수권은 금호산업이 아닌, 금호터미널이 보유하고 있다. 채권단의 추가적인 재무구조 개선 요구에 따라 금호산업은 작년 11월 금호터미널에 '금호고속 우선매수권+IBK 사모펀드 투자지분 1500억원'을 총 1782억원에 매각했다.

당시 금호터미널은 매각대금을 마련하기 위해 신세계백화점 광주점 건물ㆍ부지 임차보증금 5000억원을 활용한 것으로 추정되고 있다. 광주 신세계백화점이 입점해 있던 건물 주인이었던 금호터미널은 작년 4월, 보증금을 70억원에서 5270억원으로 늘리고 매년 내던 임차료 80억원을 없애는 임대차 계약을 2033년까지 체결, '월세'를 포기하고 '전세보증금'을 받으면서 현금 5000억원을 확보한 바 있다. 대신 건물ㆍ부지를 매각하면 광주신세계가 먼저 살수 있는 권리도 줬다. 이 때 마련한 현금 덕분에 금호터미널에는 작년말 기준으로도 1800억원 이상의 현금성 자산이 남아 있다.

금호그룹은 이미 "그룹의 모태인 금호고속을 반드시 되찾겠다"고 천명(闡明)한 상황이다. 박삼구 금호그룹 회장은 이달 16일 광주 죽호학원에서 열린 금호그룹 창업주인 고(故) 박인천 초대회장 추모식때 금호고속을 되찾겠다는 의사를 밝혔다.

금호산업 관계자는 "박삼구 회장의 인수의지가 확고한 것으로 알고 있다"고 밝혔다.

-

매물가치로서 금호고속의 가장 큰 장점은 고정적으로 창출되는 500억원대의 영업이익-700억원 가량의 상각전 이익(EBITDA)이다. 금호그룹으로서는 금호터미널 자금을 활용하든지, 아니면 추가적인 외부 투자자(FI)를 유치해 인수하는 방법이 가능하다. 다만 '대우건설 풋백옵션'을 받아주지 못한 악몽 때문에 재무적 투자자(FI)를 쉽게 구하기는 어려울 것이란 지적이 많다.

매각과정이 본격화 되는 과정에서 금호그룹 등을 제외하고는 이렇다할 전략적 투자자(SI)가 나타날지는 미지수다.

이미 금호산업이 지난해 말 금호고속 우선매수권과 IBK사모펀드 투자지분을 매각할 당시에도 '공개매각'을 단행했으나 다른 대기업의 참여는 전무했다. 금호고속 인수를 원한 대기업이 있다면, 이때 펀드투자자(LP)자격으로 보유한 지분을 인수하는 것이 이번 금호고속 매각전에 참여하는 것보다 싸게 매입할 수 있었다.

이미지 크게보기

이미지 크게보기