㈜한화가 3년간 원금 보장…2017년까지 대부분 정산할 듯

-

[06월26일 17:37 인베스트조선 유료서비스 게재]

한화건설이 발행한 4000억원 규모 상환전환우선주(RCPS)에 시중은행 등 11개 기관투자가가 참여했다. 이들은 3년 간 최대 연 9%의 우선배당을 받으며, ㈜한화와의 주주간 계약을 통해 3년 간 원금을 보장받는다.

-

한화건설은 26일 RCPS 발행을 완료했다. 11개 투자자로 구성된 특수목적회사(SPC)인 레콘㈜이 4000억원 전액을 인수했다. KDB산업은행·우리은행·신한은행 등 5곳의 시중은행과 교보생명·신한생명 등 보험사, 경찰공제회, IBK캐피탈 등이 투자에 참여했다.

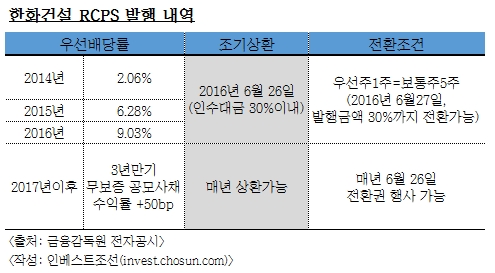

투자자들은 올해 2.60%, 내년 6.28%, 2016년 9.03%의 우선배당을 보장받는다. 사실상의 이자다. 2017년부터 존속기한인 2024년까지는 공모 회사채 3년물에 50bp(0.5%)를 더한 우선배당률을 적용하기로 했다.

투자자들은 발행 2년 후인 2016년 6월 한 차례 조기전환을 청구할 수 있다. 다만 전환 규모는 발행액의 30%로 제한한다. 한꺼번에 많은 양이 전환되는 것을 막기 위한 조치다.

이자와 같은 우선배당을 지급하지만, 이번 RCPS는 전액 장부에 자본으로 기재된다. 한국채택 국제회계기준(K-IFRS)에서는 상환권을 회사가 가진 경우에 한해 자본으로 인정해주도록 하고 있는 까닭이다. 지난해 두산건설 RCPS와 유사한 구조다. 한화건설은 비상장사지만 한국회계기준(K-GAAP)이 아닌 K-IFRS를 사용하고 있다.

한화건설의 상환권 역시 2017년 6월 이후 행사할 수 있다. 발행 2년 후인 2016년 6월 발행규모의 30%를 한도로 조기상환이 가능하다.

한화건설의 100% 모회사인 ㈜한화는 이번 증자에 참여하지 않았다. 대신 투자자들과 주주간 계약을 통해 투자를 유인했다. ㈜한화는 향후 3년간 투자자들의 원금을 보전해준다. 우선주를 매각했을 때 인수 당시 금액보다 가치가 낮으면 차액을 ㈜한화가 보상하는 방식이다.

㈜한화는 이 정산 의무에 한화생명 주식 5124만여주(5.9%)를 담보로 제공했다. 보유 한화생명 지분의 약 3분의 1 가량이다. 한화생명에 대한 한화그룹 지분율이 50%에 미치지 못하는 점을 고려해 한 차례에 한해 한화케미칼 주식으로 담보를 교체할 수 있도록 했다.

또 ㈜한화는 이번 RCPS를 매입할 수 있는 콜옵션(Call-option)을 걸었다. 발행 3년 후인 2017년 3월 RCPS의 일부 또는 전체를 매입하겠다고 청구할 수 있는 권리다.

-

결국 투자자들은 ▲보통주로 주식을 전환한 뒤 매각하거나 ▲한화건설로부터 상환을 받거나 ▲㈜한화에 매각하는 방식으로 투자를 회수할 수 있는 셈이다. 다만 한화건설이 현 시점에선 비상장사이기 때문에 보통주 전환은 많지 않을 것으로 예상된다.

이 거래에 참여한 투자 관계자는 "2년 후인 2016년 ㈜한화와 한화건설이 30%가량을 먼저 갚고, 나머지는 2017년 정산하는 구조로 봐도 무방하다"며 "발행조건이 나쁘지 않아 4000억원 모집에 6000억원 이상의 기관 수요가 몰린 것으로 알고 있다"고 말했다.

㈜한화가 직접 한화건설에 증자를 해주지 않고 외부 자금을 유치한 건 차입 부담 때문일 거란 평가다. ㈜한화의 지난 1분기말 기준 보유 현금은 950억여원에 그친다. 100% 지분율로 연결된 자회사에 차입을 통해 자금을 지원하기보단, 자본으로 인정 받을 수 있는 외부 자금 유치에 나선 것이다.

한화건설은 조달한 자금을 차입금 상환 및 운영자금 용도로 사용한다. 중동 등 해외사업장의 원가 상승으로 2분기 2500억원대 영업적자가 예상됨에 따라 미리 재무구조를 정비해두려는 목적으로도 분석된다.

이미지 크게보기

이미지 크게보기