대림코퍼레이션·넥센타이어·SKC·한솔제지 회사채에 투자수요 몰려

AA급 회사채 대비 금리메리트 부각

-

[07월13일 12:00 인베스트조선 유료서비스 게재]

일부 AA급 우량채보다 A급 회사채가 수요예측에서 더 준수한 성적을 내고 있다. 금리가 상당폭 하락하면서 A급 회사채의 투자 매력이 부각되고 있는 까닭이다.

다만 대부분 내수기업이거나 그룹의 주계열사 회사채여서 다른 A급 회사채에 대한 관심도도 높아졌다고 보기엔 아직 이르다. 이러한 온기가 앞으로 회사채 발행에 나서는 A급 기업에 어떠한 영향을 미칠지 주목된다.

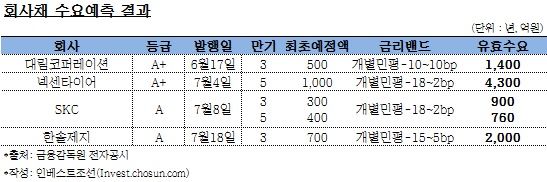

최근 회사채 수요예측을 실시한 대림코퍼레이션(A+)·넥센타이어(A+)·SKC(A)·한솔제지(A) 등은 발행예정액보다 많게는 4배 가까운 기관투자자금이 공모희망금리 내로 들어왔다. 일부 기관투자가들은 희망 금리밴드 하단보다 대폭 낮은 수준의 금리를 제시하며 경쟁적으로 A급 회사채를 사들였다.

지난달 중순 해운물류회사인 대림코퍼레이션은 500억원 회사채 수요예측을 실시했다. 수요예측 결과 발행예정액의 3배에 가까운 기관투자자금이 희망금리밴드 내로 참여했다. 해운업황 침체에 따른 부진한 수익성을 고려해 금리밴드 상단을 개별민평(민간채권평가사가 집계한 금리평균) 대비 10bp(1bp=0.01%포인트) 높은 수준을 제시해 기관투자가들을 끌어모았다.

-

7월 초 1000억원 회사채 수요예측에 나선 넥센타이어에 대한 기관투자가들의 관심은 더 뜨거웠다. 유효경쟁률이 무려 8.6:1에 달했다. 24곳의 기관투자가들이 총 4300억원어치를 사겠다고 나섰다. 투자수요는 넥센타이어와 대표주관사들이 제시한 금리밴드 하단보다 15bp나 낮은 수준에까지 몰렸다. 안정적인 내수기업이라는 점이 흥행의 주요인이었다.

SKC와 한솔제지 역시 그룹의 주력계열사라는 점에 힘입어 회사채 수요예측에서 많은 투자수요를 모았다. SKC는 수요예측에서 발행예정액의 3년물은 3배, 5년물도 2배 가까운 투자수요가 몰렸다.

한솔제지 또한 700억원 회사채 수요예측에서 2000억원의 기관투자자금이 희망금리밴드 내로 들어왔다.

이에 반해 AA급 회사채 수요예측에서는 일부 미매각이 발생하기도 했다. SK가스(AA-)·GS EPS(AA) 등은 금리 매력이 떨어지며 회사채 수요예측에서 각각 100억원씩의 미매각이 발생했다.

한 증권사 관계자는 “투자처가 마땅치 않아 기관투자가들이 AA급 대비 상대적으로 금리 매력이 높은 A급 회사채에 관심을 두지 않을 수 없는 상황”이라고 말했다.

A급 중에서는 해태제과(A-)·SK케미칼(A)·세아베스틸(A+) 등이 회사채 발행을 준비 중이다.

A급 회사채들이 연일 수요예측에서 흥행 중이지만 해태제과는 최근 수익성 악화로 2004년부터 계속 연기되온 기업공개(IPO)가 또 다시 연기될 가능성이 불거져 흥행 변수로 작용할 수도 있을 전망이다. 최근 이탈리아 젤라또 브랜드 '빨라쪼'를 인수하는 등 신규 수익원 확보에 애쓰고 있는 점도 긍정적으로 작용할 지 관심이다.

SK케미칼 역시 대기업 계열사라는 점에서 수요예측 흥행에는 무리가 없다. 올해 매출과 영업이익이 각각 전년 대비 2.6%, 2.4% 증가한 8조4692억원, 1987억원에 이를 전망이다. SK케미칼은 장기 성장동력으로 추진 중인 백신 개발이 이번 회사채 수요예측에 어떤 영향을 미칠지 주목된다.

세아베스틸 또한 국내 1위의 특수강 전문기업이지만, 철강업계 침체로 올해 2분기 영업이익이 전년 동기 대비 다소 감소할 것이라는 전망이 나와 투자심리가 다소 꺾일 가능성도 배제할 수 없다.

이미지 크게보기

이미지 크게보기