등급 다르지만 결과 예단하긴 일러

-

[07월14일 18:27 인베스트조선 유료서비스 게재]

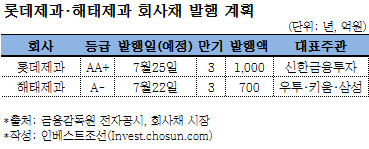

제과업계 맞수인 롯데제과·해태제과가 비슷한 시기에 회사채를 발행할 예정이다. 국내 제과시장이 포화상태에 이른 가운데 롯데제과는 해외시장 확장을, 해태제과는 사업 다변화를 각각 내세워 투자 수요를 모을 전망이다.

롯데제과(AA+)는 7월25일에 1000억원, 해태제과(A-)는 7월18일에 700억원 규모의 회사채를 발행할 계획이다. 차환자금을 마련하기 위한 목적이다. 만기 구성은 각각 3년이 될 예정이다.

신용등급만 놓고 보면, 롯데제과가 해태제과보다 5단계 높다. 하지만 최근 우량채에 대한 관심이 떨어졌음을 고려했을 때 롯데제과 회사채에 더 많은 자금이 몰릴 것이라고 장담할 수는 없다. 최근 대신F&I(AA-)나 연합자산관리(AA) 등 AA급 우량채가 수요예측에서 미매각을 냈다.

지난해 회사채 수요예측에서도 해태제과의 결과가 더 좋았다. 롯데제과는 9월 700억원 회사채 수요예측에서 투자희망이 200억원에 그쳤던 반면 해태제과는 8월 600억원 수요예측에서 20억원어치가 오버부킹됐다.

-

매출 정체는 두 업체가 직면한 최대 과제다. 롯데제과의 당기순이익은 연결기준으로 2012년 897억원에서 2013년 551억원으로 약 39% 감소했다. 해태제과의 당기순이익은 같은 기간 동안 214억원에서 81억원으로 무려 63%나 줄었다.

두 회사가 성장성 제고를 위해 선택한 길은 달랐다. 롯데제과는 해외시장 확장에, 해태제과는 사업 다각화에 주력 중이다. 기관들이 어떤 회사의 성장성을 더 높게 봐줄 지가 관심이다.

롯데제과는 지난 2011년 '아시아 넘버원 제과회사'로 성장하겠다는 중장기 목표를 발표했다. 이후 꾸준히 해외제과업체를 사들였다. 2004년 인도 제과기업 '패리스'를 인수한 후, 지난해에는 롯데가 사들였던 '기린식품'을 흡수합병했다. 올해 3월에는 카자흐스탄 초코 제품 브랜드인 '라하트 JSC'를 약 1779억원에 인수했다. 잇따른 해외 제과업체 인수합병에 따른 기대감으로 올해 주가가 한때 주당 200만원까지 치솟았다.

롯데제과의 해외실적 증가세는 아직까지는 미미하다. 전체 사업의 18% 정도를 차지하고 있다. 롯데제과 관계자는 "해외시장도 당장의 뚜렷한 매출 성장세를 기대하긴 어렵다"며 "중장기적 계획 하에 투자를 진행 중이다"라고 말했다. 국내 제과시장의 연간 성장률은 7%대다. 해외시장은 2010년~2012년 3년 평균 성장률이 중국은 12.2%, 인도 22%, 베트남 17.1%를 나타냈다.

해태제과는 사업포트폴리오 다변화에 주력 중이다. 2008년 인수한 '빨라쪼'의 가맹사업을 통해 수익성 향상을 꾀한다는 목표다.

해태제과는 빨라쪼를 베스킨라빈스에 버금가는 브랜드로 키우겠다는 전략이다. 2020년까지 국내 300개, 해외 200개의 빨라쪼 점포를 내고 1000억원의 매출을 거두겠다고 밝혔다. 2조원에 이르는 국내 아이스크림 시장 수요가 디저트 시장으로 옮겨가는 데 대한 대응책이다.

두 제과업체 회사채 발행의 대표주관을 맡는 증권사는 모두 4곳이다. 신한금융투자가 롯데제과, 우리투자증권·삼성증권·키움증권이 해태제과 대표주관사로 나선다. 대표주관사와 발행기업들이 제시할 회사채 수요예측 성공여부를 가를 요소 중 하나인 공모희망금리도 눈길을 끌 전망이다.

이미지 크게보기

이미지 크게보기