AAA등급 대기업이 인수해야 조달비용 늘지 않아

SK네트웍스 참여해도 KT가 경쟁사에 줄지 미지수

-

[07월10일 10:19 인베스트조선 유료서비스 게재]

KT렌탈은 올 하반기 국내 인수합병(M&A)시장에서 가장 주목받을 거래로 꼽힌다.

일단 어피니티나 KKR, MBK파트너스 등을 위시한 웬만한 대형 사모펀드(PEF)들은 모두 인수를 검토할 것으로 예상된다. 대기업도 마찬가지. 이미 SK네트웍스가 인수관심을 표명했다. 다른 전략적 투자자(SI)의 참여도 예상된다.

이미 시장에서는 ADT캡스 매각전과 유사한 양상이 나타날 것으로 보고 있다.

이번 M&A의 포인트는 '자금조달 비용' 이른바 펀딩 코스트(Funding cost)다.

투자업계 관계자들이 KT렌탈 매각에 대해 한결같이 지적하는 바는 이 딜이 '금융회사 M&A'라는 점이다.

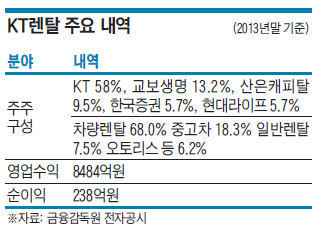

KT렌탈은 전체 매출의 68% 가량을 차량렌탈을 통해 벌어들이고 있다. 18%는 중고차매각, 나머지 14%가 일반렌탈과 오토리스로 구성됐다. 그리고 차량렌탈의 상당비중이 '대여기간 1년~3년'의 장기대여다.

-

그러다보니 KT렌탈은 장기대여에 필요한 자금을 시장을 통해 조달한다. 회사채 신용등급에 좌우되는 이 조달비용이 높으나, 낮으냐에 따라 회사 순익이 그대로 영향을 받는다. 그래서 렌탈이란 이름을 달고 있지만 사실상 금융회사라고 평가받는다.

1년 미만 단기대여가 중심인 렌탈회사가 시황에 따라 렌탈비용이 오르락내리락하는 '서비스업'으로 분류되는 것과 다르다는 의미다.

KT렌탈 회사채 신용등급은 최근까지 'AA-'였다가 6월초 'A+'로 떨어졌다. 어쨌든 AAA등급을 보유한 모기업 KT의 우산 아래에서 이 정도 신용등급을 유지하고 있는 셈이다. 그에 힘입어 KT렌탈이 거두는 연간 당기순이익은 적을때는 170억원, 많을때는 250억원 수준이다.

만일 KT렌탈의 새 주인이 이 정도 신용등급을 유지해주지 못한다면? 자연스레 KT렌탈은 등급하락과 조달비용 급등을 감내해야 한다. 이 변수로 순이익이 수십억원에서 100억원대까지 떨어질 수 있다. 주인이 바뀌는 것 하나로 순이익이 1/3이상 줄어들 수 있다는 의미다.

국내에서 KT의 신용등급과 유사한 곳은 몇몇 대기업에 그친다. 사모펀드 후보들은 아무리 자금력이 넘쳐도 KT렌탈 인수가 그리 만만하지 않은 상황이다. 인수와 동시에 신용등급 하락을 맞이하고 KT렌탈의 이익이 감소할 것을 미리 감안하고 참여해야 한다.

과거 우리F&I (현 대신F&I) 매각전에서 발생했던 것과 같은 이슈다.

자연히 SK네트웍스가 최고의 인수후보가 될 것이란 예상이 지배적이다. 사모펀드들은 단독 인수가 쉽지 않은 만큼, 앞에 나서줄 대기업과 컨소시엄을 구성하려고 할 것이고 SK가 1순위로 러브콜을 받을 것이란 지적도 많다.

다만 여기에도 복병(伏兵)이 숨어 있다. 무한경쟁을 벌여온 KT와 SK텔레콤의 관계다.

"대기업들은 아무리 매각금액이 높아도 수십년 경쟁업체에는 절대로 계열사를 팔지 않는다"라는 게 기업 관계자들의 한결같은 지적이다. 그래서 KT가 경쟁사인 SK그룹에 알짜 매물을 넘기겠느냐는 우려가 나온다.

그럼에도 불구, KT가 다른 대기업과 달리 오너가(家)가 뚜렷한 기업이 아니어서 가격만 높으면 SK에도 팔 것이란 예상도 있다. 그렇다 해도 SK가 맞이한 '총수 부재'의 상황, 이로 인한 의사결정력 부재는 이번 딜의 또 다른 변수가 될 것으로 보인다.