장단기 차입금리 7~8% 수준 '금용비용' 과다…"인수 후 리파이낸싱, 흑자 전환도 가능"

-

[07월22일 17:28 인베스트조선 유료서비스 게재]

웅진그룹이 경기도 부천에 있는 테마파크 기업인 웅진플레이도시 매각을 검토하고 있다. 매각 주관사 선정에 나선 가운데 웅진플레이도시의 부동산 가치에 대한 평가와 인수자의 신용도가 이번 매각의 관전 포인트가 될 전망이다.

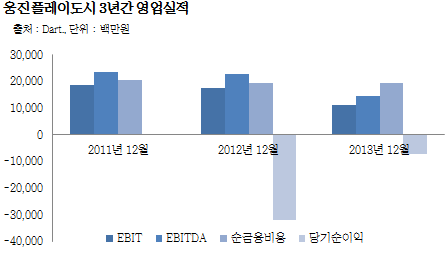

웅진플레이도시는 200억원 내외의 상각전이익(EBITDA)를 창출하고 있지만 금융비용 과다로 순손실을 기록하고 있다. 현재의 고금리 차입금을 저리로 차환할 경우 순이익 전환도 가능하다.

23일 웅진그룹과 투자은행(IB) 업계에 따르면, 웅진홀딩스는 웅진플레이도시 매각을 위해 주관사 선정에 착수했다. 이번 매각은 기업회생절차(법정관리) 당시 세웠던 자산 매각 계획을 완수하기 위한 차원이다.

웅진그룹 관계자는 “회생 계획안에 포함된 내용이기도 하거니와 출판 등 주력 사업에 보다 집중하기 위해 웅진플레이도시 매각을 검토하고 있다”고 밝혔다.

웅진플레이도시는 지난 2009년 설립됐으며 웅진홀딩스는 같은 해 8월 공매를 통해 인수했다. 국내에서 유일하게 실내 스키장을 보유하고 있으며 워터파크와 국내 최대 규모의 실외 골프연습장을 운영하고 있다.

-

매각 관전포인트는 우선 원매자가 부동산의 가치에 대해 어느 정도 쳐줄 지 여부이다. 웅진플레이도시는 경기도 부천시 원미구에 위치하고 있고 서울외국순환도로 상동 인터체인지(IC)와 접해 있어 접근성이 좋은 편이다.

지난해 말 기준 토지의 장부가는 1588억원, 건물은 1079억원으로 총 2677억원이다. 토지의 경우 지난 2012년말, 시장거래 가격을 기준으로 자산 재평가를 받은 결과값이다.

다음은 원매자의 신용도. 인수자의 신용도가 좋을수록 현재 웅진플레이도시의 차입금에 대한 리파이낸싱을 통해 금융비용을 낮출 수 있다. 지난해 말 기준 웅진플레이도시의 단기차입금은 1342억원, 장기차입금은 979억원에 달했다. 단기차입금과 장기차입금의 연간 차입금리는 6.90~8.50%에 달했다.

리파이낸싱 금리에 따라 인수 직후 흑자 전환도 가능한 것으로 나타난다. 2012년과 2013년 웅진플레이도시는 영업이익 171억원과 119억원, EBITDA는 228억원과 2146억원을 기록했지만 금융비용으로 192억원 내외를 지출하면서 실적이 크게 악화했다.

한편, 인수자에 의한 리파이낸싱이 이뤄지면 경우에 따라 윤석금 웅진그룹 회장과 장남인 윤형덕, 윤새봄씨가 웅진플레이도시에 빌려준 차입금도 상환받을 수 있다. 그 금액이 709억원이다.

아울러 웅진홀딩스는 차입금에 대한 자금보충 약정에서도 벗어날 수 있다. 웅진홀딩스는 현재 웅진플레이도시의 차입금 1342억원에 대한 자금보충 약정을 제공하고 있다.

웅진그룹 관계자는 “구체적인 매각 구조와 일정은 주관사 선정 이후 결정될 예정”이라고 말했다.

이미지 크게보기

이미지 크게보기