자본으로 인정돼 이중레버리지 배율 하락 효과

투자자 손실 우려…중소형 투자기관만 관심 가질 듯

-

[07월29일 16:43 인베스트조선 유료서비스 게재]

JB금융지주가 국내에서 처음으로 원화로 조건부 자본증권, 일명 코코본드(Contingent Convertible Bond) 발행에 나섰다. 코코본드는 은행의 재무건전성 강화를 위해 작년 12월말에 도입된 바젤III 에 맞춰 발행이 시작된 자본으로 인정되는 채권이다.일단 고금리로 기관투자가들의 관심을 끄는 데는 성공했다. 다만 발행사가 위험에 처했을 경우 투자자가 손실을 볼 수 있다는 위험 때문에 대형 기관들은 일단 한발 물러나있는 모양새다. 중소형 연기금 등이 관심을 보이는 가운데 개인투자자 투자가 허용될 지 여부도 이슈다.

JB금융지주는 8월 중 30년 만기 코코본드 발행을 위해 현재 기업설명회(IR) 등 투자자 모집 절차를 진행 중이다. 코코본드는 조건부 후순위채권과 조건부 신종자본증권으로 나뉘는데, JB금융지주는 후자를 택했다. 조달 목적은 광주은행 인수자금 5003억원 중 일부를 마련하기 위해서다.

-

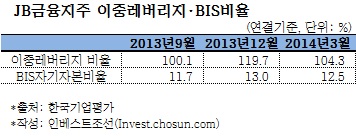

조건부 신종자본증권을 발행하는 이유는 재무제표상 자본으로 인정되는 점 때문이다. JB금융지주는 이번 발행으로 이중레버리지 비율을 낮추고 자기자본비율(BIS)을 끌어올리는 효과를 보게 된다. 이중레버리지는 자회사 출자가액을 자기자본으로 나눈 값이다.

JB금융지주의 코코본드 금리는 5~6% 사이로 논의되고 있다. 지난 28일 기준 A+ 5년물 회사채 금리인 3.667% 보다 200bp(1bp=0.01%포인트) 가량 높다. 금리만 놓고 보면 투자메리트가 크다는 평가다. 이번 코코본드는 신용평가사 3사로부터 JB금융지주의 후순위채권 신용등급인 AA보다 두 단계 낮은 A+로 평가됐다.

금리메리트에도 불구하고 대형 기관들은 일단 관망 중이다. 고려해야할 위험이 만만치 않은 까닭이다.

우선 JB금융지주가 부도 위험에 처하면 보통주로 전환되거나 상각될 수 있는 위험이 있다. 또 영구채처럼 회계상 지분증권으로 분류되다보니 손상차손을 포함한 회계처리 이슈가 있다. 이 때문에 한 증권사 크래딧 애널리스크는 "대형 투자기관들이 (전체 자산포트폴리오의 수익률을 끌어올리지 않는) 코코본드를 굳이 사서 리스크를 관리해야할 필요성은 떨어진다"라고 말했다.

이 때문에 이번 코코본드의 투자자는 일부 중소형 보험사, 공제회, 개인투자자로 이뤄질 거란 전망이 나온다. 단 개인투자자의 경우, 동양사태 등 최근 금융이슈가 잇따라 발생함에 따라 금융당국이 증권신고서에 투자 위험성을 충분히 명시할 것을 JB금융지주에 요청할 전망이다.

다른 금융사들이 코코본드를 통해 자본 확충에 나설 지도 지켜봐야 할 거란 평가다. JB금융지주의 경우 재무비율을 개선하며 광주은행 인수자금을 조달해야 한다는 목적이 있었다. 타 금융사의 경우 새 바젤 기준이 도입되며 자본을 확충해야할 필요성이 생겼지만, 굳이 투자자 모집이 쉽지 않은 코코본드를 선택할 유인은 아직 적다는 지적이다. 결국 JB금융지주의 투자자 모집 결과가 코코본드 금융권 확산의 풍향계가 될 전망이다.