1월~7월 발행 규모 33조5252억…전년比 14%↑

올해 누적 회사채 발행량 21조4079억 기록

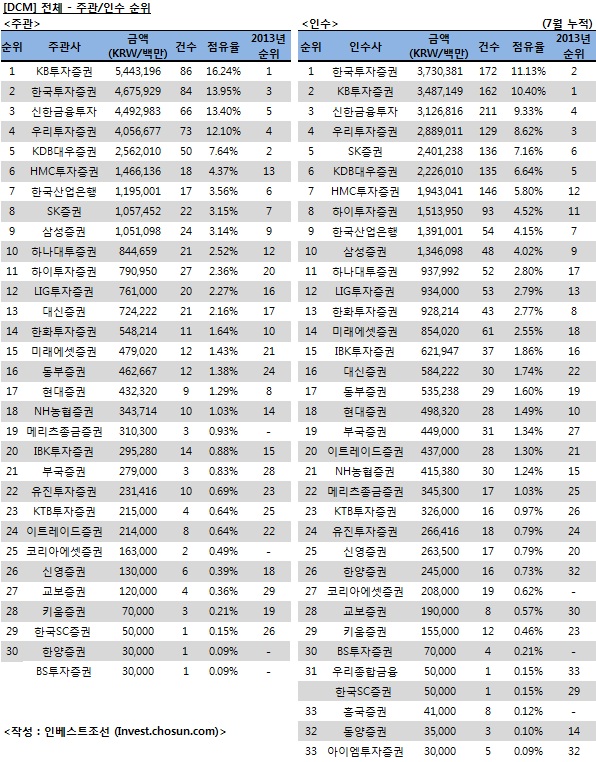

KB證, 상반기 이어 1위 자리 지켜

-

[07월30일 18:30 인베스트조선 유료서비스 게재]

상반기까지 예년보다 한산했던 회사채 시장은 7월에 우량채 발행이 쏟아지며 누적 발행 규모가 큰 폭으로 늘었다.

30일 인베스트조선이 집계한 리그테이블에 따르면 올들어 7월까지 채권자본시장(DCM)에서 발행된 회사채(여신전문회사 회사채 포함, 일괄 제외)와 자산유동화증권(ABS) 규모는 33조5252억원을 나타냈다. 작년 같은 기간 동안 발행된 28조8237억원보다 약 14% 증가했다. 회사채가 21조4079억원, ABS가 12조1173억원어치 발행됐다.

상반기에 주선 순위 1위를 기록했던 KB투자증권은 7월에도 1위 자리를 지켜냈다. KB투자증권은 7월 우량채 발행 러시 속 롯데케미칼·롯데쇼핑·대우인터내셔널 등의 대규모 회사채 발행을 주선했다.

-

롯데·SK·GS·LG 등의 그룹 계열사들이 회사채를 쏟아내며 7월에만 총 4조1720억원 규모의 회사채가 발행됐다. 발행사들은 저금리에 힘입어 운영·차환자금을 미리 마련하러 나섰다.

롯데그룹 중에서는 롯데케미칼이 올해 발행된 회사채 중 단일 회차로는 최대 규모인 6500억원어치의 회사채를 발행했다. 롯데케미칼은 하반기에 만기도래하는 회사채 차환자금을 7월에 한꺼번에 마련했다. 롯데쇼핑·롯데제과도 회사채를 발행하며 롯데그룹의 7월 회사채 발행 규모가 1조1150억원에 달했다.

SK그룹의 회사채 발행도 줄을 이었다. SK이노베이션·SK종합화학 등 SK에너지 계열사를 포함해 SKC·SK가스·SK케미칼 등이 총 9770억원 규모의 회사채를 발행했다.

폴크스바겐을 포함한 수입차종 할부금융 서비스를 제공하는 폭스바겐파이낸셜서비스코리아는 국내에서 처음으로 공모회사채 1000억원어치를 발행해 회사채를 차환했다. 내수기업들인 해태제과식품, 넥센타이어도 7월 회사채 발행 대열에 참여했다.

분리과세 하이일드펀드의 수요에 힘입어 비우량 등급의 회사채 발행도 이어졌다. 아주산업·이랜드리테일이 하이일드펀드 투자수요를 등에 업고 각각 350억원, 300억원어치의 회사채를 발행했다.

ABS는 올해 1월부터 7월까지 총 12조1173억원어치가 발행됐다. 7월에는 1조4672억원어치의 ABS가 발행됐다.

상반기 내내 접전이었던 주선 경쟁은 상반기에 이어 7월에도 KB투자증권이 1위를 기록했다. 선두권 3강 구도가 계속되는 가운데 상반기까지 3위였던 한국투자증권이 신한금융투자를 밀어내고 2위를 차지했다. 두 증권사의 점유율 차이는 0.55%포인트에 불과하다.

이미지 크게보기

이미지 크게보기