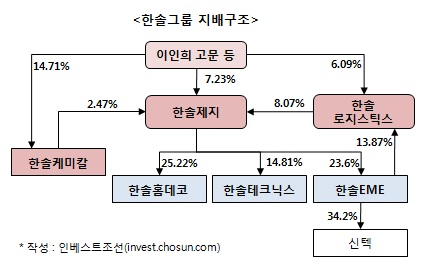

로지스틱스 분할 포기하며 순환출자 구조 남겨…해소 과제

지주회사 분할 후 2년 내 계열사 지분 정리 다각도에서 일어날 듯

-

[08월10일 12:00 인베스트조선 유료서비스 게재]

한솔그룹이 1년만에 다시 지주회사 전환 카드를 꺼냈다. 이번엔 한솔로지스틱스(옛 한솔CSN)까지 분할합병하는 복잡한 구조가 아니라, 한솔제지만 지주회사와 사업회사로 나누는 간단한 방식이다.

이는 성공 가능성이 지난해에 비해 비교적 크지만, 오랜 지배구조상 문제점인 순환출자 구조를 해소할 수 없다는 점에서 분할 후 연쇄적인 계열사간 지분 거래가 예상된다.

-

한솔제지는 7일 회사를 지주회사(한솔홀딩스)와 사업회사(신설 한솔제지)로 나누기로 결정했다. 분할비율은 0.62대 0.38로, 한솔제지 기존 1주당 한솔홀딩스 0.62주, 신설 한솔제지 0.38주를 받게 된다.

한솔그룹은 지난해에도 지주회사 전환을 시도했다. 당시엔 한솔로지스틱스까지 분할해 한솔홀딩스로 통합하는 구조였다. 이는 주식매수청구권을 행사하려는 한솔로지스틱스 주주들에 의해 무산됐다. 일단 실질적인 지주회사이며, 주주들이 분할에 우호적인 한솔제지부터 분할해 지주회사의 첫 발부터 내딛겠다는 의지로 해석된다.

한솔제지만 분할하게 되면 한솔그룹 지배구조의 약점인 순환출자 구조가 그대로 남게 된다. '한솔제지→한솔EME→한솔로지스틱스→한솔제지'로 이어지는 지배구조를 지주회사 분할 후 2년 내에 반드시 정리해야 한다.

지난해 구조대로 한솔로지스틱스까지 분할했다면 순환출자 구조까지 한꺼번에 끊어낼 수 있었다. 다만 올해에도 같은 구조로 분할합병을 추진하기엔 위험요소가 많다고 판단한 경영진이 지주회사 체제 전환을 위한 빠른 길을 택한 것으로 분석된다.

그 대가는 만만치 않다. 얽혀있는 지분구조를 풀어내야 한다. 계열사간 지분거래와 이에 필요한 현금 마련, 현물출자 등 절차를 진행하려면 실제 지주회사 전환 완료에 걸리는 시간은 지난해 예상했던 것보다 더 길어질 수 있다는 분석이 나온다.

한솔로지스틱스가 가지고 있는 한솔제지 지분 8.07%는 이인희 한솔그룹 고문 등 최대주주 일가 입장에선 버릴 수 없는 지분이다. 그룹 핵심 회사인 한솔제지에 대한 이 고문 일가의 지분율은 7.23%, 한솔케미칼이 2.47% 등으로 18% 수준에 머문다.

일단 최대주주 일가가 보유한 한솔케미칼 지분과 한솔로지스틱스 지분은 한솔홀딩스에 현물출자 될 것으로 예상된다. 이 과정을 통해 최대주주 일가는 지주회사 지분율을 30% 수준으로 끌어올릴 수 있다.

한솔제지가 분할되는 것이므로 한솔로지스틱스 역시 한솔홀딩스 지분 8.07%, 신설 한솔제지 지분 8.07%를 보유하게 된다. 이 중 신설 한솔제지 지분은 한솔홀딩스가 사가면 된다. 한솔홀딩스는 현재 한솔제지 보유 현금 338억원 중 90%인 301억원을 가져간다. 이 현금은 계열사 지분 매입 용도로 사용될 가능성이 크다.

남은 건 한솔홀딩스 지분 8.07%다. 이는 최대주주 일가가 지배력 강화를 위해 인수해야 할 지분으로 분류된다. 현재 분할비율로 봤을때 한솔홀딩스의 기업가치는 3470억여원이다. 지분 8.07%의 가치는 280억원으로 추산된다. 이는 최대주주 일가가 개인 자산이나 담보대출 등을 동원해 인수할 가능성이 언급된다.

한솔홀딩스가 지주회사 구조를 갖추기 위해선 한솔테크닉스 지분 추가 취득도 필요하다. 현재 한솔제지의 한솔테크닉스에 대한 지분율은 14.81%로, 공정거래법상 자회사 요건(상장사의 경우 20%)을 맞추기 위해 5.2%를 더 매입해야 한다. 최우선 매입 대상으로는 한솔테크닉스 보유 자사주 4.27%가 꼽힌다. 현재 시가로 140억여원 규모다.

이미지 크게보기

이미지 크게보기