실적악화로 기한 내 상장 못해…투자회수 방안 협의 중

-

[09월05일 09:27 인베스트조선 유료서비스 게재]

두산인프라코어와 두산 계열사에 투자한 사모펀드(PEF)가 두산인프라코어차이나(DICC) 투자금 회수를 두고 갈등을 겪고 있다. -

4일 관련업계에 따르면 두산인프라코어와 미래에셋 PEF·IMM PE·하나대투증권 PE와 투자금 회수 방안을 논의 중이다. 두산인프라코어는 지난 2011년 3월 이들 재무적 투자자(FI)들에 두산인프라코어 차이나 지분 20%를 넘겼다. 거래 규모는 3800억원에 달했다.

당시 두산인프라코어와 FI는 올해 4월까지 회사의 기업공개(IPO)를 협의했다. 무산될 경우 FI가 드래그 얼롱(Drag Along)을 행사하거나 두산 측이 연 복리 15%를 적용해 콜옵션(Call Option) 행사를 할 수 있는 조항이 마련됐다. 협의를 거쳐 두산은 둘 가운데 낮은 금리를 적용하는 것이 가능하다.

1994년 중국 옌타이에 설립된 두산인프라코어 차이나는 투자 당시 순익이 1000억원이 넘는 알짜 계열사로 꼽혔다. 2000년대 중국 정부가 대규모 경기 부양 정책을 펼쳤고 경제가 급성장하며 건설장비 수요가 넘쳤다.

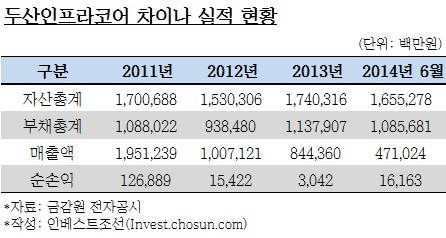

실적도 좋았다. 회사의 중국 굴삭기 판매량은 2010년 2만대를 넘어섰고 2011년 말에는 16만대를 돌파했다. 2010년과 2011년 순이익 규모는 각각 1455억원, 1268억원이었다.

그러나 중국 시장이 침체기로 돌아서자 이익은 급감했다. 2012년 말 회사의 순이익은 154억원으로 전년 대비 87%나 줄어들었고 작년 말에는 30억원으로 실적은 악화일로를 걸었다. 올 상반기 161억원의 순익을 냈지만 3년과 비교하면 턱 없이 낮은 수치다.

-

이로 인해 지분 가치도 하락했고 자연스레 IPO 추진도 어려워졌다. FI는 펀드 손실을 피하기 위해 3800억원 이상의 금액을 받아야 하지만 지금 상태로는 제값을 받기가 쉽지 않다. 이로 인해 투자금 회수 방안을 논의 중이지만 5개월째 이렇다할 해답이 마땅하지 않은 상황이다.

계약 내용도 상대적으로 타이트하지 않은 것도 이슈가 됐다.

그간 미래에셋 등은 투자 시점에 두산그룹과 우호적 관계를 유지하고 있었다. 2008년 미래에셋과 IMM PE는 두산그룹 4개 계열사 거래(두산DST·SRS코리아·삼화왕관 사업부·KAI)에 초청받아 참여했다.

업계 관계자는 "기업가치가 떨어져 시장에서 투자자를 찾아도 그 가격을 맞춰줄 곳이 있느냐가 관건"이라고 밝혔다.

두산과 PEF 사이에 투자금 회수 갈등은 두산캐피탈에서도 한때 불거지기도 했다. 중국 자회사 '두산중국융자조임유한공사(이하 DCFL)' 정리를 두고 맞선 바 있다.

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기