모기업 신용 떨어져 자금줄 막혀

여전법 개정안으로 '설상가상'

일부 대기업은 사업 철수 준비

-

[09월17일 09:48 인베스트조선 유료서비스 게재]

-

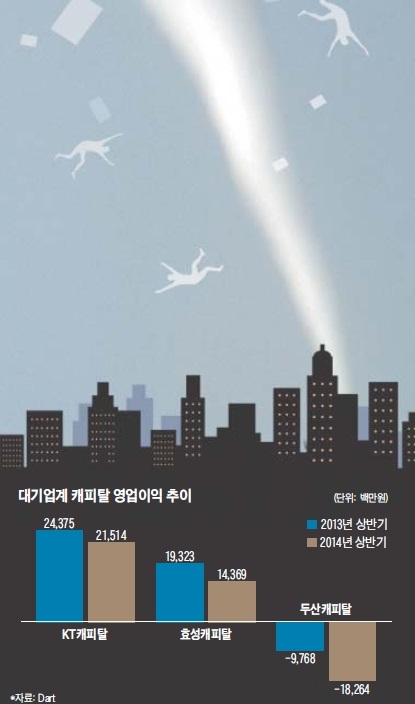

캐피탈업계 전반에 먹구름이 꼈다면, 대기업계 캐피탈사(社)들은 폭풍전야에 놓여있다. 은행계에 비해 부실한 대기업계 캐피탈들은 금융당국의 규제 강화에 사업 포트폴리오가 흔들리고 있다. 재무부담이 커진 대기업들은 업계에서 철수를 준비 중이다.

대기업계 캐피탈사들의 자산 규모는 감소세를 보이고 있다. 대주주 신용등급 강등, 동양 사태 후 대기업 계열사에 대한 시장 우려로 자금조달에 어려움을 겪었던 점이 영향을 미쳤다.

은행계 캐피탈사는 자금조달 우위를 바탕으로 대기업계가 취급하던 기업금융 시장을 뺏고 있다. 일부 대기업 캐피탈사들은 자산감소에 기업여신 연체율 상승, 자산건전성 지표가 크게 저하됐다.

두산인프라코어 기계사업을 캡티브(전속) 시장으로 둔 두산캐피탈은 부실정리에 집중했다. 2010년 1조9100억원이었던 자산은 2014년 상반기 1조원으로 줄었다. 관리자산 감소로 적자가 이어지는 등 수익창출력은 크게 떨어졌다.

효성캐피탈은 대주주 신용등급 하락으로 외부자금 조달에 어려워졌다. 지난해 금융감독원이 조석래 효성그룹 회장 일가의 차명대출 의혹과 관련해 효성캐피탈에 대한 특별검사를 실시했다. KT캐피탈은 2011년부터 내부 리스크관리에 방점을 두면서 자산규모가 지속적으로 감소하고 있다. 롯데캐피탈은 자산이 전년대비 2.6% 늘어났지만 가계대출 비중이 높은 탓에 건전성 지표가 저하됐다.

금융당국의 규제는 대기업계 캐피탈사에 직격탄을 날렸다. 금융위원회는 지난 7월 ▲기업여신전문금융업 도입 ▲대주주 등과의 거래제한 강화 ▲대출업무 영위기준 개편 등을 주요 골자로 하는 여신전문금융업법 개정안을 입법예고 했다.

대주주 등과의 거래제한 강화는 대주주 등에 대한 신용공여 한도를 하향조정하고 대주주 등이 발행한 주식 및 채권에 대한 보유한도를 신설한 내용을 담고 있다. 대주주 등에 대한 신용공여는 대기업계 캐피탈사를 중심으로 발생하고 있다.

KT캐피탈과 롯데캐피탈은 규제수준을 일부 초과한 것으로 나타났다. 신용공여 주체 및 객체의 신용도를 고려하면 여신의 정상적인 회수가 가능할 것이라는 전망이 우세하지만 신경이 쓰일 수밖에 없다. 미래에셋캐피탈의 경우 계열사 지분보유금액이 자기자본의 100%를 넘어서 미래에셋증권과 미래에셋생명보험 지분을 추가로 매각해야 한다.

일부 대기업계 계열사들은 자산 포트폴리오 조정에도 들어가야 한다. 기업금융을 강화하기 위한 목적으로 가계신용대출을 총자산의 20%이내(자산 2조원 이상 대형사는 10%)로 제한했다. 개인신용대출로 성장한 롯데캐피탈이 타격이 가장 클 전망이다. 롯데캐피탈이 감축해야 하는 개인신용대출 규모는 5000억원이 넘는다.

▲은행계 대비 열위한 경쟁력 ▲금융당국의 규제 강화 ▲모기업 리스크가 불거진 캐피탈사들은 신용등급이 잇따라 떨어졌다. KT캐피탈은 AA-에서 A+로, 효성캐피탈은 A+에서 A로 강등됐다. 두산캐피탈은 A-로 등급이 떨어진 지 두달 만에 '부정적' 전망을 받았다. 동부캐피탈의 기업어음(CP) 등급은 B급으로 떨어졌다.

일부 대기업들은 아예 캐피탈업계를 떠날 차비를 하고 있다. 두산·KT캐피탈의 매각이 추진 중이다. 하지만 여전법 개정안으로 이들 회사의 매물 가치는 크게 떨어졌다. 대기업 간판이 오히려 발목을 잡는 수난을 겪는 셈이다.

이미지 크게보기

이미지 크게보기