-

[09월14일 12:00 인베스트조선 유료서비스 게재]

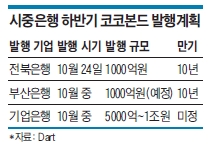

시중은행들이 조건부자본증권(코코본드)을 줄줄이 발행할 계획이다. 바젤III 시행에 따라 강화된 자본·건전성 규제에 맞춰 선제적으로 자본을 확충하기 위해서다.

현재 전북은행·부산은행·기업은행 등이 연내 코코본드 발행을 추진 중이다. 우리은행이 지난 4월 해외에서 처음으로 바젤III 적격 후순위채를 발행한 이후 6개월 만에 코코본드 발행 움직임이 활기를 띠고 있다.

-

바젤III 하에서는 국내 은행들이 후순위채 또는 신종자본증권을 코코본드 형태로 발행해야만 회계상 자본으로 인정되기 때문이다.

시중은행의 코코본드는 앞서 수요예측에서 기관투자가들의 관심을 끌지 못한 JB금융지주의 코코본드보다 투자위험이 비교적 낮다는 평가다. 이 때문에 투자수요는 적지 않을 전망이다.

전북은행은 지난 11일 다음 달 24일 10년 만기 1000억원 규모의 코코본드를 발행할 계획이라고 공시했다. 전북은행의 코코본드에는 JB금융지주와 다르게 경영개선권고나 요구 및 명령을 받을 시 이자 지급이 중단된다는 조건이 붙지 않았다.

김상만 하나대투증권 채권전략팀장은 "기관투자가들은 코코본드 투자 시 이자 지급이 제한되는 경우가 있는지를 중요 투자요소 중 하나로 본다”며 “이런 점에서 전북은행 코코본드는 JB금융지주 코코본드 대비 투자요인이 크다"라고 말했다.

부산은행과 기업은행도 다음 달 중 각각 1000억원, 5000억~1조원 규모의 코코본드 발행을 준비 중이다. 우리은행 또한 하반기 코코본드 발행이 유력하다. 우리금융지주와의 합병 등 이슈로 BIS 총자본비율을 관리해야 하는 까닭이다.

입력 2014.09.18 08:30|수정 2014.09.18 08:30

전북·부산·기업은행