대우證, LGU+·KT 유동화 주선 효과

부동산 PF 유동화 건 늘어

-

[09월30일 15:00 인베스트조선 유료서비스 게재]

-

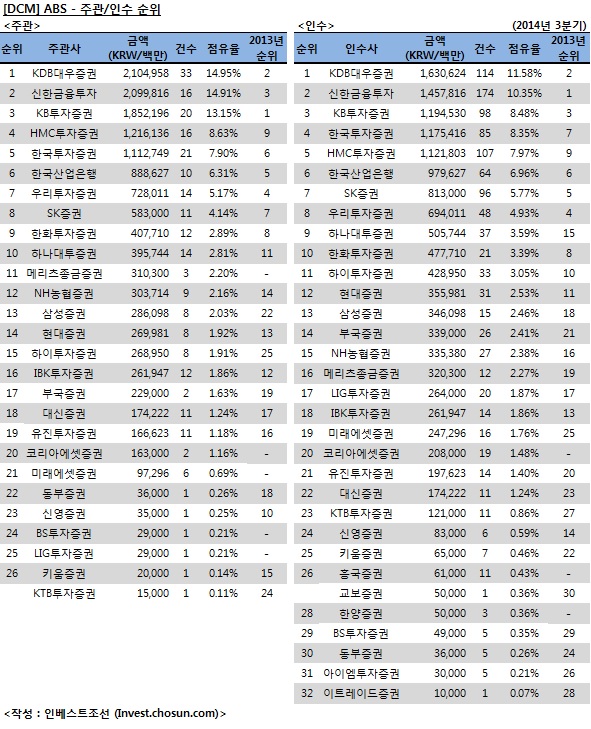

KDB대우증권이 신한금융투자를 제치고 올 들어 처음으로 분기별 자산유동화증권(ABS) 주선 1위에 올랐다. LG유플러스와 KT의 단말기채권 유동화를 주선한 효과가 컸다.

30일 인베스토조선이 집계한 리그테이블에 따르면 2013년 3분기까지 증권사가 주선한 ABS는 총 14조840억원을 기록했다. 3분기 ABS 발행 규모는 3조4340억원에 달했다.

3분기 들어 가장 눈에 띄는 점은 주관 순위 1위가 바뀌었다는 것이다.

상반기까지 3위에 그쳤던 KDB대우증권이 신한금융투자와 KB투자증권을 제치고 3분기 누적 ABS 주관 1위에 올랐다. 누적 주관금액은 2조1049억원이다.

2건의 이동통신사 유동화 건을 주관한 것이 주효했다. KDB대우증권은 LG유플러스(3850억원), KT(3420억원)의 단말기채권 유동화를 주관했다. 이들 ABS는 3분기 발행규모 면에서 각각 1, 2위를 차지한 건들이다.

신한금융투자는 3분기까지 2조998억원을 주관했지만 전 분기보다 한 계단 내려 앉은 2위에 랭크됐다. 계열사인 신한카드를 통해 3건의 SK텔레콤 단말기채권 유동화를 독식했지만, 1위 자리를 지키지 못했다. KDB대우증권이 아주캐피탈 매출채권 유동화와 삼성물산 프로젝트파이낸싱(PF) 유동화 등 이통사 유동화 외에도 다양한 발행 건을 맡은 반면 신한금융투자는 SKT 유동화에 그쳤다.

KB투자증권은 KB국민카드를 통한 SKT 유동화, 효성캐피탈의 매출채권 유동화의 주선을 맡았지만 KDB대우증권과 신한금융투자에는 못 미치며 3위로 밀려났다. 누적 주관 금액은 2조원에 못 미치는 1조8522억원이다.

1위와 3위의 주관 금액 차는 2500억여원에 불과하다. 4분기 성적에 따라 주관 순위는 언제든지 뒤바뀔 수 있는 상황이다.

그 외 한화투자증권과 하나대투증권이 9위와 10위에 오르며 10위권에 진입했다. 다만 상위권과 비교하면 그 격차가 매우 크다.

3분기에 이통사들은 1조5000억원의 자금을 ABS 시장에서 조달했다. 이는 3분기 전체 ABS 발행금액의 절반에 조금 못 미친다. 신용보증기금과 캐피탈의 유동화도 이어졌다.

재개발 지역을 중심으로 한 PF 유동화도 늘었다. 총 5건, 3000억원이 넘는 규모로 발행됐다. 1~2건에 그쳤던 1, 2분기에 비해 발행건과 규모 면에도 모두 증가했다.

이미지 크게보기

이미지 크게보기