김앤장 독주에 광장 2위 체제 굳건…태평양 3위 싸움서 우위

OB맥주·코닝·ADT캡스·STX에너지 등 대형 거래 상위 회사 편중

-

[09월30일 19:57 인베스트조선 유료서비스 게재]

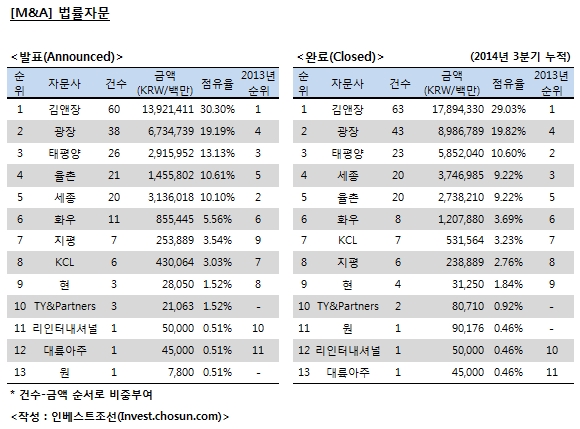

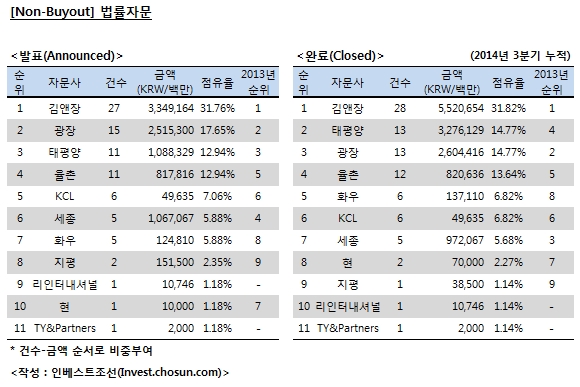

3분기를 지나면서 올해 M&A 법률자문 시장 판도도 윤곽을 드러내고 있다. 김앤장이 독주하는 가운데 광장이 2위 자리를 확고히 했고, 태평양도 3위 다툼에서 한발 앞서는 모양새다. 대형 거래도 이들 상위 법률회사에 집중됐다.

-

인베스트조선이 M&A 리그테이블을 집계한 결과 국내 법무법인은 올해 3분기까지 발표기준 198건, 완료기준 199건의 자문실적을 올렸다. 자문 금액은 각각 29조8552억원, 41조4938억원이다.

김앤장은 1위 자리 확정 카운트다운에 돌입했다. 올해 최대 거래인 사모펀드(PEF) 운용사 어피니티와 KKR의 오비맥주 매각 자문을 맡았다. MBK파트너스의 테크팩솔루션 매각, 한앤컴퍼니가 소유하고 있는 웅진식품의 대영식품 인수 등 PEF가 추진하는 거래에 자주 이름을 올렸다.

삼성디스플레이가 인수한 미국 코닝사의 전환사채 발행 자문과 미국 타이코의 ADT캡스 매각 자문도 제공했다. 모두 2조원 이상의 대형 거래다. 이 외에 NH농협금융지주의 우리투자증권 패키지 인수, GS-LG컨소시엄의 STX에너지(現 GS이앤알) 인수 등 굵직한 거래에 이름을 올렸다.

광장은 김앤장과의 격차를 좁히지 못했지만 3위권의 추격도 허용하지 않았다. 미국 PEF 칼라일의 ADT캡스 인수, 우리투자증권 매각 등 1조원대 거래에 참여했다. 대성합동지주의 대성산업가스 지분 매각, CJ E&M의 CJ넷마블 매각, 우리투자증권 PEF의 레이크사이드CC 매각, 글랜우드 컨소시엄의 동양매직 인수 자문도 제공했다.

평온한 1~2위에 비해 중위권 순위 다툼은 계속 이어지고 있다. 태평양이 한 걸음 앞서있고 율촌도 힘을 내며 경쟁에 불을 지폈다.

태평양은 삼성디스플레이의 코닝 전환사채 인수, 웅진홀딩스의 웅진케미칼 매각, 삼성그룹의 레이크사이드CC 인수 자문을 맡았다. STX에너지 인수에선 LG상사 측을, 대성산업가스 지분 인수에선 이민주 회장 측을 대리한 바 있다.

율촌과 세종은 발표기준과 완료기준에서 각각 4~5위를 나눠가졌다. 지금까지는 태평양이 앞서고 세종이 근소한 차이로 뒤따르는 구도였지만 율촌이 부상하며 혼전 양상이다.

율촌은 3분기까지 한화L&C 건자재 사업부 매각, 아이마켓코리아의 안연케어 인수, 동원시스템즈의 한진피앤씨 인수, 유니슨캐피탈의 공차코리아 인수, 일본 쿠라라이의 듀폰 사업자산 양수 등 자문실적을 추가했다.

세종은 일본 오릭스코퍼레이션의 STX에너지 매각과 현대로지스틱스 인수 자문을 맡으며 오릭스와의 관계를 이어갔다. 이외에 CJ게임즈의 CJ넷마블 인수, 동양시멘트 등의 동양파워 매각, 동부건설의 동부익스프레스 매각, 동원시스템즈의 테크팩솔루션 인수 자문을 제공하는 등 수천억원대 거래에 자주 이름을 올렸다.

-

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기