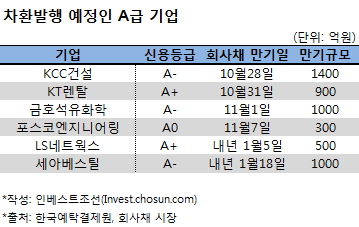

KT렌탈·포스코엔지니어링·KCC건설·LS네트웍스 등 회사채 만기도래

"업황·금리 등이 수요예측 흥행 변수"

-

[10월12일 12:00 인베스트조선 유료서비스 게재]

연말을 앞두고 신용등급 A급 기업들이 회사채 시장에서 분주한 자금 조달 움직임을 보이고 있다. 투자수요가 풍부한 가운데 업황·금리 등이 채권 발행에 영향을 끼칠 전망이다.

12일 증권업계에 따르면 KT렌탈·금호석유화학·포스코엔지니어링·LS네트웍스·KCC건설 등은 10~11월에 회사채 발행을 준비 중이다. 대부분의 조달 자금은 만기도래하는 회사채를 갚는데 사용될 계획이다.

이달 들어서는 포스코특수강 인수를 추진 중인 세아베스틸(A+)이 A급 회사채 발행의 첫 테이프를 끊었다. 세아베스틸은 지난 6일 2000억원 규모의 회사채 수요예측을 성황리에 마쳤다. A급 회사채의 금리매력으로 발행예정액의 두 배가 넘는 기관투자자금이 참여하면서 최종발행규모를 2500억원으로 늘렸다. 세아베스틸은 이 같은 분위기를 활용해 연내에 추가로 회사채를 발행해 포스코특수강 인수자금을 마련하는 안을 검토 중이다.

-

매각 중이거나 모그룹의 영향을 받는 기업들도 자금조달에 나선다.

매각이 본궤도에 오른 KT렌탈은 운영·차환자금을 확보하기 위해 채권을 발행한다. SK네트웍스를 포함한 대기업들이 인수후보로 거론되고 있는 가운데 두 달 전 회사채 수요예측 흥행을 이어갈 수 있을지 관심이 모아지고 있다.

포스코건설이 최대주주인 포스코엔지니어링은 3년 만에 회사채 시장으로 복귀한다. 3년 전 회사채를 발행할 당시보다 신용등급은 A0로 한 단계 하락했다. 모회사인 포스코건설은 지난 6월 회사채 수요예측에서 일부 미매각이 발생한 바 있다. 포스코엔지니어링은 이 같은 요소들을 고려한 금리 수준을 제시할 전망이다.

A급 건설사인 KCC건설도 이달말 600억원 가량의 회사채 발행을 준비 중이다. 만기는 2·3년물로 구성될 예정이다. KCC건설은 공모희망금리 상단을 만기별 개별민평(민간 채권평가사가 집계한 금리평균) 대비 각각 50bp(1bp=0.01%포인트), 70bp나 높이는 고금리를 제시하는 전략을 펼칠 예정이다.

이번 KCC건설 회사채 발행에는 KDB대우증권이 대표주관으로 참여한다. 산업은행이 공동주관을 맡았다. 최종원 삼성증권 연구원은 "정책금융공사와의 통합을 앞둔 산은이 정책금융 기능을 강화하기 위해 KCC건설을 지원하는 격"이라고 설명했다.

이 밖에 금호석유화학·LS네트웍스 등도 회사채 차환발행을 추진 중이다.

최종원 연구원은 이어서 "4분기에 발행되는 A급 회사채의 경우 개별기업의 실적보다는 업황이 수요예측에 더 영향을 미칠 예정"이라고 말했다.