원치 않는 계열사 지분 인수…가치 산정도 난항 예고

저조한 현금 창출력에 6000억 신디케이디드론도 부담

-

[10월12일 14:12 인베스트조선 유료서비스 게재]

동부하이텍이 보유하고 있는 동부그룹 계열사 지분과 대주단으로부터 빌린 차입금 때문에 동부하이텍 인수후보들이 고민에 빠졌다. 계열사 지분 인수를 통해 얻을 실익이 없는 데다 차입금도 대규모이기 때문이다.

-

10일 인수·합병(M&A) 업계에 따르면 에스크베리타스자산운용-IA 컨소시엄·사모펀드(PEF) 운용사 한앤컴퍼니·중국 반도체 파운드리 업체 SMIC·미국 PEF 베인캐피탈-대만 파운드리 업체 UMC 컨소시엄 등 4곳이 동부하이텍 인수를 추진하고 있다. 본입찰은 오는 13일 진행된다.

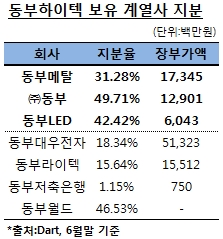

매각자 측은 인수자의 부담을 줄이고 매각 성사 확률을 높이기 위해 동부하이텍 보유 계열사 지분을 동부그룹이 인수하는 방안을 검토해왔다. 그러나 동부그룹이 난색을 표했고 ㈜동부·동부메탈·동부LED 지분은 동부하이텍이 보유한 채로 매각될 가능성이 커졌다.

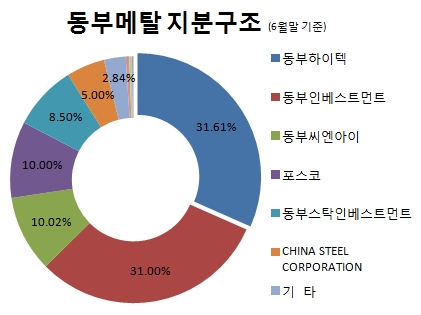

핵심은 동부메탈 지분이다. 과거 1조원까지 거론된 것에 비하면 가치가 상당히 낮아졌고 보유지분도 경영권이 포함되지 않은 31.28%에 그치지만 부담스러울 수밖에 없다. 동부하이텍 지분(37.4%) 가격이 1000억~1500억원으로 거론되는 상황에서 높은 가치를 부여하기도 쉽지 않다.

인수후보 입장에선 ▲계열사 지분 매각 대금이 동부하이텍으로 유입되지 않는 점 ▲동부하이텍과 동부메탈의 사업적 연관성이 없다는 점 ▲동부메탈 최대주주에 오르지만 동부그룹 측 지분이 더 많아 경영권을 행사할 수 없다는 점이 껄끄럽다.

인수후보 관계자는 “본입찰 시 동부메탈 지분 등의 가치를 제외한 가격을 써낼지 아니면 지분 가치를 0으로 써낼지 고민되는 상황”이라고 말했다.

-

동부하이텍이 빌린 신디케이티드론(syndicated-loan;이하 신디론)도 부담 요소다. 현재 산업은행 외 10개 금융기관에 대해 5177억원 및 8800만달러가 남아있다.

대주단 관계자는 “이번 신디론은 경영권이 변경되더라도 기한이익상실(EOD) 사유가 되지 않는다”며 “동부하이텍에 집행된 대출이었던 만큼 주인이 달라지더라도 계약은 유지될 것”이라고 말했다.

인수후보들은 동부하이텍이 현금을 꼬박꼬박 창출해왔던 회사가 아니라는 점을 고려하지 않을 수 없다. 올해 6월말까지 매출 2623억원, 영업이익 111억원, 당기순손실 285억원을 기록했다.

인수후보 관계자는 “거래 규모에 비해 차입금 부담이 크다”고 지적했다. 다른 인수후보 관계자 역시 “차입금이 너무 많아 지분 가격을 매기기조차 쉽지 않다”며 “매각자 측에 차입금을 줄일 수 있는 방안도 요청했다”고 말했다.

대주단과 동부하이텍은 그 동안 몇 차례 만기 연장을 거치며 재무약정도 맺어왔다. 지난해는 이 약정을 지키기 어려웠지만 대주단이 면책해줬고, 대신 동부메탈 지분 매각 권리를 확보했다. 올해도 약정을 충족하지 못할 가능성이 크다. 다시 면책을 받더라도 만기인 2016년 이후부터는 대규모 상환 부담이 생긴다.

대주단 관계자는 “재무약정 준수 여부가 문제된다면 대주단 회의를 거쳐 조정해야 할 것”이라며 “동부메탈 지분 매각 여부는 동부하이텍 매각이 어떤 방식으로 진행되느냐를 보고 논의해야 할 문제”라고 말했다.

동부그룹 관계자는 “동부하이텍의 가치는 차입금 부담과 계열사 지분 가치를 고려해 인수후보들이 알아서 산정할 문제”라고 말했다.

이미지 크게보기

이미지 크게보기