모간스탠리, PE·해외 기업 많아

도이치증권, KB·포스코 확보

-

[10월14일 14:59 인베스트조선 유료서비스 게재]

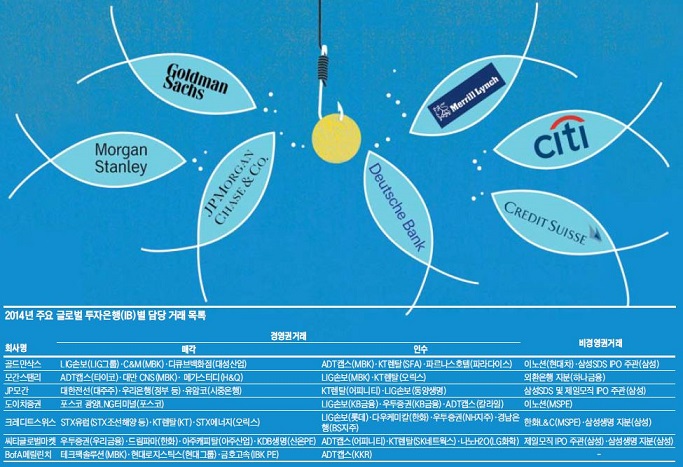

최근 국내 M&A 및 블록딜 거래 자문은 몇몇 미국·유럽계 투자은행(IB)들이 독식하는 모양새가 고착화되고 있다. 5곳의 미국계 회사 (골드만·모간스탠리·JP모간·씨티·메릴린치) 그리고 2곳의 유럽계 회사(크레디트스위스·도이치) 등 이른바 7인방이 주요 딜에 나눠 참여하고 있다. -

리그테이블 역시 거의 이들이 상위권을 차지하면서 순위만 엎치락뒤치락하고 있다. 다만 대부분의 리그테이블이 거래금액을 기준으로 집계하다 보니 리그테이블 순위와 실제 자문수수료 수익 순위 사이에 괴리가 있기도 하다.

이런 상황에서 7곳의 IB들은 각 회사마다 독특한 전략으로 시장점유율 확대를 노려왔다.

골드만삭스는 여러 랜드마크 딜(Landmark Deal)에서 매각주관 자리를 꿰찼다. 프로그레시브딜 논란 속에서도 어쨌든 '팔기는 잘 판다'는 평판이 이를 좌우한 것으로 보인다. 올해 시끌시끌했던 LIG손해보험 매각이나 MBK파트너스의 최대 고민거리인 씨앤앰 매각, 최근 주목 받는 대성산업의 디큐브백화점 매각이 전부 골드만삭스가 했거나 할 일이다.

또 한때 시장을 떠들썩하게 만든 정의선 현대차 부회장 등의 이노션 지분 매각도 골드만삭스의 작품.

모간스탠리는 PE와 해외 기업의 사랑을 많이 받았다. MBK파트너스의 올해 최대 실적이 될 대만 차이나네트워크시스템(CNS) 매각이나, 비록 실패는 했지만 H&Q의 메가스터디 매각이 모간스탠리가 맡았던 딜. MBK는 LIG손보에서도 모간스탠리를 택했다. KT렌탈 M&A에서는 유력후보인 오릭스가 모간스탠리를 찾았다.

JP모간은 M&A 자문에서는 이렇다 할 성과가 적었지만 굵직한 고객군을 확보했고, 블록딜 등으로 실적을 쌓았다. 대한전선이나 셀트리온, 혹은 우리은행 등의 매각을 이끌었지만 실현가능성은 낮은 편. 그러나 IBK기업은행 지분, 한국전력 자사주 블록세일 등을 맡았고 삼성SDS와 제일모직의 기업공개(IPO) 주관사 타이틀을 얻었다.

도이치는 KB금융과 포스코에서 상당한 딜을 받아갔다. LIG손보와 우리투자증권 계열 및 우리파이낸셜 등에서 KB금융 자문자리를 차지했고, 포스코가 추진하는 M&A가운데 알짜로 여겨지는 광양LNG 매각자문을 따냈다.

크레디트스위스와 씨티글로벌마켓증권은 주요 IB가운데 가장 많은 거래를 쓸어간 회사들로 꼽힌다. 메릴린치는 테크팩솔루션 매각을 성사시키고 금호고속 매각을 살려내면서 주목을 받고 있다.

이미지 크게보기

이미지 크게보기