1월~10월 일반회사채·ABS 등 발행 규모, 45조792억

KB證, 7조2228억 주선…한국證 맹추격 중

-

[10월31일 18:00 인베스트조선 유료서비스 게재]

역대 최저 금리로 10월 회사채 발행이 대폭 늘어난 가운데 KB투자증권이 전체 회사채 주선 순위 1위를 지켰다.

31일 인베스트조선이 집계한 리그테이블 자료에 따르면 올해 들어 10월까지 채권자본시장(DCM) 시장에서 발행된 회사채(여신전문회사 회사채 포함, 일괄신고 제외)·자산유동화증권(ABS) 규모는 45조792억원을 기록했다. 올해 9월까지의 누적 발행량인 3조9927억원보다 약 22% 증가한 규모다.

-

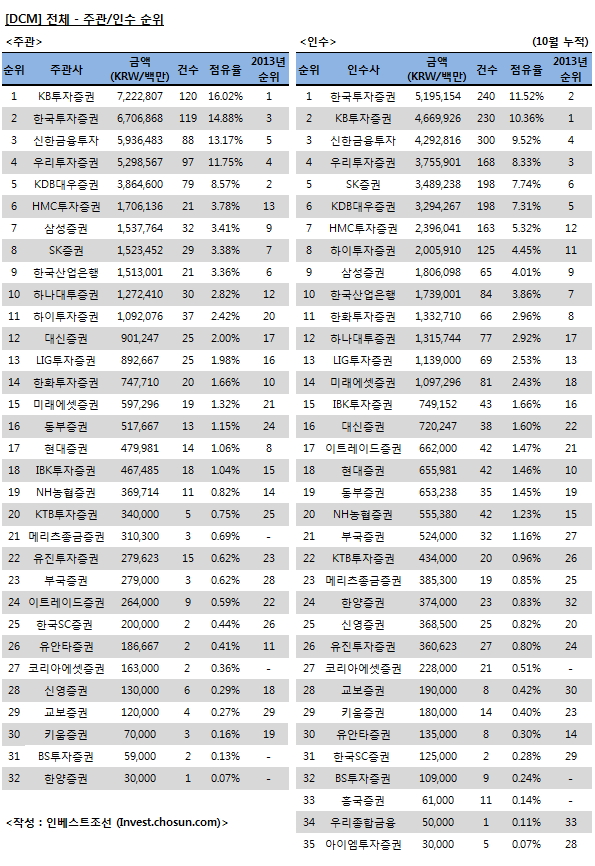

KB투자증권이 지난달에 이어서 1위 자리를 지켜내며 한국투자증권·신한금융투자와 함께 3강 구도를 공고히 했다.

KB투자증권은 10월까지 총 7조2228억원어치의 회사채(5조1828억원)와 ABS(2조399억원)의 주선을 도맡았다. 한국투자증권과의 점유율 격차는 지난달 2.68%에서 1.18%로 1.5%포인트 좁혀졌다. 한국투자증권이 이달에 회사채 주선 부문에서 KB투자증권을 제치고 1위로 올라서며 연말을 앞두고 맹추격 중이다.

한국투자증권은 6조7068억원어치의 회사채·ABS를 주선하며 2위에 이름을 올렸다. 3위를 차지한 신한금융투자는 5조9364억원어치를 주선했다. 2위·3위 간의 점유율 차이는 지난달 0.44%포인트에서 1.71%포인트로 소폭 벌어졌다.

20위권 내 전체 주선 순위는 올해 9월과 견주어 변동이 거의 없었다.

인수 순위 또한 지난달과 비교해 큰 순위 변동이 없었다. 한국투자증권이 5조1951억원어치를 인수하며 1위를 기록했다. KB투자증권·신한금융투자는 각각 4조6699억원, 4조2928억원어치를 인수하며 2위·3위를 차지했다.

이달초 기준금리가 역대 최저인 2.00%까지 하락하면서 회사채 발행 규모는 지난달 대비 23% 가량 증가했다.

AAA급 중에서는 SK텔레콤이 5000억원어치의 회사채를 발행해 차환자금을 마련했다. BMW파이낸셜서비스코리아·KT렌탈·LS산전·대웅제약·LS네트웍스 등의 A급 발행도 줄을 이었다. 연말결산(북클로징)을 앞두고 기관투자가들이 금리메리트가 커진 A급 회사채에 대한 투자를 늘리면서 이들 기업은 회사채 수요예측에서 준수한 성적표를 받았다.

이미지 크게보기

이미지 크게보기