중국법인 배당률, 당기순이익의 30~40%까지 끌어올려

회사채 투자수요, 분리과세형 하이일드펀드 인기 덕택

-

[11월2일 12:00 인베스트조선 유료서비스 게재]

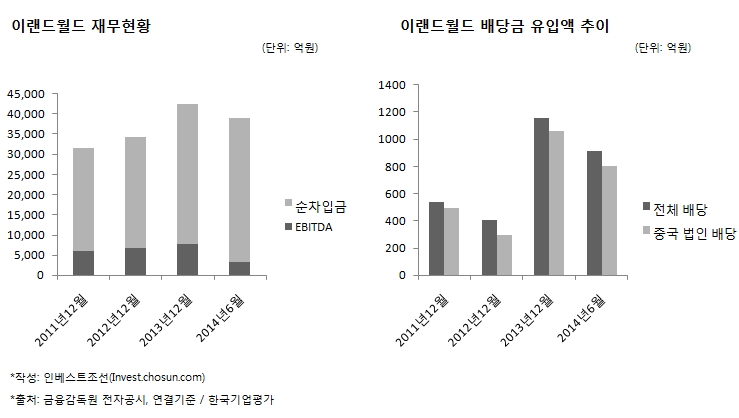

이랜드월드가 재무부담 완화를 위해 중국 법인으로부터 받는 배당금 규모를 늘리고 있다. 그러나 무리한 인수합병(M&A)으로 크게 약화된 재무건전성을 개선하는데 미치는 영향은 작을 것이란 평가다.

최근 진행한 공모회사채 수요예측에서 기관투자자금을 끌어모으기 했지만, 자체적인 재무여력이 아닌 분리과세형 하이일드펀드의 투자수요에 기댄 결과였다.

이랜드월드는 2년새 순차입금 규모가 두 배로 불어나며 올해 6월말 별도기준으로 1조283억원을 나타냈다. 부채비율은 2011년부터 줄곧 별도기준으로 100%를 넘기며 올 상반기 별도기준으로 136.6%까지 상승했다. K-SWISS를 비롯한 패션업체 인수를 무리하게 진행하면서 재무구조가 악화됐기 때문이다.

-

패션업체 인수로 몸집을 불리기에만 치중하는 동안 국내 패션업계는 소비위축으로 고전을 면치 못했다. 이랜드월드도 예외가 아니었다. 국내 패션사업 수익성이 한계에 직면하며 결국 올해 들어 인수한 회사를 다시 매각하는데 이르렀다.

이랜드월드는 지난 2003년에 313억원에 인수했던 여성의류 브랜드 '데코네티션'을 올해 7월 225억원에 매각했다. 인수 후 발생한 손실을 회복하지 못하고 결국 헐값에 매각을 한 것이다.

하지만 중국만큼은 상황이 달랐다. 중국 현지화 전략의 성공으로 지난해 중국 법인의 매출이 1조원을 넘었고, 올해는 매출 2조원 돌파가 점쳐지는 등 가파른 성장속도를 보이고 있다. 이랜드월드는 중국에 E-Land International Fashion(이하 의념법인)·E-Land Fashion(의련법인)·Wish Fashion(위시상해법인) 등 3개사를 통해 각각 여성복·남성복·아동복 사업을 영위하고 있다.

이랜드월드는 차입금 부담을 완화하기 위해 필요에 따라 중국법인의 배당률을 높이거나 중간배당 등의 형태로 배당금 수익을 높이는 전략을 택했다. 지난해 1160억원을 기록한 중국 법인 배당금은 올해 반기 기준으로 801억원을 나타냈다. 올해 하반기에 상반기 수준의 배당금을 받는다면 올해 중국 법인 배당 규모는 작년 수준을 웃돌게 된다.

중국 법인의 성장에도 불구, 단기차입금 비중이 높아 배당정책 변화가 재무구조 개선에 끼칠 영향은 작다는 의견이다. 이경록 KDB대우증권 연구원은 "당기순이익의 20% 수준이었던 중국 패션법인의 배당율을 30~40%까지 끌어올렸다"라며 "하지만 단기차입금 비중이 전체 차입금의 78%나 차지해 재무건전성에 대한 우려가 여전하다"라고 밝혔다.

중국 법인의 수익성 상승으로 2006년부터는 중국 법인의 지주회사인 이랜드차이나홀딩스(이하 이랜드차이나)의 홍콩 증시 상장도 시도됐다. 그러나 2009년과 2012년 두 차례에 걸쳐 상장이 무산되며 8년이 지나도록 결과가 매듭지어지지 못하고 있다. 이랜드차이나의 상장은 이랜드월드가 대규모 자금을 조달할 수 있는 통로로 여겨지고 있다.

투자은행(IB) 업계에서는 이랜드가 이랜드차이나를 상장할 의지가 그리 크지 않는 것으로 분석하고 있다. IB업계 관계자는 "수익성이 좋아 그룹 측에서 상장시키기에는 다소 아쉬워하는 기색"이라고 밝혔다.

한편 이랜드월드는 이달 진행한 200억원 규모의 회사채 수요예측에서 180억원의 기관투자자금이 공모희망금리 내로 참여했다. 수요예측이 도입된 이후 처음으로 희망금리밴드 내로 투자수요를 모았다. 신용등급 BBB+임에도 투자수요를 끌어모은 데에는 공모주 우선배정으로 투자자들의 관심이 높아지고 있는 분리과세형 하이일드펀드 덕이라는 해석이다.

이미지 크게보기

이미지 크게보기