한화그룹 인수되며 채권가격 하락 불가피

대부분 기관투자자들, 처분 유력

-

[11월26일 11:10 인베스트조선 유료서비스 게재]

삼성-한화 그룹 간의 빅딜로 삼성 계열사들이 발행한 회사채에 투자한 기관투자자들이 패닉 상황에 빠졌다.

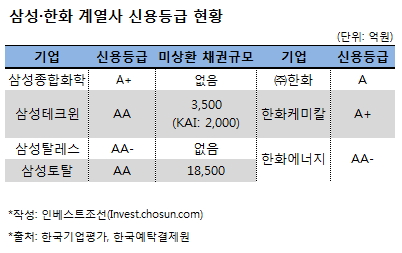

한화 계열사들의 불안정한 신용등급으로 한화그룹으로 매각되는 삼성 계열사들의 신용등급 하락이 불가피해 대부분의 기관투자자들은 삼성 계열사 채권매도에 나설 전망이다.

-

한화로 매각되는 삼성종합화학·삼성토탈·삼성테크윈·삼성탈레스 중 회사채 발행 잔액이 있는 곳은 삼성테크윈과 삼성토탈이다. 거기에 삼성테크윈이 지분을 보유한 한국항공우주산업(KAI)까지 포함하면 이번 매각 건에 영향을 받는 회사채 발행 잔액 규모는 총 2조4000억원에 이른다.

대부분의 기관투자자들이 채권 매도에 나설 것이란 게 시장 전문가들의 의견이다. 한 자산운용사 채권전략팀장은 "삼성-한화 그룹 간의 빅딜 완료 전에 삼성 계열사들의 채권가격이 하락하면서 가격 조정이 눈에 띄게 이뤄질 것"이라고 말했다.

'삼성'이라는 브랜드를 보고 삼성 채권에 투자한만큼 기관투자가들은 가까운 시일 내에 매도를 할 것으로 예상되고 있다. 상대적으로 신용도가 떨어지는 한화그룹에 편입됨으로써 이들 채권의 신용등급도 하향될 가능성이 커졌다.

김상훈 신한금융투자 수석 연구원은 "삼성테크윈·토탈의 실적이 악화된 상황에서 '삼성'의 이름이 사라지는 데 대한 기관투자가들의 고민이 클 것"이라고 밝혔다.

3개사 중에선 최근 '부정적' 신용등급전망을 부여 받은 삼성토탈의 채권 미상환 잔액 규모가 1조8500억원으로 가장 크다. 삼성토탈의 일부 지분은 한화케미칼로 매각되는데 한화케미칼이 한화 계열사 중 가장 불안한 계열사로 꼽히는만큼 채권투자자들의 우려도 깊다.

김상훈 수석연구원은 "삼성토탈의 지위 자체가 흔들릴 가능성은 높지 않지만 AA-로의 등급하향 가능성이 큰 만큼 신용도 손상은 불가피하다"라고 말했다.

이번 빅딜은 이미 삼성 계열사들의 주가에 영향을 미치기 시작했다. 삼성테크윈의 주가는 이날 11시13분 기준으로 전일대비 14.9%(5050원) 하락한 2만8850원, KAI는 3.93%(1600원) 떨어진 3만9150원을 기록 중이다.