한기평 "이번 인수가 재무건전성 저해할 수도"

-

[11월27일 10:38 인베스트조선 유료서비스 게재]

한화그룹의 삼성 계열사 인수자금 마련안에 관심이 쏠리고 있는 가운데 국내 신용평가업계는 인수자금 조달 부담이 큰 ㈜한화의 자회사 지분과 자산 활용에 초점을 맞추고 있다.

삼성과 한화의 빅딜 발표 이후 한화그룹 측은 시장 관계자들을 직접 만나 향후 삼성 계열사 자금조달 방안에 대해 "현재로서 구체적인 계획은 없다"며 "자산유동화·자체자금·외부차입을 활용할 것"이라는 피상적인 계획을 내놓았다.

신평업계 일각에선 "외환위기 이후의 최대 빅딜로 꼽히는 딜을 발표했을 땐 인수자금 계획도 일정 부분 윤곽을 잡아놓은 게 아니겠냐"는 반응이다.

-

신용평가사들은 현재 인수자금 부담을 가장 크게 짊어진 ㈜한화의 자회사 지분을 눈여겨보고 있다. 한화그룹이 삼성계열사를 인수하면서 치러야 하는 인수대금은 ㈜한화 8400억원, 한화케미칼 5081억원, 한화에너지 5519억원이다.

한 신평업계 관계자는 "㈜한화는 사실상 지주사이다 보니 자산 대부분이 계열사 지분증권이다"라며 "경영권에 영향 없는 선에서 일부 지분을 매각하거나 유동화할 것으로 예측된다"라고 언급했다.

삼성이 비주력 자회사의 매각을 결정했듯 ㈜한화도 한화호텔앤드리조트와 같은 비주력 자회사를 매각해 자금을 조달하는 방안도 거론되고 있다. 또 다른 신평사 관계자는 "자회사 매각안은 대부분 극비리에 오너의 결정으로 이뤄져 세부사항을 파악하는 데 한계가 있다"고 밝혔다.

현재로선 다양한 관측만 나오고 있는 만큼 신평사들은 한화그룹 전체의 매각 가능한 자산들을 꼼꼼히 검토할 계획이다.

신평업계는 한화의 이번 인수가 재무안정성을 저해할 수도 있다는 의견도 내놓았다.

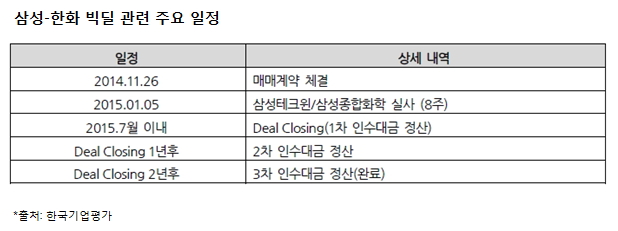

한국기업평가(이하 한기평)은 스페셜 코멘트를 통해 "한화가 삼성 계열사를 인수하면서 재무안정성이 저하될 수도 있다"고 밝혔다.

한기평은 "한화의 대응방안, 재무안정성 저하 정도 등을 모니터링할 계획이며, 이번 인수건 외에 계열사 지원, 추가적인 대규모 투자 진행 등으로 재무 안정성이 재차 저하될 경우 신용등급에 반영할 것"이라고 말했다.

다만 "분납을 통한 재무부담의 이연, 한화테크엠 합병 등을 통한 OCF(영업현금흐름) 창출능력 증대 등을 고려할 때, 재무안정성이 현저히 훼손될 가능성은 제한적일 것"이라고 판단했다.

한기평은 "3회에 걸쳐 분납액을 자체적으로 창출하는 현금으로 조달할 수는 있겠지만 조달 방안이 아직 미확정적으로 대응방안에 대해 모니터링 하겠다"고 밝혔다.

한화케미칼에 대해서도 한기평은 "5081억원의 재무부담은 동사 재무적 안정성을 저해하는 분명한 요소이나, 3년에 걸쳐 대금이 지급되고, 매년 대금지급액도 2015년 약 2000억원, 2016년·2017년 각각 1500억원 수준인 점을 고려할 때, 매년 분납액의 일정 부분을 자체 창출현금으로 조달해 재무안정성의 급격한 훼손을 방지할 수 있을 것"으로 예상했다.

그러나 한화케미칼 역시 이번 인수대금의 조달 방안 등이 미확정인 상태이므로, 향후 한화케미칼의 대응방안에 대하여 모니터링할 계획이라고 덧붙였다. 또 이번 인수로 한화케미칼의 여타 사업에 대한 인수 추진이 중단될 것으로 예상되지만, 계열 지원 또는 추가적인 인수 등으로 재무부담이 재차 증가할 경우 신용등급에 반영할 계획이라고 밝혔다.

한화에너지의 경우 지역 독점적인 사업지위와 안정적인 수요기반을 바탕으로 재무상태가 우수하다며 삼성종합화학 지분 인수의 재무부담은 제한적일 것으로 판단했다.

이미지 크게보기

이미지 크게보기