대한항공이 신용보강 해 영구EB 신용등급은 'A-'

일부 투자자, "대한항공 사태 신경 쓰일 수밖에"

-

[12월16일 13:38 인베스트조선 유료서비스 게재]

'조현아 사태' 파문이 대한항공 자회사인 한진해운의 자금조달에도 영향을 미치기 시작했다. 한진해운이 발행하기로 한 사모 영구 교환사채(EB)에 투자를 계획하고 있던 투자자들이 여파가 확산되며 신중한 태도를 보이고 있는 것이다.

-

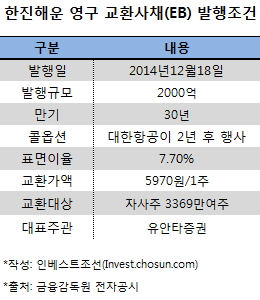

한진해운(신용등급 BBB-)은 30년 만기 2000억원어치의 사모 영구 EB를 오는 18일 발행하기로 했다. 자사주 3369여주가 기반이다. 옛 한진해운홀딩스와의 합병 등 사업구조 재편 과정에서 늘어난 자사주를 이용해 올 3분기 말 기준 1108%에 달한 부채비율을 감축한다는 계획이었다.

한진해운은 최대주주인 대한항공(신용등급 A-)의 신용보강을 받아 신용등급 A-의 영구 EB를 발행하게 된다. 대한항공은 한진해운 영구 EB를 인수하는 특수목적회사 '필레제일차'와 차액정산계약을 체결했다. 한진해운 주가가 발행 후 1개월~2년 11개월까지 발행가액의 120% 이상일 경우 중간 정산이 이뤄진다는 내용이다. 단, 수익금은 정산 차익 20% 한도 내에서 대한항공과 투자자 간에 2:8로 배분된다.

이번 영구 EB는 이번 사태 이전에도 발행 성공을 장담하긴 쉽지 않은 분위기였다. 대한항공의 신용보강이 이뤄져도 신용등급이 A-에 그치는 까닭이다. 지난해 4억 달러(약 4384억원)규모의 한진해운 영구채 발행도 무산된 적이 있다.

발행일이 코앞인 시점에서 국토해양부가 대한항공에 운항정지 또는 과징금 처분계획을 발표하면서 파장이 커지고 있는 만큼 투자자들은 이번 사태를 일단 주시하겠다는 입장이다.

한 투자은행(IB) 관계자는 "한진해운 영구 EB 투자에 영향이 없을 줄 알았으나 대한항공의 평판리스크가 급속도로 악화되면서 신경이 쓰일 수밖에 없게 됐다"고 밝혔다.

앵커투자자(Anchor LP)로서 500억원 가량을 투자하는 수출입은행도 신중한 모습을 보이고 있다. 일단 수출입은행은 EB 인수에 나서겠다는 입장이지만 이는 '확정'된 사안이 아니다. 지금 상황에서 굳이 급히 나설 필요성이 없다는 판단이다. 몇몇 기관투자가들은 수출입은행의 최종 인수 결정을 지켜본 후 투자를 확정할 예정이다.

국토부의 운항정지 처분이 확정될 경우 대한항공이 입는 타격이 불가피한 만큼 향후 한진해운에 대한 지원 정도도 약해질 것이란 전망이다. 한진해운 지원과 별도로 대한항공은 장래매출채권을 기초로 내달 초 5000억원 규모의 자산유동화증권(ABS)을 발행할 예정이다. 운항정지 처분이 내려지면 영업활동 위축으로 미래현금흐름인 장래매출채권에도 영향을 미칠 수 있을 것이란 분석이다.