"우호적 수급상황 내년 초에도 이어질 전망"

-

[12월23일 14:38 인베스트조선 유료서비스 게재]

주요기업들이 연초 회사채 발행을 통한 자금조달에 시동을 걸었다. 조달 자금은 만기도래 차입금 상환에 사용된다.

투자수요가 풍부한 가운데 저금리 기조가 이어지면서 조달비용을 대폭 감소할 수 있을 전망이다.

-

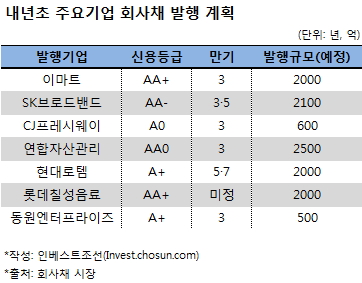

23일 증권업계에 따르면 이마트·SK브로드밴드·CJ프레스웨이·연합자산관리·현대로템·롯데칠성음료 등이 내달 채권을 발행할 계획이다.

연초 만기도래하는 공모채·기업어음(CP)을 차환하기 위한 목적이다. 기관투자가들의 북(Book)이 열리는 호기를 활용해 차환자금을 선제적으로 확보할 것으로 전망된다.

내년 2월6일 4000억원 규모의 회사채 만기가 도래하는 이마트는 다음 달 중순 2000억원 규모의 공모채 발행을 준비 중이다. 차환되는 채권은 2012년 2월 3.76%의 금리로 발행됐다.

연합자산관리는 차입구조를 안정화하기 위해 4개월 만에 채권 발행을 재개한다. 1월 중순 만기도래하는 2500억원 규모의 CP를 공모채로 상환해 차입금 구조를 장기화한다.

식음료 업체들도 채권 발행 대열에 합류한다. 올해 실적 상승이 기대되는 롯데칠성음료·CJ프레시웨이는 내달 각각 2000억원·600억원어치의 회사채를 발행할 예정이다. 차환자금을 확보하기 위한 목적이다.

범현대가 중에서는 현대오일뱅크·현대로템이 각각 1500억원·2000억원 규모의 회사채를 발행해 운영·차환자금을 마련할 계획이다.

연초 진행되는 회사채 수요예측에서는 대부분 투자수요가 몰릴 전망이다. 김민정 KTB투자증권 연구위원은 "내년에 전반적으로 회사채 공급부족이 지속돼 투자수요 우위의 우호적 수급 구조가 형성될 것"이라고 예상했다.