대한항공·한진해운 합산 1조5056억어치 채권 만기도래

대한항공, 1월말 6000억원어치 자산유동화증권 발행해 일부 채권 차환예정

한진그룹 회사채에 대한 리테일 투자 '신중론'도 제기

-

[12월26일 09:00 인베스트조선 유료서비스 게재]

한진그룹에 내년에도 올해 수준인 1조6000억원 규모의 채권이 만기도래한다. 전체 만기도래분 중 절반이 집중돼있는 1분기가 '보릿고개'가 될 전망이다.한진그룹은 회사채 차환을 위해 리테일 투자 비중을 늘리고 있다. 다만 기관투자가들이 회피해 미매각된 회사채에 개인 투자자들이 몰리는 것에 대한 '신중론'이 제기되고 있다.

-

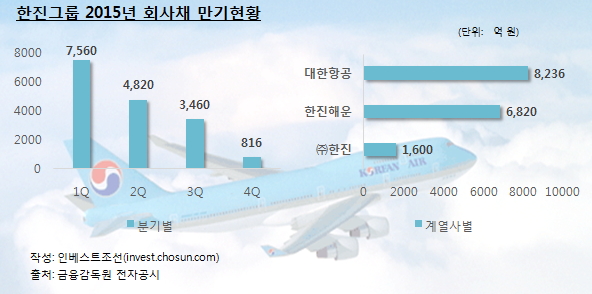

26일 금융감독원 전자공시에 따르면 한진그룹이 내년에 갚아야 하는 국내외 채권 규모는 1조6656억원에 달한다. 대한항공·한진해운·㈜한진의 만기도래분이 각각 8236억원·6820억원·1600억원어치다.

대한항공은 전체 만기도래분의 60%가 1월에 집중돼있다. 내년 1월 말 장래매출채권을 기초로 하는 6000억원 규모의 자산유동화증권(ABS)을 발행해 연초 만기도래 회사채를 일부 상환할 계획이다.

이번 ABS 발행에는 7여곳의 증권사가 인수단으로 참여해 투자수요를 모을 예정이다. 상당 규모의 투자수요가 확보된 상태다.

한진해운은 2015년에 7000억원 상당의 회사채가 만기도래한다. 올해 만기도래분(3900억원) 대비 55% 증가한 규모다. 1년 연장된 회사채 신속인수제를 활용해 차환에 나설 것으로 보인다. ㈜한진은 1600억원어치의 회사채가 만기도래한다.

한진그룹 계열사들의 차환과 관련해 금융업계에선 '신중론'이 고개를 들고 있다.

대한항공의 경우 여전히 많은 수의 기관투자가들은 대한항공 ABS에 대한 투자를 회피하고 있다. 한 크래딧 애널리스트는 "기관투자가 중 70%는 '대한항공'이라는 이름이 붙은 채권에는 눈길도 주지 않는 상황"이라며 "현재 신용등급이 A-임에도 BBB+로 간주하고 있다"고 밝혔다.

대다수 기관투자가는 내부기준에 따라 BBB+ 신용등급의 채권에는 투자를 못하고 있다. 때문에 대한항공의 신용등급이 한 단계 하락하면 손실을 감안해서라도 보유한 채권을 낮은 가격에 팔아야 하는 위험을 떠안고 있다. 기관투자가들의 빈 자리는 리테일 투자(개인 투자자들에 의한 투자)로 메꾸고 있다.

한 증권사 관계자는 "기관투자가들의 빈자리를 개인 투자자들이 채우는 것이 문제의 소지가 없다고 말할 수 없지 않겠냐"라며 "채권가격이 적정하더라도 재무구조 개선이 뚜렷하지 않은데다 '회항 사태'로 평판리스크가 커진 회사에 대한 투자가 옳은지에 대해 개인 투자자들도 고려해봐야 하는 시점"이라고 말했다.

한국기업평가는 대한항공에 대해 "최근 S-Oil 지분 매각 등 자구노력 성과가 일부 가시화되고 있지만, 항공기 도입과 사업 다각화를 위한 투자 자금수요가 여전히 많아 재무구조 개선 효과가 크게 반감되고 있다"며 "향후 한진해운 지원부담 확대 여부와 별도기준 EBITDA(상각 전 영업이익) 대비 조정순차입금 7.5 배 수준 유지 여부를 모니터링 해 신용등급에 반영할 예정"이라고 밝혔다.

한진해운과 ㈜한진의 신용등급도 예의주시해야 한다. 모두 A-의 신용등급에 '부정적' 등급전망을 부여받은 상황이다. 신용등급이 한 단계 하락하게 되면 조달비용 부담은 더 확대된다.

이미지 크게보기

이미지 크게보기