상반기 차환 물량 주관…"전략적 채권발행 위한 것"

-

[12월30일 15:12 인베스트조선 유료서비스 게재]

인천도시공사가 내년 상반기 만기가 돌아오는 2조5000억원 규모 채권 차환 발행을 5곳의 '금융주관회사'에 맡긴다. 교보증권·SK증권·메리츠증권·동부증권·대신증권 등 5곳의 증권사가 금융주관회사를 맡아 채권을 공동대표주관할 전망이다.

30일 증권업계에 따르면, 인천도시공사는 내년 상반기 중 채권 차환발행을 책임질 금융주관회사를 선정한다는 내용의 공문을 지난 24일 배포했다. 대상은 지난 2년간 인천도시공사 채권 인수실적이 있는 25개 증권사다. 제안서는 이날 오전 11시까지 접수했다.

총 8곳의 증권사가 제안서를 제출했다. 이 중 한 곳은 최근 1년 이내에 금융당국으로부터 기관경고 이상의 징계를 받은 점이 결격 사유가 돼 선정 과정에서 제외됐다. 2곳은 인천도시공사가 제시한 금융주관회사 업무 범위를 '일부만 수용'한다고 밝혀 최종 명단에서 배제될 예정이다. 이에 교보증권 등 남은 5곳의 증권사가 최종 '금융주관회사'로 선정될 예정이다.

-

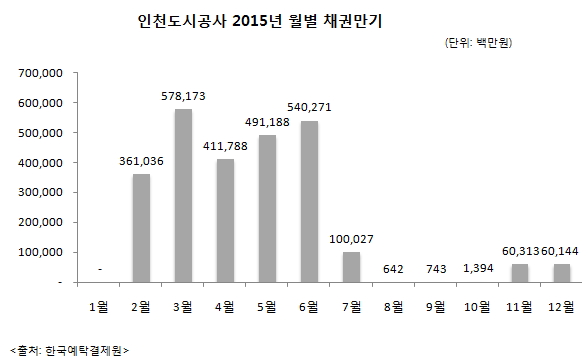

인천도시공사는 내년에 총 2조7603억원어치의 채권이 만기도래한다. 이 중 대부분인 2조5370억원어치가 상반기에 집중돼 있다.

인천도시공사 관계자는 "내년 전체 채권 만기도래분 중 90% 이상의 만기가 상반기에 몰려있는 만큼 금융시장에서 보다 전략적으로 채권발행 절차를 진행하기 위해 (한시적으로) 금융주관회사를 선정하게 됐다"고 설명했다.

인천도시공사는 금융주관회사의 업무 범위를 엄격하고 구체적으로 지정했다. 금융주관회사는 매월 인수예정물량이 공사의 조달예정물량에 부족한 경우, 최소 1000억원 이상을 금융주관회사가 1년물 이상의 채권으로 잔액 인수해야 한다. 또 발행금리는 발행일 전일 인천도시공사의 민평3사 평균 종가금리 이내여야 한다.

이런 까다로운 조건 때문에 제안서를 제출한 증권사 중 2곳의 증권사는 내부 심의를 거쳐 이러한 조건을 '일부만 수용할 수 있다'는 의견을 피력했다.

인천도시공사는 이날 중으로 최종 금융주관회사 선정을 완료하고 내달 만기도래하는 채권 차환발행절차에 착수한다.

이미지 크게보기

이미지 크게보기