"주관사 참여 고려한 다른 후보에 불공정한 처사"

-

[01월06일 11:12 인베스트조선 유료서비스 게재]

인천도시공사가 상반기 채권발행을 담당할 금융주관회사 선정을 통보하며 논란이 된 매입확약·금리확정 등의 주관업무 기준을 완화했다. 주관사 선정 초기단계가 아닌 주관사 선정이 마무리 된 시점에 업무 요건을 완화하면서 절차상 문제가 있었다는 목소리가 나오고 있다.

공사 측은 증권사들의 요구사항을 반영한 조치라는 입장이다. 그러나 특정 증권사에 일감을 몰아주기 위해 많은 수의 증권사에 공정한 기회를 부여하지 않았다는 지적을 피해갈 수 없을 전망이다.

인천도시공사는 지난달 31일 상반기 채권 차환발행을 책임질 증권사 5곳을 선정해 공문으로 통보했다.

-

이미지 크게보기

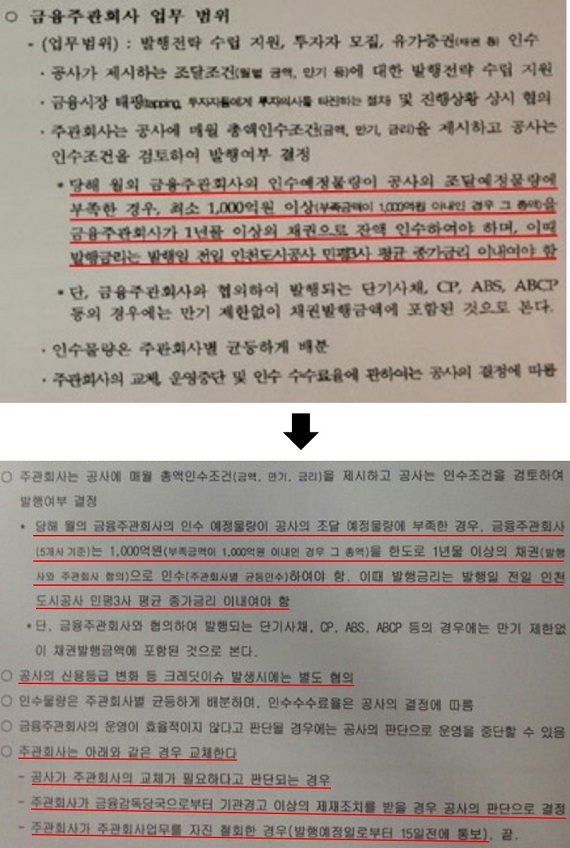

이미지 크게보기- 상: 인천도시공사가 지난달 배포한 '인천도시공사 금융주관회사 운영계획 안내' 공문 중 주관회사 업무 범위 관련 내용, 하: 공사 측이 주관사 선정을 통보한 공문 중 완화된 주관업무 범위 내용

앞서 지난달 24일 25여 곳 증권사에 송부된 주관사 운영계획 안내공문을 보면 "금융주관회사의 인수예정물량이 공사의 조달예정물량에 부족한 경우, 최소 1000억원 이상을 금융주관회사 5곳이 1년물 이상의 채권으로 잔액 인수해야 한다"며 "이때, 발행금리는 발행일 전일 인천도시공사 민평3사 평균 종가금리 이내여야 한다"고 명시됐다.

이 내용을 놓고 매입확약에 가까운 잔액인수·금리확정 등의 문제의 소지가 있다는 의견들이 나왔다. 공사의 결정에 따라 주관회사의 교체·운영중단을 진행할 수 있다는 조건도 증권사들에 혼선을 빚었다.

주관사 선정 통보 공문에는 위 내용이 변경됐다.

우선 잔액인수와 관련해서 "금융주관회사 5곳이 1000억원을 한도로 1년물 이상의 채권(발행사와 주관회사 합의)으로 인수해야 한다"로 문구를 조정해 증권사들의 잔액 인수 부담을 덜어줬다.

발행금리에 대해서는 "공사의 신용등급 변화 등 크레딧 이슈 발생 시에는 금리를 별도 협의한다"는 조건을 추가해 "채권 발행금리가 민평(민간채권평가사가 집계한 금리평균) 이내여야 한다"는 조건을 대폭 완화했다.

주관사 교체 경우에 관해서도 ▲공사가 주관회사의 교체가 필요하다고 판단되는 경우 ▲주관회사가 금융감독당국으로부터 기관경고 이상의 제재조치를 받을 경우 공사의 판단으로 결정 ▲주관회사가 주관회사 업무를 자진 철회한 경우(발행예정일로부터 15일 전에 통보)"라는 설명을 통해 6개월 동안 의무적으로 주관업무를 수행해야 하는 것은 아님을 밝혔다.

공공의 이익을 도모해야 하는 공기업이 매입확약·금리확정의 논란을 일으킬 수 있는 조건을 내세운 점도 문제지만, 주관사 선정을 모두 마친 후에야 논란이 된 부분들을 뒤늦게 시정한 점도 문제다. 당초 공문을 받은 다른 증권사들의 공정한 참여를 제한했기 때문이다.

인천도시공사의 재정난이 악화되면서 증권사들이 인천도시공사의 채권발행 주관을 맡기를 꺼리고 있다는 점을 고려해도 참여 가능 후보에 공정한 기회를 부여하지 않은 점은 문제시 될 수 있다는 얘기다.

이번 금융주관회사 5곳에는 지난해 6월 인천도시공사의 지위가 회사채에서 특수채로 변경된 이후 채권물량 편파 배정 논란에 관여됐던 증권사 3곳이 포함됐다. 이들은 올 상반기 동안 인천도시공사의 채권발행 담당 주관사 역할을 수행하게 됐다.

공사 측은 "전략적인 채권발행을 위해 기존 공문에 혼선을 빚을 수 있는 문구들을 조정했다"라며 "증권사들에 위험을 떠넘기려는 생각은 없었다"라고 해명했다.