시설투자·차입금 상환·자재구입 예정

8000억 발행 시 단일 회차 최대 규모 발행

8000억 발행 시 단일 회차 최대 규모 발행

-

[01월21일 18:18 인베스트조선 유료서비스 게재]

LG전자가 연초부터 대규모 자금조달에 나선다. 저금리인 때를 활용해 가능한 많은 자금을 확보해 놓으려는 모양새다.

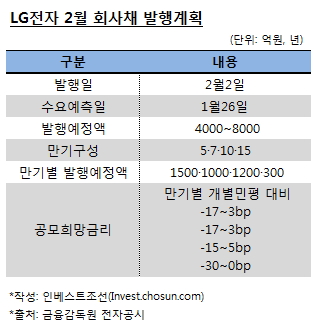

LG전자는 21일 총 4000억원 규모의 채권을 발행하기 위한 증권신고서를 제출했다. 채권의 만기를 5·7·10·15년으로 나눠 분산했다. 만기별로 적게는 300억원 많게는 1500억원을 발행할 계획이다.

LG전자는 발행 준비 단계에서 만기구성에 고심했다는 후문이다. A 증권사 임원은 "저금리가 지속되면서 장기물에 관심이 없던 기관투자가들까지 장기물 투자를 원해 막판까지 만기구성에 공을 들였다"고 밝혔다.

-

LG전자는 수요예측이 흥행할 경우 발행 규모를 최대 8000억원으로 늘릴 계획이다. 기존 최대 발행 규모였던 6000억원을 넘고, 2011년 실시한 1조원 규모 유상증자와 맞먹는 수준이다.

조달 자금은 시설투자·차입금상환·기자재 구매에 사용된다. 일부 자금은 LG전자가 지난해 세계 최초로 양산을 시작한 태양전지(셀)인 솔라 N타입 생산설비 건축에 투입된다. 또 마곡 사이언스 파크 토지매입비 및 건축에도 활용된다.

이번 채권발행에는 총 6곳의 증권사가 공동대표주관사로 선정됐다. NH투자증권·KB투자증권·한국투자증권·LIG투자증권·하이투자증권·이트레이드증권 등이다.

이번 채권은 다음 달 2일 발행된다. 채권발행을 위한 수요예측은 오는 26일 진행된다. LG전자의 신용등급은 AA, 등급전망은 안정적이다.