포스코특수강 매각했지만 포스코플렌텍 유증참여로 자금 유출

"권 회장 취임 만 1년 안 돼…좀 더 지켜봐야 한다" 의견도

-

[01월21일 17:05 인베스트조선 유료서비스 게재]

포스코가 지난해부터 지속적으로 재무구조 개선 의지를 보이고 있다. 하지만 시장에선 그 속도가 더디다고 평가하고 있다.포스코는 자회사 지분매각·기업공개 등 비(非)부채성 자금조달을 시도하고 있다. 딜(Deal)이 클로징이 되는 경우는 많지 않다. 유상증자 등 계열사 지원 부담은 계속 되고 있다는 지적이다.

권오준 회장은 최근 철강업계 신년인사회에서 "포스코에너지 프리IPO((Pre-IPO;상장 전 투자)가 진행 중"이라며 "포스코를 제외한 모든 계열사가 구조조정 대상"이라고 밝혔다.

권 회장이 취임초 기업설명회(IR)에서 철강 본원경쟁력을 강화하겠다며 "기업가치를 높일 수 있다면 어떤 사업도 매각할 수 있다"고 말한 맥락과 일치한다.

시장에서도 포스코의 구조조정 방향성은 높게 평가하고 있다. 다만 그 속도가 더디다는 지적이다.

-

매각을 추진하고 있는 건들은 많다. 하지만 딜 클로징으로까지 이어진 경우가 많지 않다.

부산 센트럴스퀘어·호주 구리광산 샌드파이어 지분·포스코건설 지분 등에 대한 매각 협상은 오래전부터 진행돼왔다. 특히 샌드파이어 지분 매각은 지난해 3월 미국계 사모펀드(PEF) EIG글로벌파트너스와 매각을 위한 양해각서(MOU)까지 체결했다. 하지만 지금까지도 이 거래는 완료되지 않았다.

최근에는 유나이티드 스파이럴 파이프(USP) 지분 매각, 포스코건설 지분 매각에 대한 구체적인 보도가 나오기도 했다. 실제 계약이 이뤄지는 시점이나 거래가 완료될 수 있을지는 예측하기 어렵다.

포스코 관계자는 "(관련 딜의)매각이 진행 중인 것은 맞지만 아직 구체적으로 정해진 것은 없다"고 말했다.

김현태 KB투자증권 연구원은 "포스코건설 지분매각과 포스코에너지 상장이 비부채성 자금조달의 핵심"이라며 "재무구조 개선 방향은 원래 제시한 방향대로 잘 가고 있지만 시장에서 기대하는 것만큼 속도가 빠르지는 않다"고 말했다.

매각이 지연되면서 재무구조 개선효과도 약해졌다.

-

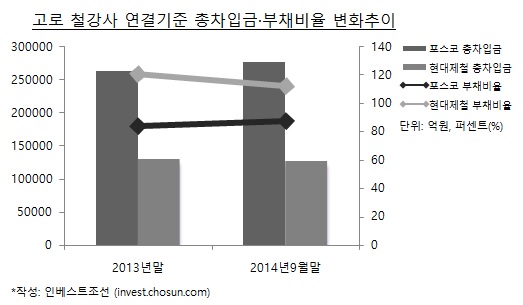

포스코의 2014년 3분기말 연결기준 총차입금은 27조7727억원이다. 권 회장 취임 이전인 2013년말(26조3001억원)에 비해 1조원 이상 늘었다. 같은 기간 부채비율 역시 84.3%에서 87.6%로 증가했다. 이에 대해 포스코는 "대우인터내셔널 무역금융 등 계열사 단기차입금 증가 때문"이라고 설명했다.

7조원대였던 현금성자산은 5조4000억원대로 떨어졌다. 포스코는 신용도 강등 이후 국내에서 회사채 발행을 하지 않고 있다. 만기도래하는 회사채를 보유현금으로 상환했기 때문으로 풀이된다.

지난해말 포스코는 포스코특수강 지분 52.3%를 5672억원에 세아베스틸에, 포스화인 지분 69.23%를 300억원에 한앤컴퍼니에 매각하기도 했다. 비슷한 시기 포스코는 포스코플렌텍 유상증자에 2386억원을 투입했다. 계열사 지원 부담으로 실제 포스코에 유입된 현금 규모는 기대 이하였다는 평가다.

재무구조 개선과 함께 철강 경쟁력 강화, 신성장사업 등과 관련해서도 눈에 띌만한 성과는 없었다. 다만 좀 더 지켜봐야 한다는 의견도 많다.

김윤상 LIG투자증권 연구원은 "리튬과 니켈 사업은 당장 수익을 기대하기보단 향후 성장사업 육성이라는 측면에서 바라봐야 한다"고 밝혔다.

김현태 연구원도 "포스코의 철강 본업에서의 경쟁력은 글로벌 철강사와 비교해도 뛰어난 편"이라며 "권오준 회장 취임이 만 1년이 되지 않았기 때문에 그 사이에 눈에 띄는 경쟁력 변화를 확인하기는 힘들 수 있다"고 덧붙였다.

이미지 크게보기

이미지 크게보기