동국제강, 차입금 증가세…페럼타워 매각여부 관건

-

[02월02일 13:33 인베스트조선 유료서비스 게재]

한국신용평가가 철강업계의 유의미한 차입금 감축을 위해선 자산 매각이 실행돼야 한다는 의견을 내놨다.

-

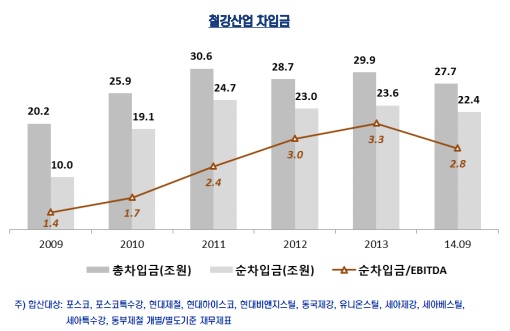

주요 철강업체들의 순차입금 합산액은 지난해 3분기 말 기준 22조4000억원이다. 2013년말 대비 1조2000억원 줄어들었다. 포스코와 현대제철은 설비투자(CAPEX)감소와 상각전영업이익(EBITDA) 증대로 차입금이 줄었다. 동국제강의 경우 브라질 투자 관련 자금소요가 있었지만 유상증자를 통해 차입금 증가를 최소화했다.

이에 대해 한신평은 "자산매각이 실행돼야 유의미한 차입금 감축이 가능하다"는 입장이다.

포스코와 동부제철은 현재 자산매각 계획이 지연되고 있는 상황이다.

포스코는 지난해 포스화인 우선협상대상자로 한앤컴퍼니를 선정하고, 포스코특수강 매각 계약을 체결했다. 하지만 포스코건설 지분 40%·광양LNG터미날 지분 49%·포스코 우루과이 지분 98% 등 매각은 완료되지 못했다.

한신평은 "포스코는 비핵심자산 매각과 더불어 대우인터내셔널·포스코건설 등 주요 자회사 차입금 관리가 중요하다"고 밝혔다. 한신평은 미매각 건의 진행과 더불어 KB금융 등 상장주식(1조7000억원 상당)을 활용한 자금조달도 가능하다고 분석했다.

동부제철은 지난해 동부특수강 지분 100%를 매각했다. 하지만 동부캐피탈 지분 20%, 동부당진항만 지분 100%, 동부인천스틸 지분 100% 매각 건은 해결되지 못한 상태다.

동국제강은 올해 공모 5900억원, 사모 1251억원어치의 회사채 만기가 돌아온다. 현금창출력 약화·브라질 투자로 인해 차입금 증가세는 지속되고 있는 상황이다.

한신평은 "동국제강 후판사업의 수익구조 개선 가능성은 제한적"이라며 "본사 사옥(페럼타워) 활용 여부가 재무구조 개선의 관건"이라고 밝혔다.

현대제철은 2013년 대규모 고로투자가 일단락된 이후 차입금 순상환 기조로 전환했다. 현대제철 부채비율도 2013년 120.1%에서 2014년 108.8%로 떨어졌다. 현대하이스코 냉연사업부 합병, 특수강 포트폴리오 확대 등을 통해 현대제철의 사업경쟁력이 강화됐다는 분석이다.

현대제철이 자금조달을 위해 활용할 수 있는 지분으로 현대모비스(지분율 5.66%)·현대비앤지스틸(40.83%)·현대산업개발(0.56%, 이상 상장사)·현대오일뱅크(2.21% 비상장사)등이 꼽혔다.

이미지 크게보기

이미지 크게보기