유가하락으로 영업이익 대폭 개선 전망

한진해운 지원·금호그룹 지배구조 변화 '부정적 변수'

-

[02월08일 12:00 인베스트조선 유료서비스 게재]

대한항공·아시아나항공이 유가하락 덕을 톡톡히 보고 있다. 하지만 잠재적인 계열사 리스크가 자칫 재무부담 완화 분위기를 방해할 수 있다는 분석이 나왔다.

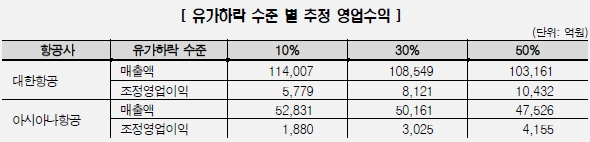

유가의 가파른 하락은 두 항공사의 영업이익을 큰 폭으로 개선시키고 있다.

한국신용평가(이하 한신평)가 연간 유류사용량과 유가하락에 따른 평균 유가를 고려해 분석한 자료에 따르면, 유가가 30% 떨어지면 대한항공은 1조7483억원, 아시아나항공은 6751억원 규모의 유류비를 감소할 수 있다. 2014년 112.3달러에 달했던 평균유가는 2015년 1월 기준으로 62.9달러까지 폭락해 유류비 절감 폭은 더 커질 전망이다.

-

이미지 크게보기

이미지 크게보기- 출처: 한국신용평가

그러나 계열사 리스크가 이러한 분위기에 찬물을 끼얹을 수도 있을 것이란 의견이다.

대한항공은 최근까지 S-Oil 지분매각·유상증자·항공기와 부동산 매각 등으로 재무구조를 개선했지만, 한진해운에 대한 추가지원 가능성이 계속해서 발목을 잡고 있다. 해운 시황 회복 시점이 아직 불명확한 탓에 한진해운에 대한 추가 지원 이야기는 좀처럼 잠잠해지지 않고 있다.

대한항공은 한진해운을 차지하고서라도 부채관리가 버거워지고 있다. 높은 부채비율도 문제지만, 전체 차임급 중 외화 차입금이 차지하는 비중이 70%까지 증가하면서 원-달러 환율 상승에 따른 외화환산손실도 함께 커졌다.

아시아나항공도 수익성 개선이 기대되고 있지만, 주로 운항하는 일본노선의 부진과 저가항공사(LCC) 시장의 성장 한계가 실적 회복의 제약 요소로 꼽히고 있다. 이에 금호그룹 지배구조 변화에 따른 추가 자금소요 시 부정적 영향을 끼칠 것이란 지적이다.

김용건 한신평 그룹·기업평가본부 팀장은 "현재 채권단 지배하에 놓여 있는 금호산업(아시아나항공의 대주주)과 금호타이어의 지분 매각이 미확정된 상황이고, 금호그룹의 금호고속 인수전 참여도 계속 논의되고 있다"라며 "이 과정에서 아시아나항공이 참여할 경우 신용도에 상당히 부정적인 영향을 끼칠 것"이라고 전망했다.

아시아나항공은 최근 유가하락 호재에 회사채 발행액을 기존보다 두 배 늘려 공모채권 시장에 나왔지만, 이러한 부정적 분위기를 반영하듯 기관투자가들의 반응은 싸늘했다. 2200억원 규모의 회사채 수요예측에서 절반에 못 미치는 910억원의 기관투자수요가 참여했다.