자금 바닥난 PEF, 배당 요구

두산, 배당·동반매각권에 난색

-

[02월25일 14:29 인베스트조선 유료서비스 게재]

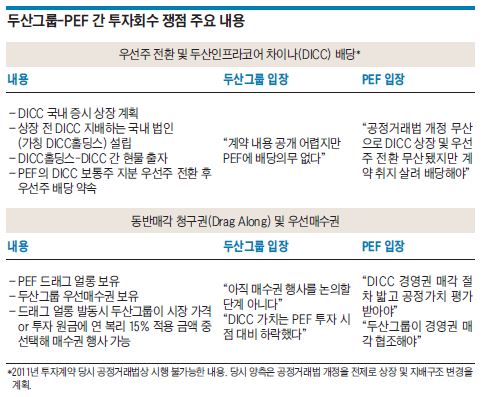

두산그룹과 사모펀드간의 대립의 단초는 '공정거래법 개정 불발'이 꼽힌다. 법 개정을 믿고 투자 구조를 짠 두산과 PEF는 법 개정이 물 건너간 이후 두산인프라코어차이나(DICC)의 실적까지 악화하자 감정의 골까지 깊어졌다.쟁점① 우선주 전환과 DICC 배당

2011년 PEF들이 DICC 투자를 검토할 당시 공정거래위원회는 증손회사의 경우 손자회사가 지분 100%를 보유하도록 한 규정을 완화하는 방안을 추진했다. 두산과 PEF들은 이 같은 내용의 법 개정안이 통과될 것으로 보고 거래 구조를 짰다.

PEF의 투자 회수는 IPO로 하되, 상장 전 PEF의 보통주 지분 20%를 우선주로 바꾸기로 했다. 우선주 배당률은 4%로 정했다. 우선주 전환은 DICC의 IPO와 지배구조 변경과 맞물렸다. 중국법인인 DICC를 국내 증시에 직상장하기 위해선 DICC를 지배하는 홀딩컴퍼니를 국내에 세워야했다. '㈜두산(지주회사)→두산중공업(자회사)→두산인프라코어(손자회사)→'DICC홀딩스(증손자회사)'로 지배하게 된다.

거래관계자는 "당시나 현재나 증손회사는 손자회사가 지분을 100% 보유해야 한다"며 "두산과 PEF간의 거래 구조는 공정거래법 개정이 필수였다"고 말했다. 법 개정은 무산됐다. 지배구조 변경도 불가능하게 됐다. PEF의 지분은 현재도 보통주로 남아있다.

-

IPO가 어려워지면서 투자 회수에 차질이 생긴 사이, PEF들이 DICC 투자를 위해 빌린 돈의 이자 지급용 한도대출(RCF)도 바닥을 보이기 시작했다. PEF들은 두산에 배당을 요구했다. 지난해 초 100억원을 배당 받기도 했다. 그러나 이것만으로는 부족한 상황이다. 올해도 PEF는 배당을 요구하고 있다. PEF 관계자는 "법 개정이 이뤄지지 않아 배당을 못 받고 있다"며 "배당 계획이 있었으니 그 취지를 살려 두산그룹은 펀드에 배당을 해야 한다"고 말했다. 두산인프라코어 측은 "PEF에 배당을 해야 하는 의무는 없다"고 말했다.

쟁점② 동반매각청구권과 우선매수권

PEF가 법 개정 무산에 대비하지 않은 것은 아니다. PEF의 동반매각청구권(Drag Along)과 두산그룹의 우선매수권(Right of First Refusal)을 넣었다. PEF가 동반매각청구권을 행사하면 매각 절차를 밟아 가치평가를 받는다. 이후 두산은 평가가격 또는 투자원금의 연 복리 15%를 적용한 금액 가운데 하나를 선택해 인수 여부를 결정하게 된다. 동반매각청구권은 일종의 풋옵션(Put Option)이었다. 풋옵션을 넣을 경우 두산그룹의 부채로 잡히기 때문에 동반매각청구권 형태로 바꾼 것으로 보인다.

PEF 관계자는 "드래그 얼롱을 행사해 경영권 매각 절차를 진행하려고 해도 두산그룹에서 협조하지 않고 있다"고 말했다. 반면 두산그룹은 동반매각청구권과 우선매수권을 얘기할 상황이 안 된다는 입장으로 맞서고 있다.

DICC의 지분 가치에 대한 양측의 기대치도 차이가 난다. 두산은 실적 악화를 반영해야 한다는 입장이다. 2011년 말 1268억원이었던 순이익은 작년 3분기 341억원으로 줄었다. 두산인프라코어 관계자는 "FI가 지분 20%를 3800억원에 사갔는데 중국이 침체이기 때문에 현재 가치는 그 수준이 안 된다"고 말했다.

투자 계약을 바라보는 시각도 다르다. 두산그룹은 "FI에 원금을 보장해준다거나 이익금을 보전해줘야 하는 것은 전혀 없다"며 "드래그 얼롱 조항을 통한 엑시트 방안이 현실적으로 쉽지 않지만 노력 하고 있다"고 말했다.

이미지 크게보기

이미지 크게보기