한신평 "장기성 자금조달 비중 낮아 우려"

-

[03월11일 09:31 인베스트조선 유료서비스 게재]

국내 캐피탈업계의 유동성 위험이 부각하고 있는 가운데, 은행계 캐피탈도 자유롭지 못하다는 분석이 나왔다. 각종 지표에서 조건을 충족시키지 못해, 차입금 만기연장 및 차환이 이뤄지지 않을 경우 유동성 '이벤트'가 발생할 수 있다는 지적이다.

한국신용평가는 11일 '캐피탈사 유동성 리스크 일제 점검 결과' 리포트를 통해 상당 수 국내 캐피탈사의 유동성에 우려를 표명했다. 한신평은 "유동성자산·부채 커버리지(Coverage), 90일 커버리지 등이 100%에 미치지 못하는 점이 우려스럽다"며 "차입금의 만기연장 및 차환이 이뤄지지 않을 경우 유동성 이벤트가 발생할 수 있음을 의미하기 때문"이라고 설명했다.

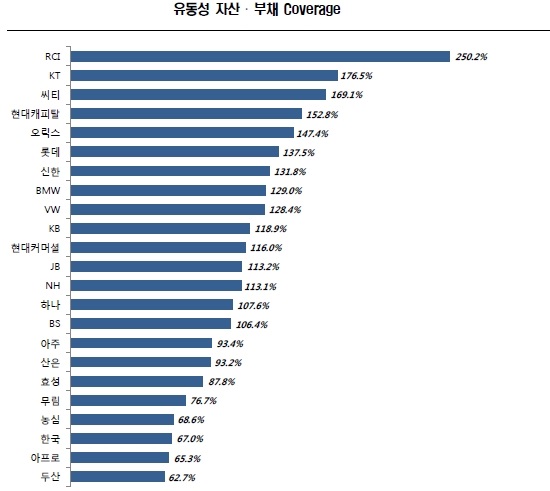

유동성자산·부채 커버리지란 1년 이내 만기도래 부채 대비 1년 이내 회수예정 자산의 비율이다. 추가 차입이 없고 신규 영업 또한 모두 중단한다는 가정 하에, 향후 1년간 자산의 회수를 통해 부채상환이 가능한 지 여부를 가늠할 수 있다.

-

한신평이 등급을 보유한 23개 캐피탈사를 대상으로 분석(2014년말 기준)한 결과 15개사의 유동성자산·부채 커버리지가 100%를 넘어섰다. 아주캐피탈(93.4%), 산은캐피탈(93.2%), 효성캐피탈(87.8%), 무림캐피탈(76.7%), 농심캐피탈(68.6%), 한국캐피탈(67.0%), 아프로캐피탈(65.3%), 두산캐피탈(62.7%)이 그에 미치지 못했다.

한신평은 "신용위험의 확대로 영업 자산의 회수가 지연된다면, 지표상 비율이 100%를 넘더라도 유동성 관리에 어려움이 발생할 수 있다"고 설명했다.

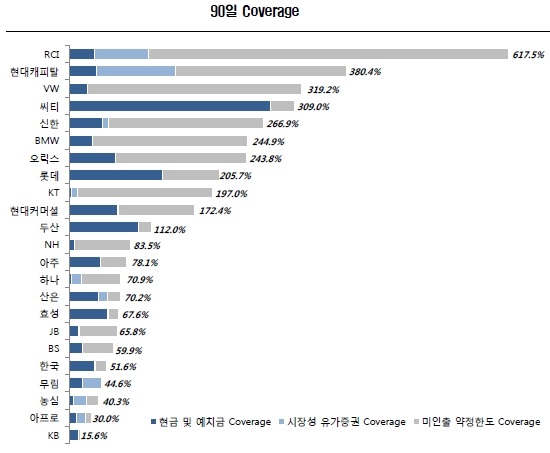

90일 커버리지는 스트레스 상황 시 유동성 대응능력을 나타낸다. 자산의 급격한 부실화 또는 정상적 경영활동의 중단으로 영업자산의 현금 회수가 불가능한 상황에서, 즉시 가용 유동성만으로 90일 이내 만기도래 차입부채를 어느 정도 커버할 수 있는지를 나타낸다.

미인출약정한도를 전액 인정한다는 가정 하에 분석한 90일 커버리지 상에선 100%에 미치지 못하는 캐피탈 수는 더 늘었다. 23개 캐피탈사 중 12개사에 이른다.

-

BBB급의 하위 신용등급 캐피탈사들이 주를 이루고 있지만, NH농협캐피탈(83.5%), 하나캐피탈(70.9%), 산은캐피탈(70.2%), JB캐피탈(65.8%), BS캐피탈(59.9%), KB캐피탈(15.6%) 등 은행계 캐피탈 상당수도 100% 미만의 90일 커버리지를 기록했다.

한신평은 "장기성자금 조달 비중이 낮다 보니 각종 커버리지 상의 우려가 더욱 커졌다"며 "하위 신용도 업체의 등급조정 요인으로 유동성 관련 요소를 보다 비중 있게 고려할 예정"이라고 밝혔다.

다만 "신용등급 A급 업체 중에는 자본시장 접근능력이 우수해 상시적인 유동성 확보의 필요성이 크지 않기도 하다"며 "자체 신용도가 우량해 재조달리스크가 낮고 대주주의 지원능력과 의지가 충분해 적정 수준 이상의 유동성을 보유할 유인이 없기 때문"이라고 한신평은 덧붙였다.

한편 외국계 캐피탈사의 유동성 지표는 국내 캐피탈사에 비해 양호한 것으로 나타났다. 차입부채의 상당 부분을 관계사로부터 조달, 정책적으로 관계사 차입을 적극 활용하고 있다. 해당 계열 또한 일관된 재무지원으로 이를 뒷받침하는 조달구조를 갖고 있다. 이는 유동성 관리능력을 보완하는 긍정적 요인으로 작용하면서, 해당 회사의 단기상환부담과 재조달위험을 낮추는 데 기여하고 있다는 평가다.

관계사로부터의 저리의 자금조달은 조달비용 상의 경쟁우위로 이어져 외국계 캐피탈사들은 상대적으로 양호한 이익률 지표를 보이고 있다. 다만 외환건전성부담금 부과 대상을 캐피탈사로 확대하는 방안이 추진되고 있어, 향후 해외로부터의 조달비용은 다소 증가할 수 있다고 한신평은 전망했다.

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기