민원발생·BC카드 선례·NPL 시장 영향 등 고민

-

[03월03일 11:46 인베스트조선 유료서비스 게재]

연합자산관리(UAMCO·유암코) 주주은행들이 얼마만큼의 지분을 매각할 것인지 고심을 거듭하고 있다. 각 은행의 입장이 다른 데다 매각에 따른 영향도 예단하기 어려운 탓이다.

3일 각 주주은행에 따르면 은행들은 매각 대상 지분율 확정을 위한 내부 검토를 진행 중이다. 외부기관에 매각 시나리오 별 전망 분석도 의뢰하고 있다.

-

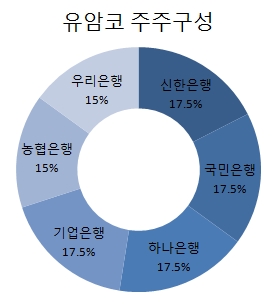

부실채권(NPL) 시장 1위 유암코는 지난 2009년 금융위기 후 늘어난 NPL을 정리할 목적으로 6개 은행이 출자해 설립한 한시조직으로, 영구조직이 되기 위해선 각 은행의 지분율을 15% 미만으로 낮춰야 한다.

NPL 업계에선 주주은행들이 40% 이상의 경영권 지분을 매각할 것으로 예상하고 있다. 매각 흥행과 높은 가격을 위해 50% 이상의 지분을 내놓을 가능성도 거론된다.

주주은행들은 여전히 매각 지분율이 결정되지 않았다는 입장이다. 최대주주 지분, 특히 50% 이상의 지분을 매각할 경우 은행들에 악영향을 미치지 않을까하는 우려도 나오고 있다.

NPL 업계 관계자는 “유암코는 은행들로부터 사들인 NPL 대부분을 자체 회수해 왔지만 다른 회사가 유암코를 인수하면 약간의 이익을 내고 NPL을 재매각 할 수도 있다”며 “이 경우 문제 발생 가능성은 커지는 반면 채무자는 여전히 은행에서 돈을 빌렸다고 생각하기 때문에 은행이 져야할 민원에 대한 부담도 있다"고 말했다.

주주은행 관계자 역시 “법률적인 문제는 없지만 NPL 재매각에 따른 민원 발생이 있어서는 안된다"고 말했다.

경영권이 완전히 넘어갈 경우 BC카드처럼 이도 저도 아닌 사업모델이 될 가능성이 있다는 우려도 있다. BC카드는 지난 1982년 조흥은행 등 5개사가 공동출자 해 설립됐으나, 수 차례 지분 변동을 거치며 경영권이 KT그룹으로 넘어갔다. 은행들의 카드 업무를 돕는다는 당초 취지 역시 상당 부분 퇴색했다.

유암코 경영권 매각이 NPL 시장에 미칠 영향에 대해서도 주주은행 간 미묘한 입장차가 있다. 몇몇 은행들은 유암코 지분 보유보다는 경영권 지분 매각에 우선을 두고 있는 것으로 알려졌다.

반면 다른 주주은행 한 관계자는 “민간 투자자의 NPL 시장 참여로 유암코 경영권 매각에 따른 영향이 크지 않을 수 있다”면서도 “일정 주기마다 돌아오는 금융위기에 대비하기 위해 은행과 유암코가 지지대 역할을 할 필요가 있다"고 설명했다. 경영권 매각에 반대한다는 입장이다.

유암코는 현재 주주은행의 관여 없이 독립적으로 운영되고 있지만, 은행들은 주주간계약에 따라 추가 출자 및 차입 가능성을 열어두고 있다. 이 때문에 정리해야 할 NPL이 많은 은행일수록 명목적이나마 유암코에 대한 지배력을 유지를 원하고 있다.

금융위원회 역시 은행의 자산 매각이기 때문에 관여할 일은 아니지만, 되도록 국내 NPL 시장에 미칠 영향을 감안해 매각해야 한다는 입장인 것으로 전해진다.

매각 가격도 주주은행들을 고심하게 하는 요소다. 주주은행 한 관계자는 “지분 25%를 매각하면 장부가 수준, 40% 매각 시 장부가의 110~120%, 50% 이상 매각 시 장부가의 130% 이상의 가격을 받을 것이란 추정이 나왔다”며 “장부가 아래로는 매각할 수 없다”고 말했다.