"건설사 실적회복 제한적"

-

[03월16일 16:08 인베스트조선 유료서비스 게재]

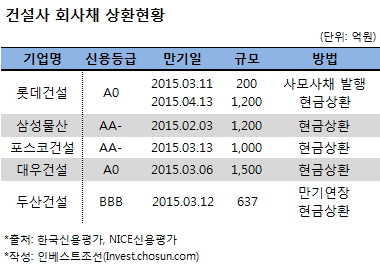

대형 건설사들이 만기가 돌아오는 회사채를 차환하는 대신 현금으로 상환하고 있다. 건설경기 회복세가 투자 심리에 반영되지 않으면서 건설사 채권 투자자를 모집하기가 어렵기 때문이다.

16일 증권업계에 따르면 올해 상위 30개 국내 건설사들이 갚아야 하는 공모채권 규모는 3조680억원에 달한다. 지난해 5조2290억원보다는 42%가량 감소했다.

-

이 중 1분기에 회사채 만기가 돌아온 포스코건설·대우건설·롯데건설·삼성물산·SK건설 등은 차환발행 대신 내부현금으로 대부분의 채권을 상환했다. 롯데건설의 경우 지난 13일 400억원어치의 사모사채를 발행해 일부를 차환했다. 두산건설도 160억원은 채권을 인수했던 증권사가 만기를 연장해줬다.

건설사 채권에 대한 냉각된 투자 심리는 작년 하반기 롯데건설이 채권발행에 성공하며 다소 완화되는 듯 했다. 롯데건설은 지난해 8월 회사채 개별민평(민간채권평가사가 집계한 금리평균)에 50bp(1bp=0.01%포인트)나 가산한 약 4.9%의 고금리를 제시해 1000억원 조달에 성공한 바 있다.

한 달 뒤 SK건설도 유사한 수준의 금리로 1500억원어치의 채권을 발행했다. 하지만 같은 해 10월 KCC건설은 고금리 전략을 구사하며 산업은행까지 지원사격에 나섰음에도 수요예측에서 미매각이 발생했다. 세 회사의 신용등급은 'A'로 같다.

올해 들어 저금리 기조가 이어지며 A급 회사채의 투자 매력도는 더 커졌지만, 건설사 회사채에 대한 투자는 좀처럼 살아나지 않고 있다. 이러한 분위기는 당분간 쉽게 바뀌지 않을 전망이다.

NICE신용평가는 "최근 분양경기 개선으로 주택건설 부문 사업환경이 개선됐지만 양호한 업황의 지속 여부 및 향후 입주 리스크 등의 위험요인에 대한 모니터링이 필요하다"며 "해외건설 부문 또한 유가 하락에 따른 수주환경 저하 등으로 단기적 실적 회복이 어려울 전망"이라고 밝혔다.

임정민 NH투자증권 연구원은 "낮아진 금리 수준으로 절대금리 메리트가 높은 A등급의 경우 수요예측에서 높은 응찰률이 예상되나, 종목별 차별화는 지속될 것"이라고 말했다.