[인베스트조선 2015년 1분기 집계][전체 회사채 주선 순위]

KB證, 2조5809억원 주선…1위 차지

NH證, 일반회사채 1위하며 KB와 격차 2000억 안돼

-

[03월31일 16:29 인베스트조선 유료서비스 게재]

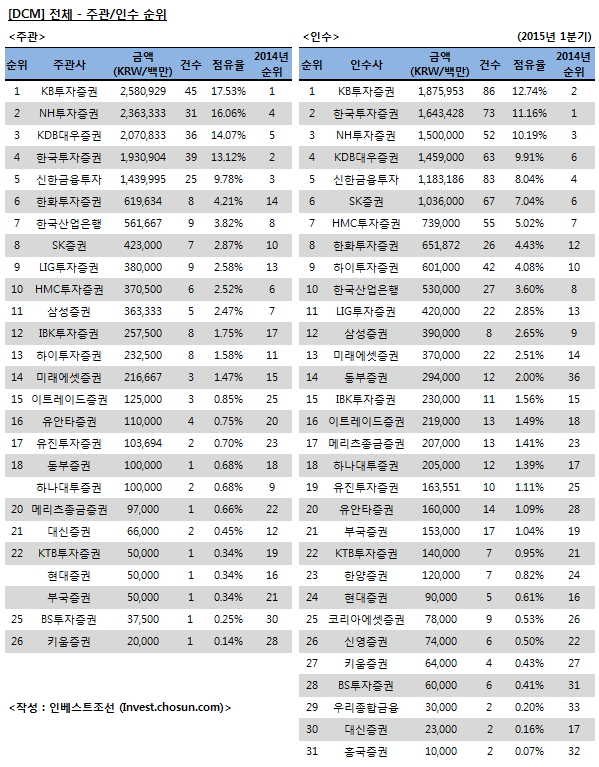

지난해 회사채 주선 1위 KB투자증권이 올해 1분기에도 1위를 차지했다. 다만 선두 자리가 불안해 보인다. 지난해 우리투자증권과 NH농협증권의 합병법인으로 출범한 NH투자증권이 턱 밑까지 쫓아왔다.

NH투자증권은 1분기 빅딜(Big Deal) 주관을 연달아 맡으며 일반 회사채 주선 1위에 올랐다. KB투자증권은 자산유동화증권(ABS) 주선 1위 효과로 근소하게 나마 NH투자증권에 앞서 있어 두 증권사 간의 주선 경쟁이 치열해 질 전망이다.

-

인베스트조선이 집계한 리그테이블에 따르면 2015년 1월부터 3월까지 증권사들이 주선한 회사채 규모는 총 14조7199억원어치다. 금융감독원에 증권신고서를 제출한 여신전문금융회사채권(여전채)·ABS가 포함됐다. 일괄신고로 발행되는 채권은 제외됐다.

발행규모는 전년 동기(12조5325억원) 대비 약 15% 증가했다. 기준금리가 사상 최저인 1%대로 진입하면서 기업들이 회사채 발행을 통한 자금조달로 조달비용을 감축했다.

KB투자증권은 2조5809억원어치의 회사채를 주선하며 1위를 차지했다. 일반 회사채 주관은 1조5861억원으로 4위에 그쳤다. 1조원 가까이 주선한 ABS가 1위 자리를 지키는 데 결정적 역할을 했다.

KB투자증권은 1분기 동안 LG전자(7500억원)·롯데쇼핑(4000억원)·롯데칠성음료(2800억원) 등의 거래를 주선했다. ABS 부문에서는 KT의 단말기 할부채권(3500억원)·대한항공의 항공운임 장래매출채권 유동화(6000억원)의 주선에 참여했다.

올 1분기엔 NH투자증권의 선전이 눈에 띈다.

NH투자증권은 2조3633억원 규모를 주선하며 1위와의 점유율 격차를 1.47%포인트로 좁혔다. NH투자증권은 일반 회사채 주선에선 1위를 차지했다. 2월에 삼성중공업(5000억원) 회사채 단독대표주관, 3월에 한국타이어(5000억원)의 대표주관을 맡은 것이 결정적이었다. 그밖에 현대오일뱅크(4000억원)·대우조선해양(3500억원)·SK가스(2000억원)의 공동대표주관도 맡았다.

NH투자증권은 1분기에 있었던 웬만한 빅딜은 싹쓸이했다. KB투자증권의 경우 ABS 주선 실적이 아니었으면 전체 회사채 주선 실적도 역전당할 뻔 했다.

3위는 2조708억원어치를 주선한 KDB대우증권이 차지했다. KDB대우증권은 현대중공업(3000억원)·피엠피(3000억원)·한화에너지(1500억원)의 거래를 주선했다. 한국투자증권은 2조원, 신한금융투자는 1조5000억원에 육박하는 회사채를 주관하며 그 뒤를 이었다.

그밖에 한화투자증권, 한국산업은행, SK증권, LIG투자증권이 10위권에 이름을 올리긴 했지만 주관 금액은 1조원에 못 미친다.

한국투자증권을 포함한 상위 4개사는 주관 금액이 2조원에 육박하거나 이상이고 그 차이가 크지 않다. 이들 모두는 전통적인 DCM 강자로 꼽힌다. 1위를 수성하려는 KB투자증권과 새롭게 출범한 NH투자증권이 실력 발휘에 나서면서 올 한해는 대형 증권사간의 회사채 주선 순위 경쟁이 마지막까지 펼쳐질 것으로 보인다.

이미지 크게보기

이미지 크게보기