재무불안 현대엘리·포스코플랜텍, 수권자본·CB한도 늘려

증자 추진 롯데손보는 CB·BW 발행 근거 신설

금융지주사, 조건부자본증권 정관 잇따라 도입

-

[04월01일 18:19 인베스트조선 유료서비스 게재]

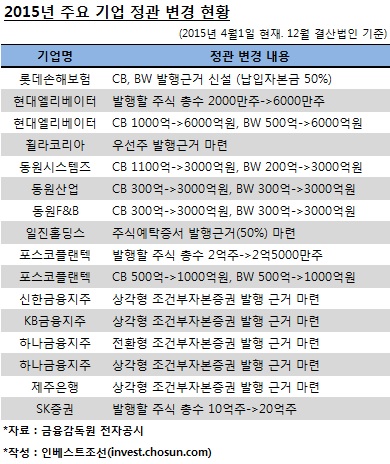

자금 조달 수요가 있는 주요 기업들이 정기 주주총회에서 정관 변경을 통해 '사전 땅 고르기' 작업을 끝냈다. 기업이 정관 변경으로 발행할 주식의 총수(수권자본 규모)를 늘리거나, 주식예탁증서(DR) 등의 발행 근거를 만드는 건 조만간 자금 조달에 나설 수 있다는 신호탄으로 해석할 수 있다.1일 인베스트조선이 집계한 자료에 따르면 12월 결산법인 중 적어도 27곳의 상장사가 이번 정기 주주총회에서 자금 조달과 관련된 정관 변경을 마쳤다. 710곳의 유가증권시장 상장사와 시가총액 기준 상위 20개 코스닥시장 상장사를 전수 조사한 결과다.

-

먼저 눈에 띄는 기업은 현대엘리베이터와 포스코플랜텍이다. 두 기업 모두 발행할 주식의 총수를 늘리고 전환사채(CB)와 신주인수권부사채(BW) 발행 한도를 확충했다.

최근 수 년간 재무적 어려움에 시달려 온 두 기업은 잇딴 증자로 인해 발행한 주식 수가 발행할 주식의 총수에 근접했다는 공통점이 있다. 추가적인 재무개선을 위해선 발행할 주식의 총수를 늘려야 한다. 당장 움직임은 없지만, 시장에서는 두 기업이 유동성 확보를 위해 CB·BW를 발행할 수 있다는 전망을 내놓고 있다.

1500억원 규모 유상증자를 추진 중인 롯데손해보험은 그간 정관에 없었던 CB와 BW 발행 근거를 신설했다. 발행 한도는 납입자본금의 50%까지다. 지난해 말 기준 롯데손해보험의 납입자본금 규모가 672억원임을 고려하면 큰 규모는 아니다.

다만 현재 추진 중인 증자가 완료되면 CB·BW 포함 1000억원 안팎의 발행 한도가 생기게 된다. 주식연계증권(ELB) 등 메자닌 발행에 적극적이지 않은 롯데그룹 계열사의 움직임이라는 점도 주목받고 있다.

동원산업·동원F&B·동원시스템즈 등 동원그룹계열 상장사 3곳은 일제히 CB 및 BW 발행 한도를 3000억원으로 늘렸다. 시가총액 규모가 성장함에 따라 자금 조달의 여지를 키우기 위한 정관 변경으로 해석된다.

SK증권은 발행할 주식의 총수를 10억주에서 20억주로 조정했다. 현재 SK증권의 발행 주식 수는 3억2400만여주에 불과하다. 최근 4~5년간 최대주주로부터의 자본확충이 없었던 SK증권이 정관을 변경한 데 대해 시장의 관심이 쏠린다.

신한금융지주·KB금융지주·하나금융지주·제주은행 등 주요 금융지주사 및 은행 6곳은 조건부자본증권 발행 근거를 정관에 신설했다. 일명 코코본드로 불리는 조건부자본증권은 자본으로 인정되는 채권으로, 발행사가 부도 위험에 처하면 상각 혹은 주식으로 전환되는 등의 조건이 달려있다.

올해 주총에서 6곳의 금융지주사 및 은행은 모두 상각형 조건부자본증권 발행 근거를 정관에 명시했다. 하나금융지주는 여기에 더해 전환형 조건부자본증권 발행 근거도 정관에 넣었다.

일진홀딩스는 주식예탁증서(DR) 발행 근거를 정관에 넣었다. 최대 발행 규모는 총 발행 주식 수의 50%까지다. 현재 시가총액(3700억원)을 고려하면 최대 1800억원 규모의 DR을 발행할 수 있는 셈이다.

중견·중소기업들의 움직임도 많았다. 휠라코리아는 우선주 발행 근거를 마련했고, 한미반도체·현대페인트·디올메디바이오·신우 등은 발행할 주식의 총수를 늘렸다. 청호컴넷·조광피혁·내츄럴엔도텍·콜마비앤에이치 등은 CB 및 BW 발행 한도를 확충했다.

이미지 크게보기

이미지 크게보기