외환銀, 신한·국민·기업·농협銀 컨소시엄 구성

우리銀-産銀-하나대투證 연합 누르고 랜드마크(Landmark) 거래 꿰차

-

[04월07일 19:11 인베스트조선 유료서비스 게재]

외환은행이 ADT캡스 리파이낸싱(Refinancing) 주선 경쟁에서 승기를 잡았다. 1조2000억원에 달하는 거래 주선 자리를 꿰찼다.외환은행은 신한·국민·기업·농협은행과 손을 잡고 칼라일에 인수금융 주선 제안서를 냈다.

금융 주선사 자리를 향한 경쟁은 어느 때보다 뜨거웠다. ADT캡스 리파이낸싱 규모는 약 1조2000억원에 달하는 랜드마크(Landmark)거래인 까닭이다. 자본재조정(Recapitalization)을 병행하면 거래 금액은 더 늘어날 전망이다.

그간의 인수금융 주선 경쟁과는 다른 양상을 보였다. 국내 은행과 증권사들은 두 진영으로 나뉘어 각축을 벌였다. 우리은행을 필두로 산업은행과 하나대투증권이 연합을 맺고 외환은행에 맞섰다.

인수금융 시장 참가자들은 표면적으로 경합을 벌이면서도 수면 아래 '보이지 않는 동맹'을 맺어왔다. 주선사로 선택 받지 못하면 신디케이션(Syndication) 과정에서 참여자로 발을 담그는 식이다. 조(兆)단위를 넘기는 거래라면 어김없이 서로의 손을 잡았다.

-

ADT캡스 거래에선 달랐다. "상대방이 주선사로 낙점되면 동반 참여는 없을 것"이라며 날을 세웠다. 경쟁이 심화되며 리파이낸싱 금리는 3%후반까지 뒷걸음질 치기도 했다.

복수의 거래 관계자들은 "시장 금리가 1%대로 내려간 것과 별개로 ADT캡스 건은 경쟁이 세게 붙어 나온 결과"라고 입을 모은다.

오랜 고민 끝에 칼라일은 외환은행의 손을 들어줬다. 지난해 ADT캡스 인수 때 맺은 인연에 무게가 실렸다는 평가다. 우리은행은 당시 신한은행과 어피니티에쿼티파트너스 편에 섰고 하나대투증권은 MBK 뒤에 서 있었다. 산업은행은 KKR에 인수금융을 제공하기로 돼 있었다.

이제 시장의 관심은 거래 종결 여부로 좁혀진다.

금융기관 간의 팽팽한 대립은 신디케이션 과정에서도 여전할 것으로 보인다. 우리은행 측은 "외환은행 컨소시엄이 백기 투항할 때까지 지켜보겠다"는 강경한 입장이다. 외환은행이 먼저 손을 내밀지 않는 한 이들 세 곳의 부재를 채워야 한다.

외환은행은 포함 5개의 은행이 힘을 합친 데다 사모부채펀드(PDF)를 활용하면 무리가 없다고 보고 있다. 신한은행과 국민은행은 각각 5000억원 규모의 PDF를 결성했다. 외환은행 역시 하나금융그룹으로 묶이는 하나대투증권의 PDF를 이용 가능하다는 설명이다.

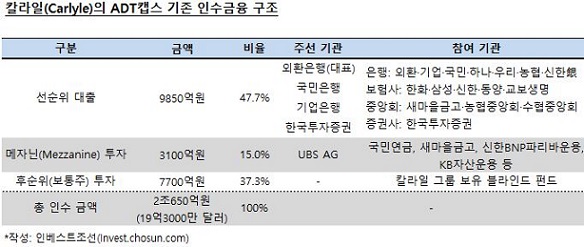

칼라일은 지난해 ADT캡스 지분 100%를 2조650억원에 사들였다. 이중 9850억원은 금융권에서 차입했다. 당시 외환은행과 국민은행, 기업은행, 한국투자증권 등이 인수금융 주선을 맡았다. 3100억원은 메자닌(Mezzanine) 투자로 채웠으며 UBS AG가 자금 모집을 담당했다.

이미지 크게보기

이미지 크게보기