사전 정보유출 정황…2000원 주식이 3900원까지 뛰어

기술성 평가 생략…현 매출 규모라면 관리종목 지정될수도

"지정감사인 규제 회피위해 서두른 것 아니냐" 분석

-

[04월14일 09:22 인베스트조선 유료서비스 게재]

대우기업인수목적2호(이하 대우스팩2호)와 바이오 벤처기업 선바이오의 합병이 적정한지를 두고 논란이 일고 있다.합병 정보가 사전에 유출되며 스팩 주가가 급등한데다, 선바이오가 합병 후 안정적으로 상장사 지위를 유지할 수 있을지에 대해 의문이 제기된다. 매출 20억원대의 소규모 벤처기업인 선바이오가 기술성 평가를 생략해 투자 위험을 자초한 부분도 이해하기 어렵다는 지적이다.

우려가 있는만큼 오는 7월로 예정된 합병 주주총회에서 주주들이 합병에 찬성할지 반대할지가 관심사로 떠올랐다.

◇ 3월초부터 구체적 정보 유출…합병 직전 주가 급등

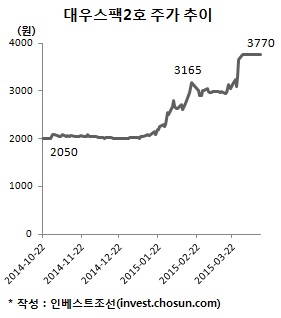

대우스팩2호의 주가는 지난달 말 장중 한 때 공모가의 두 배 수준인 3890원까지 상승했다. 합병 결의 3거래일 전부터 급등하기 시작해 사흘간 21% 넘게 올랐다.

-

단순한 합병 기대감 뿐만이 아니라 구체적인 정보가 유출돼 주가를 끌어올렸다는 지적이다. 이미 3월 초부터 투자업계에는 "대우증권 스팩이 선바이오와 합병한다"며 회사명까지 적시한 정보가 퍼지고 있었다.

금융감독원과 한국거래소는 스팩이 상장 직후 합병하는 경우(사전 영업)와 합병 직전 주가가 급등락하는 경우(미공개 정보 이용)를 주요 불공정 거래 유형으로 지정해 감시하고 있다. 지난해 하반기 주요 증권사 실무자들에게 이 같은 내용을 주지시켰으며, 콜마비앤에이치·케이사인 등 스팩합병 기업에 대한 검사를 진행하기도 했다.

대우스팩2호의 경우 '미공개 정보 이용' 부문이 문제가 될 수 있다는 게 스팩업계 관계자들의 평가다. 현재 대우스팩2호에 대한 조사가 구체화된 건 아니지만 사전 정보 유출 정황이 비교적 뚜렷한만큼 조만간 조치가 있을 것으로 시장에서는 내다보고 있다.

금융감독원 관계자는 "사전 정보 유출 의혹 등 스팩의 불공정 거래에 대한 모니터링은 거래소 시장감시부와 함께 상시 진행하고 있다"며 "개별 기업에 대한 조사 여부에 대해선 확인해줄 수 없다"고 말했다.

사전 정보 유출로 급등한 주가는 결국 합병 후 스팩과 합병회사 양쪽의 주주에게 모두 피해를 준다. 스팩의 순자산가치를 초과하는 합병가액은 회계상 비용 처리되는 까닭이다. 선바이오의 경우 합병시 올해 실적 적자전환이 불가피할 거란 전망이다.

◇ 14억원 중 10억원 일회성 이익…'지정감사인 규제' 시간 쫓겼나

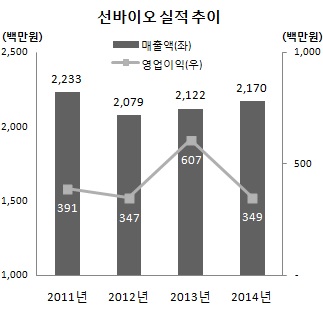

상장 예비심사 과정에서도 이슈가 산적해있다. 선바이오의 지난해 당기순이익 14억원 중 10억원은 일회성 이익인 유형자산 처분이익이다. 영업이익은 2013년 6억원에서 지난해 3억5000만원으로 줄었다. '순이익 10억원 이상' 이라는 벤처기업 상장 수익성 요건에 부합하지만, 일회성 이익을 어떻게 볼 건지는 심사 과정에서 논란의 여지가 있다.

-

선바이오는 기술성 평가를 받지 않았다. 따라서 기술특례가 아닌, 일반 벤처기업 상장으로 진행된다. 기술특례가 아닌 경우, 상장한 바로 다음해부터 매출액 규제를 받는다. 코스닥 시장은 최근년도 매출액이 30억원 미만인 경우 관리종목으로 지정하고, 2년 연속으로 미달하면 상장폐지하도록 규정하고 있다.

선바이오의 창사 이후 최대 매출액은 22억원 수준이다. 지난해 매출액 성장률도 2%로 정체 상태다. 합병을 통해 상장에 성공하더라도 이 정도 매출액을 유지한다면 내년 감사보고서가 나오는 시점에 관리종목으로 지정될 수 있다.

이 때문에 선바이오 규모의 기업은 거의 필수적으로 상장예심 청구 전 기술성 평가를 받는다. 기술성 평가에 걸리는 시간은 평균적으로 2달 안팎이다.

이런 위험을 감수하면서까지 기술성 평가를 받지 않은 건 다른 목적이 있기 때문으로 추정할 수 있다. 대우증권이 '지정감사인 규제'를 회피하기 위해 일정을 앞당기지 않았겠느냐는 가능성이 언급된다.

주식회사의 외부 감사에 관한 법률(외감법) 개정으로 올해 4월1일 이후 합병을 결정하는 스팩과 합병회사는 의무적으로 지정감사인으로부터 감사를 받아야 한다. 합병 일정이 최소 3개월 이상 지연되며 합병 비용도 늘어난다. 대우스팩2호는 3월30일 합병을 결의해 이 같은 규제에서 벗어났다.

대우증권이 선바이오 경영진과 논의를 매듭짓고 회계법인을 선임해 실사에 들어간 건 3월 초의 일이다. 3월 안에 합병을 결의하기 위해 2달 가량 소요되는 기술성 평가를 생략했다는 해석이 가능하다.

금융시장 관계자는 "논란이 되는 부분은 거래소 질적심사 과정에서 검증이 될 것"이라며 "주가가 2기 스팩 중 최고치에 달할 정도로 올랐고 이 때문에 시가 대비 합병가액 할인률도 20%로 가장 커 스팩 주주들이 어떤 판단을 할지 관심"이라고 말했다.