단기유동성 규제인 LCR 기준 올해 도입

2018년부턴 중장기 유동성 규제인 NSFR 도입 예정

은행들 자산포트폴리오·영업행태에 영향 미칠 듯

일부 대형은행 아직 시스템 구축 끝나지 않아

-

[04월09일 09:45 인베스트조선 유료서비스 게재]

올해 바젤III 유동성 규제가 도입된다. 자본확충에 여념이 없는 은행들로선 유동성 개선이라는 새로운 짐이 더해진 셈이다. 당장 규제 비율이 높진 않아 큰 부담은 아니라고 하더라도 점차 규제 강도가 세져 관리에 적극적으로 나서야 한다.

유동성 규제는 영업형태와 직·간접적으로 연관 돼 있어 자본규제보다 더 큰 영향을 미칠 수 있다는 분석이 나온다. 수익성 저하에 고심하는 은행들에 또 하나의 부담으로 작용할 전망이다.

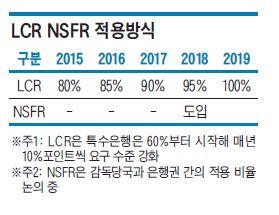

◇올해 단기유동성 규제 비율 LCR 도입…2018년부턴 NSFR도 적용

바젤은행감독위원회(BCBS)는 각국 금융기관에 유동성 규제 시행을 권고했다. 금융위기 이후 위기 시 자본확충만으로 은행들의 유동성 부족을 해소하기 힘들다는 판단에서다. 은행들은 단계적으로 단기유동성 기준인 유동성커버리지비율(LCR)과 중·장기유동성 기준인 순안정자금조달비율(NSFR)을 금융당국이 제시한 일정 수준 이상으로 유지해야 한다.

LCR은 단기적인 유동성 위기 상황에서 외부의 지원 없이 자체적으로 대응할 수 있도록 충분한 고(高)유동자산을 보유토록 하는 규제다. NSFR은 LCR을 보완하기 위한 것으로, 은행들이 필요로 하는 자금을 단기자금에만 의존하는 것을 막기 위해 만들어졌다.

-

LCR 도입 첫해인 올해는 최저 기준 80%을 적용한다. 이후 4년간 매년 5%포인트씩 올려 2019년부터는 100%를 유지해야 한다. 산업은행·기업은행·농협은행·수협은행 등 특수은행은 60%에서 시작해 매년 10%포인트씩 올려 2019년부터 100%가 적용된다.

NSFR은 오는 2018년 1월부터 도입된다. 아직까지 구체적인 규제 비율을 산정하진 않았다. 금융당국은 아직 시간이 남은 만큼 은행권과 논의하겠단 입장이다.

현재 국내은행들은 정부가 요구하는 수준의 LCR 비율을 유지하고 있다. 금융감독원 관계자는 "현재 시중은행 평균 LCR은 100%로 유지되고 있다"고 말했다.

은행별로 준비상황은 다르다. 시중은행 중에선 상대적으로 신한은행, KB국민은행이 준비가 잘 됐다는 평가다. 하나은행은 전체 은행 평균에 못 미치는 수준인 것으로 알려졌다.

LCR지표가 당국의 요구 수준 이상이어도 지속적인 관리가 필요하다. 예금과 대출 변화에 따라 비율이 큰 폭으로 변할 수 있어서다.

◇유동성 규제 충족, 자본규제보다 까다로울 수도

시장에선 유동성 규제가 은행들의 자산포트폴리오 및 영업형태와 직·간접적으로 연관돼 있어 자본규제보다 까다롭다는 의견을 내놓고 있다.

LCR 규제는 은행들의 자산 포트폴리오와 관련됐다. LCR 관리를 위해선 국채 같은 고유동성 자산 비율을 높여야 한다.

지난해 9월 기준 은행들이 보유한 국채는 77조원이다. 전체 유가증권에서 차지하는 비중은 30%에 이른다. 84조원 규모의 사채 다음으로 큰 규모다. LCR규제가 강화할수록 은행들은 국채 비중을 늘리고, 유동성이 상대적으로 떨어지는 사채를 줄일 것으로 보인다.

영업형태에도 영향을 줄 수 있다. LCR을 높이기 위해선 대기업 예금이나 보험사 등의 금융기관 예금을 줄이는 게 유리하다. 은행들 입장에선 예금구조를 당장 변화시키긴 어렵지만 안정적인 LCR 유지를 위해 예금구조의 변화를 줄 수 있다는 견해도 있다.

NSFR은 은행의 예금과 대출에 영향을 받는다. 예금을 장기로 받고, 대출을 단기로 할수록 비율은 좋아진다. 은행으로선 NSFR을 높이려면 예금과 대출의 만기구조 불일치에 따른 리스크가 증가한다.

상대적으로 유동성 규제에 대한 준비가 덜 된 부분도 자본규제보다 까다롭다는 이야기가 나오는 배경이다.

일부 대형은행은 아직까지 시스템 구축을 끝마치지 못한 것으로 알려졌다. A 시중은행 관계자는 "유동성 비율 산출과 관련해 항목별로 가중치 부여하는 방식이 복잡하다"며 "빅4 대형은행 중 일부는 산출체계 시스템 구축이 아직 끝나지 않은 것으로 알고 있다"고 말했다.

도입 논의 단계에선 은행들의 LCR이 낮아 업계 안팎에서 우려의 목소리가 컸다.

은행권 관계자는 "유동성 규제 논의 초기 국내은행들의 LCR이 70% 수준에 머물러 우려의 목소리가 컸다"며 "이후 유동성을 인정해주는 자산의 범위가 늘어나 은행들의 숨통이 트인 부분이 있다"고 말했다.

◇기업 자금조달·은행 수익성에 ‘부정적’

은행들의 유동성 규제는 기업들의 자금조달에도 영향을 미친다. 은행들 입장에서 유동성 관리를 위해선 개인 및 가계 대출을 늘릴수록 유리하다. 기업대출은 규모가 커서 그만큼 부담이 크기 때문이다. 이미 시중은행 리스크 관리팀에선 일선 영업점에 기업대출 보단 가계대출을 늘리라고 주문하고 있다.

B 시중은행 리스크관리 팀장은 "예전보다 리스크 관리팀의 목소리가 커졌다"며 "일선 영업점에 개인 및 가계 대출을 늘릴 것을 요구하고 있다"고 말했다.

유동성 기준 도입이 앞으로 은행 수익성에는 부정적인 영향을 줄 것이란 예상이다. 우량한 저수익 자산의 비중을 늘릴수록 유동성 비율이 좋아지기 때문이다.

한 회계법인 관계자는 "유동성 규제를 충족하기 위해 시스템 구축 등 들여야 할 비용이 만만치 않을 것이다"며 "특히 유동성규제가 자산포트폴리오, 영업행태와도 관련이 깊어 은행들로선 수익성을 헤치지 않는 선에서 이들 조건 충족을 위한 고민이 이어질 것으로 예상된다"고 말했다.