회사채 사들여 '한도 채우기'

증권사에 직접 발행 요청도

통한 한도 가진 産銀 적극적

-

[04월19일 12:00 인베스트조선 유료서비스 게재]

-

회사채 투자에 대한 은행들의 관심이 이전보다 증가했다. 주요 기업들이 은행 대출을 금리가 낮은 회사채로 갈아 타면서 일부 은행들이 대출을 대신할 수단 중 하나로 회사채를 선택하고 있다.

19일 증권업계에 따르면 최근 몇몇 은행들은 증권사에 회사채를 발행해달라고 요청한 것으로 전해졌다. 이러한 배경에는 주요 기업들이 만기도래한 은행 차입금을 조달비용이 적게 드는 회사채 발행으로 차환하고 있는 것과 관련이 있다.

-

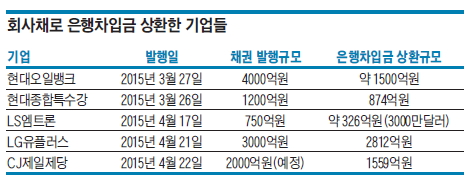

최근 LG유플러스(AA0)·CJ제일제당(AA0)·현대오일뱅크(AA-) 등은 만기도래한 은행 대출을 공모회사채로 상환했다. 현대오일뱅크는 산업은행으로부터 4%대의 금리로 조달한 자금을 1~2%대의 회사채로 차환하면서 조달비용을 대폭 절감했다.

주요 기업들이 은행이 아닌 회사채 시장에서 자금을 조달하는 움직임이 많아지면서 대출이 줄어든 은행권은 대응안을 마련 중이다. 그 중 하나로 직접 회사채 시장에 뛰어들어 회사채를 사들이고 있다.

산업은행(이하 산은)의 관심이 가장 뜨겁다. 산은은 유가증권·대출 등에 대한 투자 한도가 통합적으로 묶여있어 회사채 비중을 늘리기가 비교적 수월하다. 시중은행들의 경우 통상 유가증권·대출에 대한 투자 한도가 분리되어 있다.

한 증권업계 관계자는 "산은이 조 단위로 맺어놓은 주요 그룹의 대출한도를 채우지 못하면서 회사채 투자에 이전보다 적극적인 모습"이라고 말했다.

바젤Ⅲ 시행에 따라 고유동성 자산을 늘려야 하는 점도 은행들이 회사채에 더 눈독을 들이는 이유다. 은행권은 채권 유통시장에서 국채 대비 수익률이 높은 공사채·우량회사채를 편입하는 것을 선호하고 있다.

다만 우량채라 하더라도 기준금리가 역대 최저수준으로 떨어지고 있는 만큼 은행들도 다른 기관투자가들처럼 수익률을 맞추기는 쉽지 않은 상황이다.

증권사 관계자는 "대기업에 대한 대출 감소분을 채우기 위해 은행권이 불가피하게 회사채 투자를 하고 있긴 하지만, 금리대가 맞지 않아 (계획한대로) 투자를 못하기도 한다"고 밝혔다.

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기