과점주주에 분할 매각 후 주주협의회 운영 가능성

투자자 모집·각종 규제·민영화 원칙 등 걸림돌 산재

-

[04월23일 18:45 인베스트조선 유료서비스 게재]

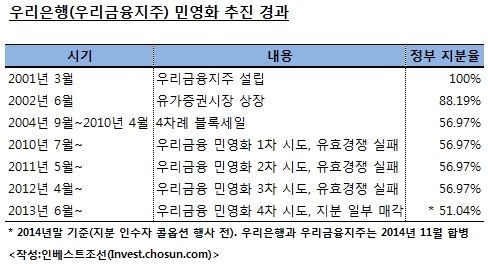

우리은행 민영화를 위해 정부 보유 지분을 과점주주에 분할 매각하는 방안이 유력한 대안으로 떠오르고 있다. 경영권 매각이나 완전 분산 매각이 쉽지 않다는 현실적인 고려 때문이다.

선택지는 좁아졌지만 정부의 고민은 여전하다. 투자자 모집이 쉽지 않고 각종 규제의 벽도 높다. 민영화 3대 원칙 역시 여전히 족쇄로 작용하고 있어 매각 방안 마련까지 진통이 예상된다.

23일 정부 고위 관계자는 “우리은행 경영권 매각은 쉽지 않고, 그렇다고 전부 분산 매각도 바람직하지 않다”며 “과점주주 분할 매각 가능성을 타진하고 있다”고 말했다. 이어 “아직 구체적인 검토는 이뤄지지 않았고 잠재 투자자의 의사를 묻고 있는 단계”라고 “매각방안은 빨라도 다음달 말은 돼야 윤곽이 나올 것”이라고 덧붙였다.

정부는 지난해 우리은행 네 번째 민영화 시도에서 경영권 지분(30%)과 소수지분(26.97%) 분리 매각 카드를 꺼내 들었지만 큰 성과를 거두지 못했다. 경영권 지분 매각은 막강한 자금력을 앞세운 중국 안방보험이 참여했으나 교보생명이 막판에 발을 빼며 무산됐고, 소수지분 역시 일부 매각에 그쳤다.

-

시간이 흘렀지만 상황은 크게 달라지지 않았다. 국내에는 우리은행 경영권을 인수할 만한 곳이 눈에 띄지 않는다. 경영권 매각을 강행할 경우 외국계 자본에 시중은행이 넘어갈 수 있다는 우려만 다시 불거질 수 있다.

매각 지분의 덩치를 줄여야 하지만 완전 분산 매각도 여의치 않다. 시중은행이 금융산업과 국내 경제에 미치는 영향을 고려해야 하는 정부로선 우리은행이 ‘주인 없는 회사’가 되길 원치 않는다.

이에 과점 주주 체제가 대안으로 거론된다. 인수자의 부담을 줄여 매각 성사 가능성을 키우면서도 경영 안정을 꾀할 수 있기 때문이다. 우리은행이 외부에 의뢰한 용역 보고서에도 이 같은 내용이 담겼다.

정부의 선택지가 좁아졌지만 실제 실행까지는 갈 길이 멀다.

우리은행은 이광구 행장 취임 후 공격적으로 자산을 불려가며 기업가치 개선에 힘 쏟고 있다. 그러나 은행업 자체의 매력은 크지 않아 주주로 참여할 투자자를 모집하기 쉽지 않을 것이란 예상이 많다.

각종 규제도 감안해야 한다. 수조원의 금액을 모으기 위해선 금융기관 외 회사들의 참여도 이뤄져야 할 것으로 예상되지만, 비금융주력자는 시중은행 지분 4%를 초과해 보유할 수 없다. 비금융주력자 여러 곳이 모여 은행 경영권을 행사한다면 금산분리라는 은행법의 취지에 어긋난다. 이런 제한이 없는 금융주력자라 하더라도 자본시장법상 주식 대량보유(5% 이상) 보고의무가 부담스러울 수 있다.

정부 관계자는 “규제가 까다로워 모든 투자자를 만족시키고 모든 경우를 감안한 안을 만드는 것이 쉽지 않다”며 “투자자들을 먼저 물색해보고 그들을 수용할 수 있는 방안을 만드는 것이 현실적일 수 있다”고 말했다. 반면 구조도 마련되지 않은 상황에서 투자자가 움직이겠느냐는 의견도 나온다.

항상 강조돼 온 우리은행 민영화 3대 원칙(공적자금 회수 극대화·조기 민영화·금융산업 발전) 역시 여전한 부담 요소다. 민영화 실패를 거듭하며 의미가 퇴색됐지만 정부의 유연한 판단을 방해하고 있다.

그렇다고 민영화를 차일피일 미룰 수도 없는 처지다. 공적자금관리위원 대부분의 임기가 오는 10월 끝난다. 민영화가 늦어질수록 공적자금 이자 비용 부담도 늘어난다. 우리금융지주 출신의 한 금융기관 고위관계자는 “정부가 경영권 프리미엄을 고집하다 번번이 손절매 타이밍을 놓쳤다”며 “민영화가 빠르면 빠를수록 손실을 줄일 수 있을 것”이라고 말했다.

이미지 크게보기

이미지 크게보기