창립 96년 만에 최악의 실적…연금 부족분도 골칫거리

매각 땐 하반기 공식화 예상…현지선 "차라리 신주발행을"

-

[05월20일 10:30 인베스트조선 유료서비스 게재]

-

홈플러스 매각 여부가 다시 투자업계 관심사로 떠오르고 있다. 물론 홈플러스 최대주주인 영국 테스코는 지난 1월8일 "한국 홈플러스 등 해외 사업부는 매각하지 않고 그대로 영위한다"고 밝혔고, 이후 입장 변화를 공식화하진 않았다.

그러나 재무여력 부재로 인해 매각이 불가피할 것이란 예상이 투자은행(IB)들의 기대와 희망을 부채질하고 있다. 주목할 만한 상황 변화도 있다.

◇테스코, 사상 최대적자ㆍ수익성 하락 등 악재

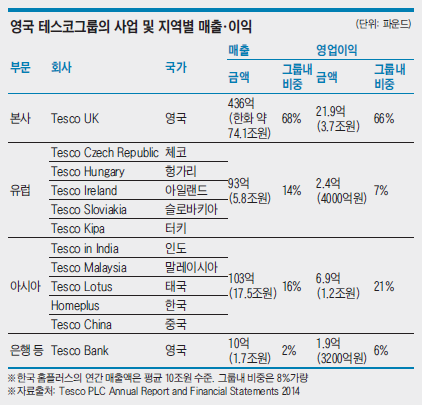

우선 지난 달 22일 공개된 테스코의 2014 회계연도 손실규모가 엄청나다. 세전기준 64억 파운드, 한화로 약 11조원의 손실을 기록했다. 이는 '테스코 창립 후 96년만의 최악의 실적'이면서 '영국내 비금융기업이 기록한 최대 손실'이다.

사실 이번 손실은 매장부지 등 부동산 가치하락 (약 47억파운드), 작년 2억 파운드의 분식회계 등을 한꺼번에 재무제표에 반영한 일회성 회계처리 성격이 컸다. 그러나 규모가 워낙 컸고, 영업실적마저 썩 좋은 편이 아니어사 충격이 적지 않았다.

영국내 대형마트의 시장지위 변화와 수익성 하락도 고민거리다. 영국 식료품 시장은 '빅4'라 불린 테스코(Tesco), 아스다(Asda), 세인스버리(Sainsbury's), 모리슨(Morrisons)의 대형마트가 지배하다시피했다. 그러나 수년전부터 알디(Aldi), 리들(Lidl) 등의 창고를 빌려쓰는 독일계 저가형 마트들이 치고 들어왔고 시장점유율을 늘렸다. 공급하는 물품 종류는 줄이는 대신 최저가격을 고수해 소비자들의 발걸음을 유도했다. 이들이 야기한 '가격경쟁'이 문제다. 테스코로서는 갚아야 할 빚이 산더미 같은데 가격경쟁으로 인한 이익감소가 목을 옥죈다.

게다가 테스코는 50억 파운드(한화 약 8.5조원)으로 추정되는 연금부족분도 메워야 한다. 분식회계 원인이 됐던 납품업체들에 대한 수수료도 늘어나고 있다. 이런 상황을 타개하고자 데이타업체 던험비(Dunnhumby), 영화 스트리밍업체 블링크박스(Blinkbox) 매각 발표했고, 최근에는 계열 통신사인 '테스코 모바일'매각도 검토중 이다. 그러나 투기등급으로 떨어진 신용도를 단번에 회복할 수준은 아니다.

결국 원점으로 돌아와 뭔가 '큰 것'을 내놓아야 할 것이고, 그게 태국 테스코 로터스(Lotus) 또는 한국 홈플러스가 될 것이란 결론으로 이어진다.

◇확정되면 옥션딜로…높은가격ㆍ업황 고민거리

홈플러스 매각이 확정된다면 올 여름 이후 또는 하반기께 공식화 될 수 있다는 예상이 많다. 매각주관사로는 던험비 매각을 주관한 골드만삭스, 또는 영국계인 바클레이즈 등 여러 곳이 거론돼 왔다.

유럽 현지의 소규모 부티끄가 매각주관사로 활동할 가능성도 전해진다.

회계법인의 경우 최근 테스코가 32년동안 외감법인으로 활동한 PwC를 해고한터라 다른 회계법인을 꼽을 가능성도 거론된다. 테스코는 작년 분식회계 조사과정서 딜로이트를 고용한 바 있다. 이때 영국계 법무법인 프레시필즈(Freshfields)도 테스코에 고용됐다.

최근 국내 법무법인 태평양 등이 테스코와 이런 저런 논의가 있었다는 언급이 시장에 회자됐다. 테스코 매각을 가정했을 경우 법률적 이슈, 이른바 독과점 또는 공정거래 이슈 등을 사전점검했을 것이란 예측이다.

매각은 공식발표를 거친 후 경쟁입찰을 통해 진행될 것으로 보인다. 테스코가 런던증권거래소 상장사고 투자자 보호와 컴플라이언스 여부가 중요하기 때문. 국내 인수후보들도 일단 옥션이 확정되면 거래 과정을 따른다는 입장들이다.

-

다만 칼라일, KKR 등과 같은 글로벌 PEF들은 비공식적으로 이런저런 제안을 했을 것으로 예상된다. 영국 타임즈(Times) 계열 선데이타임즈(the Sundday times)가 "칼라일이 테스코가 청하지도 않은(unsolicited) 한국 홈플러스 인수를 제안, 40억 파운드를 불렀으나 테스코가 뿌리쳤다"가 보도한 것도 같은 맥락으로 풀이된다.

고민은 가격과 업황이다. 이 정도면 6조원도 모자라 7~8조원 이상은 받아내야겠다는 뉘앙스가 엿보인다. 전략적 투자자든, 사모펀드든 쉽게 감당할 만한 밸류에이션은 아니다. 대형마트의 성장세가 한풀 꺾였다는 점도 부담이다.

◇"차라리 신주발행…안팔지도 모른다"

다른 목소리도 있다. 테스코가 홈플러스 매각 대신 다른 카드를 선택할 가능성도 있다는 것. 그래서 매각을 공식화하기에는 이르다는 예상이다.

영국 현지에서도 이런 지적이 있다. 일례로 영국 주력 일간지인 텔레그레프(The Telegraph)등은 최근 "테스코는 주요 자산을 팔지 말고 신주발행을 시도해야 한다"(Tesco should go for a rights issue rather than selling off its best asstes)고 주장했다.

테스코가 영국에선 더 큰 수익을 내기 어려운 반면, 태국이나 한국은 신흥시장으로서 여전히 수익성이 높다는 게 이유다. 또 홈플러스 등 아시아 사업부를 팔아버리면 테스코에는 장기적으로 더 큰 타격이 된다는 지적도 있다. 핵심 사업부를 팔고 재무여력이 좋아져 본들 뭐하겠느냐는 논리다. 홈플러스만 봐도 매년 상각전이익(EBITDA)이 7000~8000억씩 꼬박꼬박 나오고 있다.

아울러 영국 테스코의 영업이익에 회복세가 보이기도 한다. 데이브 루이스 CEO 취임 이후의 구조조정 성과가 조금씩 엿보인다는 것. 또 한참 급락했던 주가도 서서히 살아나는 모양새다. 그러니 주주들에게 신주발행을 요청해서 자본을 확충하는 게 장기적으로 낫다는 결론으로 이어진다.

던험비 M&A에서도 이런 분위기가 감지된다. 매각지분율을 줄이려는 등의 모습이 보인다는 것. 투자업계 관계자는 "거래과정 진척도가 생각보다 진척이 느리고 의지도 줄어든 것 같다"고 논평했다.

영국 가디언(The Guardian)지도 "테스코 아시아 사업부는 영국 매장보다 1억 파운드 이상을 더 벌어온다"고 높게 평가했다. 이런 기조가 이어지면 IB들이 2년간 손꼽아 기다린 홈플러스 매각은 요원한 일이 될 수도 있다.